财政体制:一个关于区域失衡的新解释

贺蕊莉 陈传明 李婉婧

摘 要:区域失衡既可能是不对称外部冲击的结果,也可能是对称外部冲击在各地区不同反应的结果。理论界大多从地方不同反应角度研究区域差距,很少讨论财政体制引起的财力失衡对地方造成不对称冲击的影响。本文在考察部分省份的国有企业占比和变化情况的基础上,从税收返还、税收任务、养老负担和公益支出等方面剖析了财政体制引起财力失衡对区域经济的影响,结果表明:国有企业在地方经济中的占比大小并不是导致区域失衡的缘由;财政体制导致的财力失衡是区域失衡的基础性因素;区域失衡是横向财力失衡和纵向财力失衡共同交织作用的结果;而区域失衡是我国改革过程中出现的一个阶段性问题,从2016年开始启动的财力均等化改革会有效地解决这一问题。对此,本文建议加快以财力均等化为宗旨的财政体制改革步伐,剥离各行政部门的财政资金分配功能,强化全国人大在财政改革方案上的话语权等。

关键词:财政体制;区域失衡;财力失衡;东北老工业基地振兴;区域协调发展

中图分类号:F812.2 文献标识码:A

文章编号:1000-176X(2021)02-0072-09

一、引 言

近年来,我国的区域失衡问题很受关注。发达地区和不发达地区之间差距在扩大,人口亦在大规模地向发达地区流动和聚集,仅1996—2019年间,广东常住人口增长了52%,北京增长了71%;与此同时,东北地区的黑龙江、吉林和辽宁分别增长了1%、3%和6%,远低于全国的人口平均增长率14%的水平,依据中经网统计数据库(http://db-cei-cn-s.vpn.dufe.edu.cn:8118/page/default.aspx?NodeURL=DBbase_a_dq)分省宏观年度库的相关数据整理而得。

人才外流严重。这种失衡的负面影响是多方面的,除一线城市房价畸高、“大城市病”等表象问题外,还有地方政府间竞争、浪费资源、抑制内需等,对宏观经济社会健康发展造成的影响深刻而长远,因此,实现区域協调发展迫在眉睫。

在分析区域差距的影响因素时,国外关注政府政策和人文影响者多,如Morgan等[1]认为地方税收结构不统一会导致区域差距,Mitsuta等[2]与Ke和Jing[3]认为是金融因素、Ezcurra和Rodríguez-Pose[4]认为是政治权力、Zheng和Kuroda[5]认为是公共基础设施等。国内研究则大多从市场的角度进行,分析地方面对相同冲击作出不同反应而导致的差距,如蔡昉和都阳[6]的劳动力市场、郭金龙和王宏伟[7]的资本市场、林毅夫[8]的产业结构、吕大国等[9]的市场规模等。周民良[10]与赵勇和白永秀[11]认为政府政策对区域差距的影响很重要,但更强调政府的区域政策;从财政角度的研究,王小鲁和樊纲[12]的多因素考察中兼顾了财政制度变革,张晓杰[13]从基本公共服务均等化的角度研究缩小区域差距等。但总体偏少且不够深入。

区域失衡,最明显的对比是东南沿海地区快速崛起和东北地区发展迟缓,这也是社会热点话题。社会上的解释除了市场经济、产业结构和文化观念差异外,还有国有企业占比过大的观点较为流行。笔者认为,区域失衡既可能是不对称外部冲击的结果,也可能是对称外部冲击在各地区不同反应的结果,在我国,应是二者兼而有之。本文收集并整理了1952年以来的二十多项统计数据,对比各省份的相关指标变化,在分析国有企业占比对区域失衡影响的基础上,侧重从财政体制的角度探讨导致区域失衡问题,从理论上解释区域失衡的财政原因,以丰富相关研究。

二、国有企业占比导致区域失衡的影响分析

关于国有企业占比过大导致区域失衡,有一种观点认为,国有企业占比过大挤出民间投资导致东北地区衰落,从而扩大了东北地区与东部沿海其他省份间的差距。这种观点是基于东北老工业基地的国有企业曾一度占据绝对支配地位的事实提出的,其经济学原理是“国有投资会对民间投资产生挤出效应”。照此说法,应是如下逻辑:国有企业占比越大,经济状况就越差;国有企业占比大问题持续的时间越长,经济状况越差;国有企业利润对地方经济的贡献越大,经济增长越乏力。但我国地区间相关数据的比较并不支持这种推断。这里,我们选择了北京、天津、辽宁、上海、江苏、浙江、山东、广东和重庆,并以辽宁代表东北地区

由于资料和统计口径所限,本文选择代表性省份进行比较。进行比较研究。

(一)国有经济就业人数占总就业人数比重分析

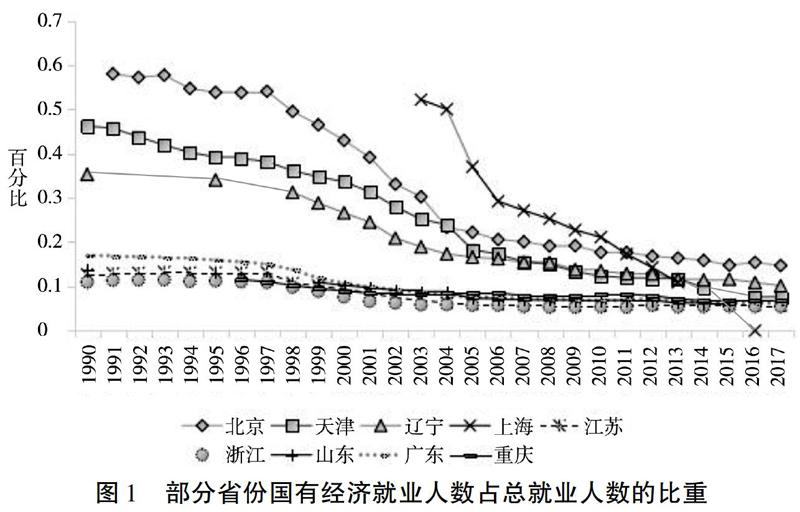

如果国有企业占比过大是拖累辽宁经济主因的说法成立,应该是辽宁国有企业改制不力所致,国有企业数量大、冗员多、效益差,表现在统计上应该是国有企业占比一直偏大,国有经济就业人数占比降速低甚至不降反升。但图1 由于统计中没有国有企业就业人数,我们以国有经济就业人数替代,从侧面反应国有企业占比情况。图1依据《国家统计年鉴》《北京统计年鉴》《天津统计年鉴》《辽宁统计年鉴》《上海统计年鉴》《江苏统计年鉴》《浙江统计年鉴》《山东统计年鉴》《广东统计年鉴》《重庆统计年鉴》等1991—2018年的相关资料整理计算而得。北京的就业人数统计口径在2009年之后有变化,1991—2008年按登记注册地类型分从业人员,2009—2017年按全市法人单位从业人员年末数。改变之后的统计口径,与其他省份的口径更接近。并没有支持上述推测。

图1是北京、天津等9个省份国有经济就业人数占总就业人数的比重及变化曲线。从比重上看,北京、天津和上海的国有经济就业人数占总就业人数的比重一直高于辽宁;从趋势上看,各省份的国有经济就业人数占总就业人数比重都在逐年下降。辽宁的国有经济就业人数下降速度平缓,到2017年,辽宁国有经济就业人数占比为12%,北京比辽宁高出5个百分点,与辽宁国有经济就业人数占比相当或更高的省份如北京、天津和上海都很发达。值得关注的是,深圳的国有经济就业人数增长了204%,也并未影响其经济快速增长。

在2010年之前较快,说明国有企业减员增效的改革力度较大,但2010年以后的下降速度趋于平缓,应该与辽宁的国有经济就业人数中在事业单位就业的人员占比较大有关。

(二)国有经济就业人数与总就业人数增减分析

我们对1995—2015年部分省份总就业人数和国有经济就业人数变化情况对比分析,结果显示,近20年来,辽宁国有企业改制力度很大,在样本省份中位列第一,如表1所示。从表1可以看出,在1995—2015年的20年期间,辽宁国有经济就业人数减少了411万人,减员人数为1995年的59%。说明辽宁国有企业就业规模的大幅缩减可能有利于国有企业减员增效,但并未能阻止其整体的经济颓势,也未能减缓经济衰退的速度。

(三)国有企业对地方经济贡献率分析

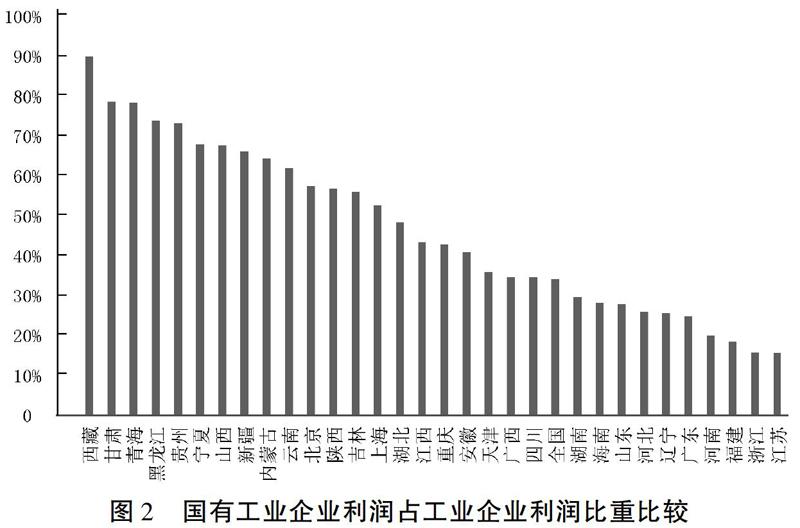

我们以规模以上国有工业企业利润占规模以上工业企业利润比重来反映地方经济对国有企业的依赖程度,全国31个省份(中国香港、中国澳门和中国台湾地区除外)的情况如图2所示。

由图2可见,2000—2017年规模以上国有工业企业利润占规模以上工业企业利润的比重均值:黑龙江为74%排第4位,吉林为56%排第13位,均高于全国34%的平均水平。但辽宁为26%,位列第26位,只比广东、河南、福建、浙江和江苏略高,说明国有企业对辽宁的贡献率并不高。

图2是2000—2017年间规模以上国有工业企业利润占规模以上工业企业利润的比重均值。从图2可以看出,国有企业贡献率最高的省份主要集中在少数民族地区,如西藏、甘肃和青海等,但也有发达地区的国有企业贡献率高于全国平均水平,如北京、上海。东北的黑龙江为74%排第4位,吉林为56%排第13位,辽宁为26%排第26位。说明一方面,少数民族地区、不发达地区对国有企业的依赖程度高,民营经济没有发展起来;另一方面,北京、上海等发达地区的国有企业贡献率高于全国平均水平,应该是大型国有企业总部利润的贡献所致。因此,一个省份经济发达,不一定都是民营经济发展和市场经济发达的贡献,也有国有企業的贡献。因此,国有企业对地方经济贡献率的高低,只能反映国有经济对地方经济发展的影响程度,而不能判定为制约地方经济发展水平的因素。

(四)东北地区的国有经济就业人数特征分析

东北地区的高等院校和科研机构较多,大多是计划经济时期由中央各部委设立,这些单位的从业人员也都计入国有经济就业人数。近年来东北地区人口增长缓慢且人才外流严重,国有经济就业人数占总就业人数比重的分母增长少,反映在图1中就是辽宁指标曲线近年来下降缓慢,并表现出如下特征:(1)作为老工业基地,辽宁的国有经济就业人数占总就业人数比重一直较高,仅低于北京、天津和上海三大直辖市。(2)经过20世纪90年代的国有企业改革,辽宁的国有经济就业人数大幅下降,减少了59%。(3)这种变化在曲线上反映并不明显,辽宁的就业人数降速缓慢甚至到 2011年以后仍保持基本持平状态。(4)由于辽宁的高等院校和科研机构等事业单位多,加上外来人口远低于北京、天津和上海等省份,表现为国有经济就业人数占总就业人数比重这一指标下降缓慢。

与此形成鲜明对照的是广东省深圳市。改革开放以来,深圳市呈现出资本聚集、就业人数激增的态势,总就业人数增长了204%。在人口基数大增的情况下,国有经济就业人数占总就业人数的比重仍增长了5%,略低于江苏、浙江、上海等省份,这种表现并不符合国有企业占比过大导致国有投资会挤出民间投资进而影响地方经济发展的逻辑判断。尤其是2018年开始辽宁又启动了国有事业单位改革和行政机构改革,进一步减少了事业单位数量和财政供养人口数量。如此大力度的改革,也并没有把辽宁经济带出困局,这是由于我们都忽略了一个重要影响因素——财政体制。

三、财政体制对区域经济影响的四个表现

(一)税收返还差距巨大直接影响地方可支配财力

分税制下的财力差距主要体现在税收返还上,而地方税收返还额大小又是长时期政策综合作用的结果。

1.计划经济时期的均衡性体制

在计划经济时期,“全国一盘棋、上下一本账”,中央也比较注重地方的财力均衡问题。将各省份分为上解、补助和自收自支三类,凡收大于支的省份要向中央财政上交收入,凡支大于收的省份则由中央财政给予补助。表2是1952—1977年部分省份财政收支平均差额及其在全国(不含天津、河北、宁夏和新疆)的排名,基本反映了计划经济时期的各省份上解、持平和补助情况。从表2可以看出,从1952—1977年上解中央收入上海位列第1,年均419 714万元;辽宁位列第2,年均上解198 908万元;之后,依次为江苏、山东和北京等。可见,在计划经济体制下,辽宁对全国财政的贡献很大。

2.“分灶吃饭”体制初期的倾斜政策

从1980年开始,我国实行“划分收支分级包干”体制又称“分灶吃饭”体制。中央与各省份“一对一”谈判,不同的省份实行不同的体制、不同的分成比例和不同的包干基数。这一时期的“划分收支分级包干”体制,牵涉到本文分析的主要有三类:总额分成、定额包干和递增包干。比较而言,实行总额分成和定额包干体制对地方更为有利。至于哪些省份能够实行哪类体制,既取决于地方的谈判能力更取决于国家的战略部署。

为试水社会主义市场经济,江苏和浙江实行了总额分成体制;为迎接香港回归扩大对外开放,广东和福建实行定额包干体制,广东包上缴,每年上缴2亿元,福建包补贴,中央每年补贴福建2亿元;深圳作为社会主义经济特区试点,每年补贴1.5亿元,后来补贴2亿元;之后,北京、天津和上海三个直辖市也实行了总额分成体制;其余省份大多数实行递增包干体制,其中又有很多差别,也有各种调整,这里且不赘述。当时“两个比重”

当时的“两个比重”,是指财政收入占国民收入的比重和中央财政收入占财政收入的比重。下降严重,中央对传统上解大省 “严看死守”,以保障中央的财政收入,如辽宁、山东、黑龙江等省份在这一时期的央地博弈中获益甚少。

由于缺乏统一标准,这种一对一的契约关系因缺乏制度的支撑而脆弱,地方讨价还价,中央疲于应付。于是在1994年推出了分税制改革,稳定了中央与地方的财政关系,也把地区间苦乐不均问题延续下来。

3. “保护地方既得利益”原则下的分税制改革

1994年的分税制是在“保护地方既得利益”原则下推行的,中央对地方税收返还以1993年地方既有财力水平为基数换算而得。即在“分灶吃饭”时期得到倾斜政策越多的省份,获得的税收返还越多;反之,则越少。差距巨大的税收返还,直接影响地方财政能力、政府服务能力和投资吸引力,并在市场经济的推动下,形成了目前的区域失衡格局。由于我国的财政透明度低,无法直接对税收返还进行省际比较,本文采用人均财政支出指标替代,通过各省份人均财政支出水平来反映地方财政能力,间接推测各省份间税收返还差距。1993—2019年部分省份人均财政支出及其在全国的排名如表3所示。从表3可以看出,1994年分税制之初,全国人均财政支出平均为483元。高于全国平均水平的省份有北京、天津、遼宁、上海和广东,分别高出81%、68%、16%、204%和20%;低于全国平均水平的省份有江苏、浙江、山东和重庆,其人均财政支出水平相当于全国平均水平的59%、73%、52%和25%。除重庆外,这些省份均为经济发达省份,在一些中央与地方共同承担的支出项目中都要承担较多的份额。

计划单列市之间的比较如表4所示。从表4可以看出,1994年,在计划单列市的人均财政支出中,深圳为7 941元,是人均财政支出水平最高的城市,也是厦门的2.8倍、宁波的3.6倍、大连的5.0倍、青岛的6.2倍。到2018年,深圳与大连的排名一直没变,宁波和青岛的排名前移,厦门的排名后移,可能与长三角的市场辐射力有关,但排名第一的深圳仍然遥遥领先,其人均财政支出水平是排名第二宁波的2.2倍。在分税制实施之初的1994年地方间财政能力差距就如此之大,也就意味着地方间公共服务能力和水平差距巨大,在市场的“马太效应”推动下,任何的不平等状态都可能出现。

分税制是现代国家实现财力均等的重要制度保证,其转移支付中的一般均衡转移支付是实现各区域均衡的重要工具。但在我国的分税制中一般均衡转移支付占比很小,设立之初几乎为零,而且是以税收返还为主,并辅以专项转移支付。税收返还保护了地方既得利益,省份间差距巨大;专项转移支付要求地方配套资金的作法,扩大了市场的“马太效应”。即税收返还差距直接导致了省份间财政能力出现差距,专项转移支付则不断地扩大这种差距。直到党的十八大以后,中央才逐步压缩了专项转移支付并加大一般转移支付力度,但与均衡地方财力的客观要求还有很大的距离。

(二)巨大的实际税负差距在税收任务指标压力下被进一步扩大

导致地区间实际税负差距过大、国有企业集中的省份负担沉重的主要因素有以下三个方面:

第一,在确定地方财政上缴中央的财政收入份额或比例时,我国一直沿用基数法。计划经济下,财政的主要收入形式是国有企业利润上缴,国有企业利润越多的省份,其财政收入中划归中央的份额越多,在后来确定地方上缴中央财政包干基数和递增包干比例时,地方政府的实际负担就会越重。特别是计划经济时期的国有企业利润是在价格管制和市场管制“双管制”下形成的,应属超额垄断利润,改革开放后上述管制条件消失,国有企业的盈利能力明显下降,但地方上缴中央财政收入的基数却沿有调整,成为必须完成的上缴任务,最终转化为该省份民营企业的沉重负担。

第二,改革开放初期按照企业的所有制成分分别实行不同的所得税税制。改革开放初期,按照企业的所有制成分分别实行国有企业所得税、集体企业所得税、工商个体业户所得税及外商投资企业和外国企业所得税,此外,还有一户一率的国有企业利润调节税等,致使企业税负因所有制成分不同而不同,表现为国有企业税负重于集体企业,内资企业税负重于外资企业,国有企业的制度性税负最重而外资企业最轻。如大中型国有企业所得税税率为55%,一户一率的国有企业利润调节税平均税率为20%,加上10%—15%的国有企业利润上缴,名义税负在80%以上;而同时期的外商投资企业和外国企业所得税的综合税率为33%,且有“二免三减”的优惠。由此也有了“据国家经贸委统计,1980—1993年国有企业平均税负为86%,大大高于国外企业30%—40%的税负水平”的说法[14]。虽然实际执行会有减免,实际税负会显著低于名义税负,但国有企业的税负依然偏高,李方旺[15]的实证研究也验证了这一判断:1994年税制改革以前,国有企业、集体企业与其他企业之间的税负比为1∶0.58∶0.80,税制改革后的1995年虽然变为了1∶0.73∶0.80,但国有企业的税负仍然偏高[15]。由于各种经济成分的企业在区域分布上是不均匀的,就会造成区域间的实际税负差别巨大。如国有企业集中的辽宁与外资企业集中的广东相比,实际税负水平不可能是同一级别。在基数法下,税收基数有粘着性,又影响着后来的税收任务。

第三,税收任务。我国曾用布置税收任务的办法调动各地的积极性,并把提高税收增长率作为对下级官员的考核指标之一。地方官员为追求政绩,甚至主动要求增加本地税收任务,提高税收增长率指标,提高税收收入增长度也是地方官员追求的政绩,地方官员高度配合这一做法,甚至主动增加本地税收任务,提高税收增长率指标,并层层加码向下传达。基数不同,同样增长率下的地方实际税负不同;地方税收基数虚高时,同样的税收增长率传导到基层已是面目全非。为完成上级下达的税收任务,寅吃卯粮、“过头税”等恶化营商环境的行为泛滥,最终损害地方经济发展根基。

税收是经济社会活动的结果,如果作为经济目标来追逐的话,负面影响严重。十八大以后,下达税收任务的做法被逐步制止,并在新《预算法》增加了防范地方征收“过头税”的条款。

(三)养老负担不同造成各省份的企业劳动力成本亦不同