在股市动力学视角下浅析中国股民投资行为

颜月明 张哲 李晓杰 李纪元

摘要:文章基于对股市近30年来的整体发展状况和股民投资行为存在的潜在问题的分析,以股市动力学的发展理论为导向,对中國股民的投资行为进行剖析,得出结论:占据大量市场份额的个人投资者,多以短期的赔赚为标准,只根据股票的短期波动情况进行投资行为,无法认识到股票的内在价值。因此,散户股民难以长期持股,易受股市短期波动所影响。也进而导致了中国股票市场的亚健康状况。

关键词:股市动力学;投资行为;股票内在价值

一、现象描述

中国股票市场发展近30年来始终处于亚健康甚至病态中,真正全民共赢年份只有三、四年的时间,而三、四年赚钱效益兑现后还没有及时锁住利润,便加倍的吐了出去,怎么涨上去就怎么跌回来,导致中国股市十年过去指数还倒跌没了3000指数。美股十年牛市,中国十年还没有从熊市中走出来,指数反而倒跌一半,这中间存在制度政策上的问题,也有企业自身发展战略上的问题等。但中国股票市场上10入9赔的传言,必然也与股民的不理性投资行为脱不开关系。

上交所2018年统计年鉴数据显示,截至2017年年底,沪市共有1.95亿投资者,其中个人投资者,也就是散户贡献了相当于机构投资者5倍的交易额,占到了总交易量的近八成,但却只收获了总盈利规模中不到一成。平均来看,沪市个人投资者去年平均盈利1593元,而专业机构平均每家盈利174万元。可见个人投资者群体极为庞大,且收益极低,90%的散户都是亏钱一族,自然也就成了机构投资者收割的对象。

而散户投资者的投资行为主要存在以下几个方面的问题。

1. 只买低价股从不买高价股:这是很多散户的原则,由于本金少,养成只买6元以下的低价股,超过6元以上的股票不买的习惯,导致买到垃圾股概率大增。

2. 永远满仓干从不分仓:形成一种买错了就割或者死攥住的思维,由于本金太少,如果还要分钱的话更加赚不到钱,要么不操作,一操作就是满仓。

3. 很少有对企业发展进行分析的习惯:大部分个人投资者都只对单只股票的涨跌情况做了解,很少进行对企业和相关政策的深入研究和估值,这就导致其不了解该支股票的长远走向,便容易错判其短期进程,也致使股民对所持股时长有怀疑态度,难以长期持股。

4. 操作过于频繁,易心急:本身散户就没有多少本金,能在股市赚点钱非常不容易,只要赚钱的一分钟都拿不住就怕又跌回去,所以只要赚一点就卖掉了;而同样亏损的也是,跌一点生怕继续杀跌,同样也是卖出;赚钱的和亏钱的同样卖,从而形成了频繁操作的习惯与思维。

5. 相对于机构投资者,散户的持股周期较短:在持股市值方面,个人投资者和机构投资者相差不大,个人投资者持股市值为59445亿元,机构投资者则为45294亿元。在此情况下,个人投资者的交易金额占到2017年交易总额的82.01%,而机构仅占14.76%。可见,散户的换手率较高,在日常交易中更倾向于短线交易,而机构则更倾向于长期持股。

二、文献综述

“炒股”作为国人重要的投资手段,近几十年来始终广受关注,而中国股票市场又变幻莫测,让人难以摸透,因此有很多国内学者分别对中国股票市场进行了研究,更有《股市动力学》运用混沌分析理论对股票市值进行剖析并提出大量K线分析技术。

其具体研究内容主要集中于在以下几个方面:第一,对于股市动力学中的影响因素在动力学视角的研究下都是非线性的,它们相互关联、相互影响,彼此扭结在一起,共同决定了股票市场的非线性运动。另外,根据反馈原理,从整体上定性分析动力因素作用于股价运动的非线性反馈机制,可以发现,股价运动经常表现为正反馈,在较长时间内又表现为一定负反馈的特点;同时由于反馈机制的存在,使得股价运动在时间上具有记忆性和趋势性,表现出类似分形和混沌的动力学特征(赵云,2019)。第二,对分红政策的研究。影响股市波动的因素有很多,分红政策作为重要因素之一,对稳定股市行情和正确引导股民投资行为起着重要作用。完善的分红制度,有利于培养投资者的投资信心,使长期持有的投资预期替代目前短期赚取差价的投机行为,使股民的收益与宏观经济相挂钩,真正凸显分红机制的核心地位,成为维护A股市场稳定的一个关键因素(兰日旭,李书杰,2012),第三,对于股票投资者的决策行为研究。人们在投资决策时,决策模式是在有限理性和行为偏差约束下的最优化,而决策的结果并不是理性状态下最优和无限的满意,只是有限的最优和有限的满意。所以,投资者的心理因素对于股票投资决策行为有重要的影响(宋如明,2011)。第四,投资者的博弈行为对股票市场会产生影响。上市公司在股票市场中上市的最主要目的,是为其公司进行融资,以便进一步扩大生产。而作为股市主体的个人投资者,如果其信心受损,势必会影响股市的融资功能。因此,中国股票市场中大机构和中小机构投资者间,特别是机构投资者和散户间的博弈行为,对于中国股票市场的长期和稳定发展具有深远影响(李卓石,2019)。第五,宏观经济信息发布对股票市场具有显著影响。股票市场指数月收益率具有“通胀对冲”功能,同时PPI、固定投资、货币供给(M2)也会显著影响指数收益率,贸易顺差则与收益率波动显著相关;进一步对股票市场指数日收益率分析发现沪深两市对宏观信息的短期反应并不相同。对上证综指,仅CPI、固定投资与进口同比显著影响指数收益率,而出口同时影响指数收益率及其波动(张琳,张军,王擎,2020)。

三、理论分析

股市动力学是针对波动股票市场价值走向的技术分析,绝大部分情况被等同于形态分析,包括所谓的结构分析。也就是直观表达股票价值波动走向的K线图所呈现出来的形态和结构。

“形态学是表现,动力学是本质”。股票涨跌的原因,无非是买卖力度大小不同。从宏观上讲,市场中只存在两种力,即买力和卖力,其合力就是K线图。当买盘力度大于卖盘力度时,股价上涨,而出现买盘力度连续大于卖盘力度,股价则出现连续上涨,反之就是下跌。所谓的股票动力学,也就是从这个最简单的常识中得出来的。

由上述买卖力度可以得出一个结论:买卖力度之间的差距越大,股价上涨的速度越快,空间越大。而随着股价的上漲,买入力量会减少,卖出力量会增加,买卖力度之间的差距会逐步缩小。当买卖力度价格相等时,股价出现最高点。而随着卖出力量的增加,买入力量的进一步减少,股价会开始下跌。

所说的买入和卖出的力量,便是投资者的买入和卖出动作,以及这种买入卖出动作的的变化。缠论称,“投资者会交易,无非是贪嗔痴疑慢而已”。人因贪嗔痴而产生预期,因预期而交易。这个预期,指的是对操作有实际影响的预期,换句话说,研究市场的动力学,就是研究人的贪嗔痴,K线图就是由人的贪嗔痴画出来的。

买卖动作产生买卖力度,买卖力度互相作用产生走势图,这里还有一个东西被忽视,就是买卖力度大小如何恒定,最直观的,就是买卖资金的大小,而买卖发生时,股价是固定的,由此可以等价出,衡量买卖力度大小的就是成交量。

因此,动力学研究的的对象,就是买卖力度的连续性变化及买卖力度的大小。前者被说成了背驰,而后者,也就是成交量。二者都充分反映了投资者的投资行为,下面依据股市动力学,针对大盘成交量和涨幅对股民投资行为进行分析。

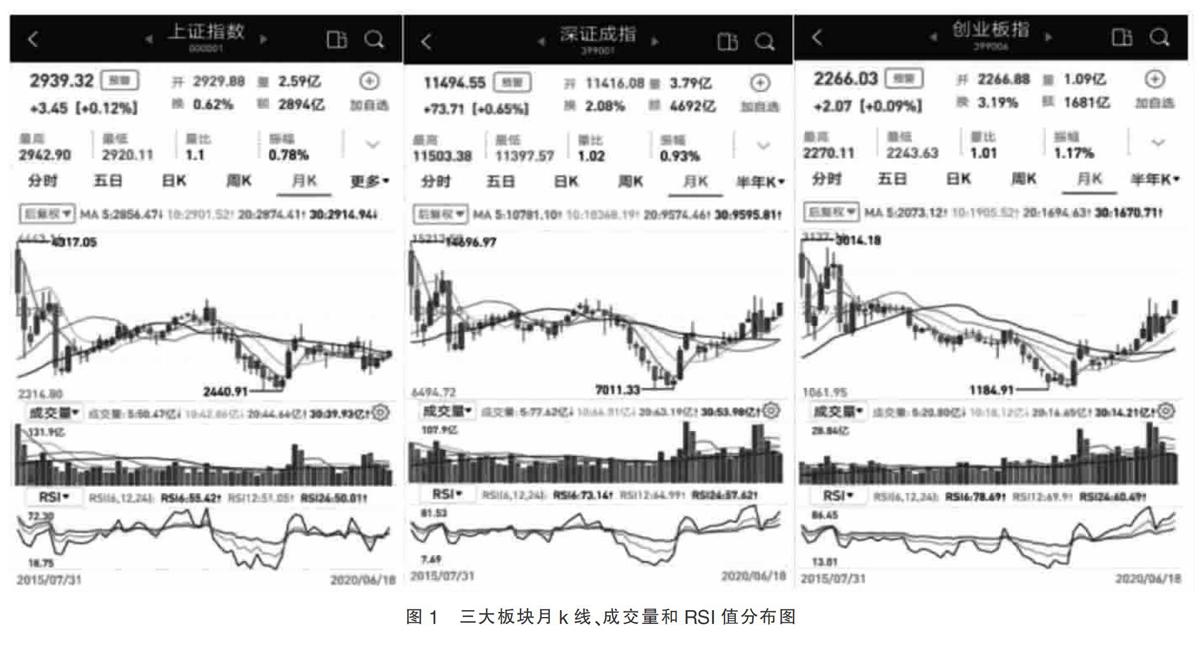

本文选取2015年7月至2020年6月,上证指数、深证指数和创业板的月k线、成交量和RSI指数分布,如图1所示。

三大板块的月成交量曲线波动与k线波动情况基本一致,其出现波峰波谷的时刻点即k线的极值点,也就是说,大盘涨势或跌势明显时,股民会大量交易股票。不难推断股民投资行为的决定因素即股票的短期波动趋势,买卖动作的变化和买卖力度的大小也都与市场趋势密切相关。可见无论是炒概念股,还是由资本市场的企业发展决定的上市公司股票,股民都不大愿意长期持股。因此,存在股民不相信企业的长期发展和股票的实际价值,从而有以上投资行为的可能。

RSI指数表示相对强弱指数,是对于固定周期内股票上涨总幅度平均值占股价涨跌总幅度平均值的比例。能够反映市场在一定时期内的景气程度。如图1所示,2015~2020年间市场整体波动幅度始终较大,2018年处于低谷时期,市场整体极其不景气,但股民的成交量,即投资意愿并没有受到过大影响,可见股民的投资意愿与市场整体波动情况关系不大,股民的投资行为主要由个股的短期波动情况所决定,这也再次印证了以上得出的结论。

综上所述,股民大多受短期股票价值波动所影响,依据短期的价值波动进行买入和卖出。由于数据显示其行为与股票市场整体情况关系不大,所以不排除个人投资者只追求短期的赚赔的可能。这便是换手率高的原因所在,简单地说就是,散股多采用追高和弃低的方式赚取少量的短期既得利益,但是往往人们无法准确地判断股票能冲到的高点,也不易估量个股下跌后何时会回弹,所以才会导致屡战屡败,屡败屡战的局面。从投资心理的角度看,这不过是人心对钱的欲望所左控的。人们无法相信股票长期会带给自己的价值,只为眼前的失去痛心疾首,太在意短期的赔赚得失,便会在股票稍微下跌时选择及时止损,股票稍微上涨时及时敛财,无法长期持股。所以人们会在几只、甚至几十只股票中来回摇摆,多次换手后便可能血本无归。

四、研究结论

由以上分析得出,占据中国股票市场的绝大部分投资者——即个人投资者,多采用短线炒股的形式,关注股票的短期波动情况,做出对股票未来短期走势的判断,从而实行投资行为。在这些散户投资者眼中,股票只是筹码,没有内在价值,即不关注股票的分红和升值,只以短期的赔赚为标准。所以,散户股民难以长期持股,易受股市短期波动所影响。这也是致使我国股票市场牛市很短,熊市很长的亚健康状况。

股神巴菲特称:“虽然人人都知道做股票就是为了赚钱,但如果总以赔赚为中心、为标准去操作买卖,往往达不到好的效果。这就是为了赚钱却不一定能赚钱。相反,当投资者不以赔赚为标准,只以涨跌的节拍为标准去操作,用长远的眼光看待股市走向,则能在行情上涨时,赚得更多,在行情下跌时及时出局避险,最终必然会使资金大幅增值。”因此,关注长期股票价值,不仅仅盯着眼前的利益得失,才能真正实现股市的投资价值。

参考文献:

[1]苏渝.中国股市散户生存现状调查启示录[N].金融投资报,2018-09-08(012).

[2]赵云.中国股市的非线性动力学特征与可预测性研究[M].秦皇岛:燕山大学,2019.

[3]兰日旭,李书杰.中国A股市场与股民的投资行为——基于1990~2010年上市公司分红的实证分析[J].山东财政学院学报,2012(02):26-30.

[4]宋如明.股票投资者决策行为研究[D].南京:南京师范大学,2011.

[5]李卓石.非合作博弈模型在国内股票市场中的应用[J].经济研究导刊,2019(10):23-25.

[6]张琳,张军,王擎.宏观经济信息发布对股票市场收益率及其波动的影响[J].系统工程理论与实践,2020(05):113-115.

[7]冯钢,王书冰.股市动力学[M].北京:中国计量出版社,2009(11):108-109.

(作者单位:河北经贸大学商学院)