丘栋荣恪守低估陆彬聚焦新能源 顶流公募基金经理二季度风格延续

曹井雪

本周公募基金二季报开始披露,在权益基金领域,继长城基金的新能源高手陈良栋外,本周丘栋荣、陆彬、聂世林等几位权益名将也相继交上期中考试答卷,《红周刊》注意到,几位明星还是在二季度进行了较大幅度的调仓换股。

其中丘栋荣和陆彬还是保持了超九成仓位,显示对后市信心满满,但聂世林管理的安信优势增长仓位不到八成。以丘栋荣为例,在前十大重仓股方面,出现了比较大的调整,比如在中庚小盘价值上,兴发集团、中国电研、创业慧康、旺能环境、康华生物等进入前十大重仓股。

7月15日,丘栋荣管理的4只产品皆披露了二季报,他的管理规模从一季度末的203.38亿元增长至292.01亿元,又迈上了一个台阶,距离“三百亿”俱乐部仅一步之遥。

其中,价值领航和价值品质一年持有为基金经理的管理规模做出了较大贡献,它们上半年的收益率分别为13.48%和15.84%,前者的规模直接从一季度末的79.63亿元增加至154.75亿元,实现了接近翻倍的增长。对比来看,由于小盘价值和价值灵动两只产品上半年出现3.13%和2.11%的回撤,规模也分别出现了小幅度的下降。

“两组”产品之所以出现了业绩的分化,似乎主要在是否重仓对港股有所涉猎上。其中,价值领航和价值品质一年持有具备投资港股的资格。以中庚价值领航为例,除了将金地集团替换为兴发集团外,其他九大重仓股中国宏桥、中国海洋石油、中国海外发展、苏农集团、美团-W、鲁西化工、快手-W、康华生物和常熟银行均与一季度末保持一致。

特别是,中国海洋石油和中国海外发展表现最为出色,上半年的股价涨幅分别达到了42.63%和38.84%,它們也从原来第三和第七大重仓股的位置被提升至第二和第三大重仓股,这一调整使得基金整体的业绩增幅扩大。

丘栋荣在二季报中表示,港股依旧具备低估的优势:“基本面弱现实和流动性压制,港股并未随A股反弹,仅政策缓解的科技互联网股有所表现,港股整体的估值水平仍处于绝对低位。港股的价值股相比对应的A股更便宜,同时对应的分红收益率水平更高。而以互联网、科技、医药为代表的成长股估值便宜,保持相当有吸引力的水平,能很好的符合我们低估值价值投资策略的选股标准。”

再聚焦两只没有重仓港股的基金,《红周刊》发现它们也都新进重仓了兴发集团,该公司是一家以磷化工开发、生产和销售为一体的公司,其产品恰好是锂电池所用磷酸铁锂的上游原料,因此从去年开始业绩就进入了高速增长阶段,去年和今年一季度的净利润同比增长分别达到了685.53%和453.23%,而在今年二季度,该公司的股价涨幅也高达33.91%。

具体以中庚小盘价值为例,该基金直接将新进的兴发集团安排在了重仓股的首位,此外,它也将原有的鲁西化工提到了第二大重仓股的位置,这直接提升了基础化工行业在该基金重仓行业中的占比。

丘栋荣在二季报中指出,包括化工在内的广义制造业的细分龙头公司能够在未来的高端制造中继续发挥作用。他表示:“经济复苏与政策共振,叠加制造业本身在全球范围内确立竞争优势,既有传统制造业优势产能质高价优带来的份额持续扩张,更有制造业细分龙头企业的迁移迭代,将新材料、零部件、元器件等具有技术工艺壁垒的产品,对应于智能化、电动化、国产化等新需求扩张和新技术应用,其价值量和渗透率有巨大的提升空间,有望进一步提升盈利能力和质量。”

除了兴发集团外,中国电研、创业慧康、旺能环境和康华生物等四只小众股票也被丘栋荣挖掘,至于它们是否会成为它的“独门重仓股”,则需要在二季报全部披露完后才能得出结论。

另一公募明星陆彬也选择了在7月15日公布二季报,目前他管理的产品数量达到了7只,规模也达到339亿元,其中有三只产品是年内新增管理的。除了6月8日成立的新品汇丰晋信时代先锋没有二季报外,其他的产品皆披露了基金二季报。

从仓位来看,他管理的5只产品仓位都在九成以上,其中,他于4月29日新接手的汇丰晋信新龙腾,在一季度的仓位还只有53.3%,但在二季度末已经提升至91.93%。由此可见,陆彬对于后市持乐观态度,他在二季报中指出:“经过中观行业比较和自下而上个股研究,当前不少成长行业和公司估值因为市场下跌或者业绩增长,已经具备较大的投资吸引力。”

其中,他管理规模最大的产品低碳先锋就主要践行投资成长的策略,二季度的重仓股依旧以新能源为主。在保持宁德时代持股数量不变的情况下,新进了亿纬锂能,同时也增持了华友钴业和杭可科技,此外,非新能源赛道的成长股深信服也被增持。

在他看来:“在中国经济结构转型、产业升级以及科技创新的时代趋势下,我们已经看到越来越多优质的成长行业和公司(新能源、新材料、高端装备、医药、新消费、TMT科技等),因为产业需求爆发、全球市占率提升,新产品放量或者进口替代等原因,整体行业空间较大,公司竞争力日益加强,未来几年有望实现较快的复合增速。”

回顾今年年初时,陆彬曾提到“价值回归”和“优质成长”是今年的两大主线,而随着成长股的估值优势更为显著,在7月5日汇丰晋信的策略会上,陆彬也提出了下半年市场主线可能是以优质成长为主,价值回归为辅的观点,新能源是他看好的优质成长领域,而以券商为代表的非银金融板块就是他看好的价值回归领域的机会之一。

这一点在他另一只百亿基金汇丰晋信动态策略中也有所体现,该基金在一季度就重仓了东方财富和中国平安,而在二季度末还增加了中信证券和中国太保,非银金融股在重仓股中的占比增加至四席。

此外,港股也是他涉猎的范围,在今年新品汇丰晋信研究精选的一季报中,美团-W、中国海洋石油就出现在了重仓股之中,而二季度除了继续持有上述公司外,他还新进重仓了快手-W,这三只股票同样出现在了丘栋荣的重仓股之中,这样看来,两位明星对港股的重仓思路存在一定程度的“默契”。

略早于前两位基金经理,安信基金聂世林管理的安信优势增长在7月13日就抢先披露了二季报。不过值得注意的是,聂世林管理的产品共有6只,其他5只产品暂时还没有交卷。

今年上半年,安信优势增长取得了4.41%的正收益,在2207只同类产品中排在前3%的位置,其中二季度的净值反弹幅度为8.54个百分点,其稳健的业绩受到了投资者的青睐,规模由一季度末的4.58亿元增加至二季度末的12.74亿元。

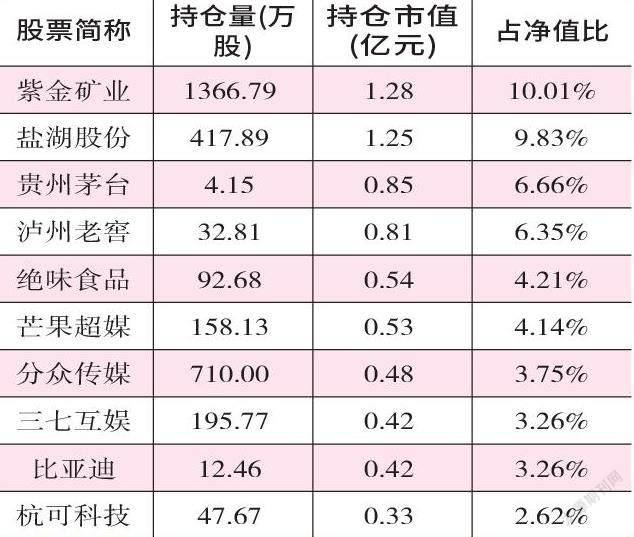

二季度,基金经理聂世林践行稳健投资策略的方式是减少此前大涨的传统能源板块,一季度大涨62.94%的兖矿能源就被他剔除出重仓股之列;前期上涨的地产股招商蛇口、保利发展和金地集团3只地产股也被他剔除。

而新进的股票则有绝味食品、芒果超媒、分众传媒、三七互娱等消费或传媒领域个股;另外,比亚迪和盐湖股份等与新能源相关的股票也被他增持,同时他青睐度增加的还有泸州老窖和贵州茅台两只白酒股。

对此,他在季报中解释:“本基金前期持有相对较高仓位的地产与煤炭,后期随着上海疫情解封以及经济刺激政策的出台,兑现了部分偏防御性质的地产板块收益。煤炭因价格管制,需求侧预期走弱,也少量减仓。另外加大了新能源的持仓比例,尤其整车企业在新车型的催化下,表现较好。市场對消费的悲观预期有所修复,本基金持有的高端白酒、大众食品也为净值增长贡献一定正收益。”(本文提及个股仅做分析,不做投资建议。)

数据来源:Wind

数据来源:Wind