2011年世界船舶市场评述与未来展望

秦 琦 李 源 祁 斌 沈苏雯 周羽欢

(中国船舶及海洋工程设计研究院 上海 200011)

0 引 言

2011年全球经济可用八个字总结:“增长放缓,风险增大”。自2009年下半年全球经济出现复苏迹象以来,2010年仍较强劲增长的经济在2011年开始出现下滑。据国际货币基金组织(IMF)统计的数据显示,2011年全球经济增长率由2010年的5.1%下降到4.0%。在结构性问题尚未解决的背景下,国际经济在2011年遭受一连串冲击:日本地震、一些石油生产国社会动荡升级造成的石油供应冲击等,这些事件都导致经济增幅进一步减小。与此同时,全球经济所面临的风险也在逐渐增大,其中两大风险尤其值得关注:一是欧元区遭受的重大金融波动还未得到有效控制;二是美国的经济活动(原本就在不断减弱)可能会遭受更多打击。以上冲击和风险都对全球经济增长产生消极影响。

造成2011年全球经济增长速度放缓的原因主要还是来自于先进经济体。2010年先进经济体的经济增长率为3.1%,2011年仅为1.6%。低增长与财政金融之间是相互影响的。低增长使得债务可持续性更难实现,从而影响到财政的稳定性;低增长还会带来更多不良贷款,这将使更多银行业实体部分受到影响。对于新兴和发展中的经济体,虽然因先进经济体的影响使其产能受到制约,加之政策的紧缩,其增长率由2010年的7.3%下降到2011年的6.4%,但这仍是较为稳健的增长率,不过有关当局仍需密切关注经济减弱迹象[1]。表1为2009~2012年世界主要经济体经济增长率。

表1 2009~2012年世界主要经济体经济增长率

1 世界航运业现状

1.1 世界航运市场

从整体来看,2011年世界航运市场可谓低迷不振,究其原因可归纳为“全球范围经济低迷、运力投放无休、运营成本增加”。全球经济低迷造成货运需求量萎缩,而在燃油成本上升的同时,大量运力投放所造成的运力过剩又使运价始终无法提升,从而为航运市场带来多重压力。许多航运公司都面临一个难题——运则亏,不运则失去市场。作为目前世界上衡量国际海运情况的权威指数,2011年波罗的海干散货综合运价指数(BDI)最低水平甚至弱于2009年一季度遭受金融危机严重冲击时的水平。

另值得一提的是,近年来部分公司把航运市场当成投机市场,疯狂订造新船以期获得短期收益,从而造成运力增长过快,市场压力过大,这种情况急需改变。海运量方面,克拉克松称2011年世界海运量约88.4亿吨,同比增长约5.6%。

1.1.1 集装箱航运市场

2011年上半年,集装箱航运市场复苏势头看似良好,但到了下半年,由于美债、欧债等原因,情况急转直下。全球主干线货运量增幅下滑,而运力增长却较快,导致运价一路下跌,集装箱班轮公司均难以幸免,一些航线的装箱率和运价甚至低于2008年金融危机时期。2011年12月初的国际集装箱租船指数(HRCI)已跌至500点附近,见图1。据法国Alphaliner航运咨询公司调查显示,全球15家主要班轮公司第二季度平均营运利润率为-8%、第三季度为-9%,如班轮业巨头马士基仅第三季度就亏损3.2亿美元。此外,并线、撤线、“抱团取暖”的班轮公司同样不在少数。

从克拉克松的统计数据来看,2011年全球集装箱海运量在1.51亿标准箱(TEU,标准箱)左右,增幅约8.1%。该预测虽比以前的9%有所降低,但能看出运价下跌的主要原因并非需求量少,而是运力过剩情况确实严重,造成供需失衡进一步加剧,班轮公司再度纷纷削减运力以提高运费所致。据Alphaliner统计,截至2011年12月5日,闲置运力已达到52.6万标准箱,2012年1月初可达60万标准箱。Alphaliner还指出,按照目前的市场情况,闲置运力需达到150~180万标准箱,市场供求才有望得到平衡。对于2012年,由于仍是运力投入高峰年,克拉克松统计运量需求增幅仍将维持在8%,因此短期集装箱航运市场还难以走出低谷。

1.1.2 干散货航运市场

2011年,BDI基本是在1000~2000点之间振荡徘徊,整体情况弱于2010年。上半年,受澳洲和巴西洪灾以及日本地震等自然灾害影响,BDI均值仅1370点,同比下降50%。下半年情况略好,受铁矿石价格下滑、矿商出货量增加、中国铁矿石短期需求大增等因素影响,BDI一度升至2000点以上;但之后由于钢材市场持续低迷、钢厂陆续减产,BDI振荡回落,见图2。

需求疲软、运力过剩是造成市场低迷的主要原因。据克拉克松统计,2011年干散货海运量约36.51亿吨,同比增幅4%,而船队运力约6.09亿载重吨(DWT),增幅高达13.8%。其预测,2012年尽管船队运力增速将有所放缓,但海运需求量增幅预计将会下降至3%,情势依旧严峻。

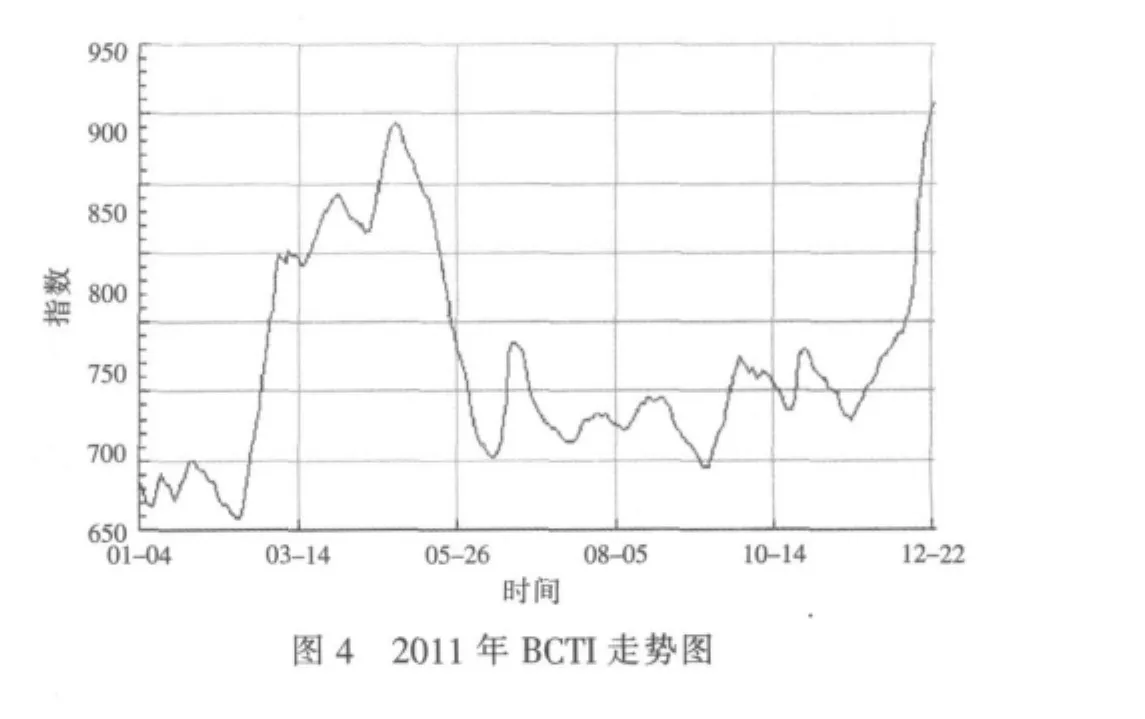

1.1.3 油运市场

与集装箱和干散货航运市场相同,2011年的油运市场也因为需求疲软、运力过剩等因素,整体表现低迷。1~11月的波罗的海原油运价指数(BDTI)均值为778点,同比减少12.3%。成品油运输市场相对稍好,但也低于2010年同期水平,1~11月的波罗的海成品油运价指数(BCTI)均值714点,同比减少1.9%。自2011年2月起,因传统旺季的到来及中东、北非地缘政治影响,运价一度大幅反弹,BDTI和BCTI分别达到当年高点1065点和894点。但之后随着淡季来临,加之运力过剩、需求疲软等因素,造成油运市场持续低迷,运价一路下滑,BDTI和BCTI曾一度于9月跌至672点和646点。第四季度,又因传统旺季来临,运价有所反弹,见图3与图4。据克拉克松统计,2011年全球油船需求量总计约3.48亿载重吨,但同期运力将达到4.74亿载重吨,增幅5.4%,运力过剩十分明显。国际能源机构(IEA,International Energy Agency)对于全球石油需求的最新统计预测为:2011年和2012年增幅仅1%和1.5%。同时,克拉克松统计2011年石油海运量约27.01亿吨,同比增幅仅2.8%。由此不难看出,油运市场的需求确实较弱。运价下滑的同时,燃油成本却大幅提升,许多船东已是保本甚至亏本运输,美国第二大油轮公司General Maritime(Cenmar)更是在近期申请破产保护。

总体而言,2011年全球航运业面临了自2009年以来最大的危机,运力过剩是关键问题。若按目前的手持订单统计,2012年依旧有大量运力投入市场,而世界经济复苏却不容乐观,业界对市场普遍持悲观态度,一些中小航运公司将面临洗牌。不过三大主力船型以外的航运市场中,液化天然气(LNG)船和特种船的运输市场前景较好。LNG船原已供应不足,日本震后又急需以LNG替代核能,使运力进一步短缺。挪威Awilco LNG公司近期表示:2012年LNG船需求将增长8%,但船队规模只扩张1%。

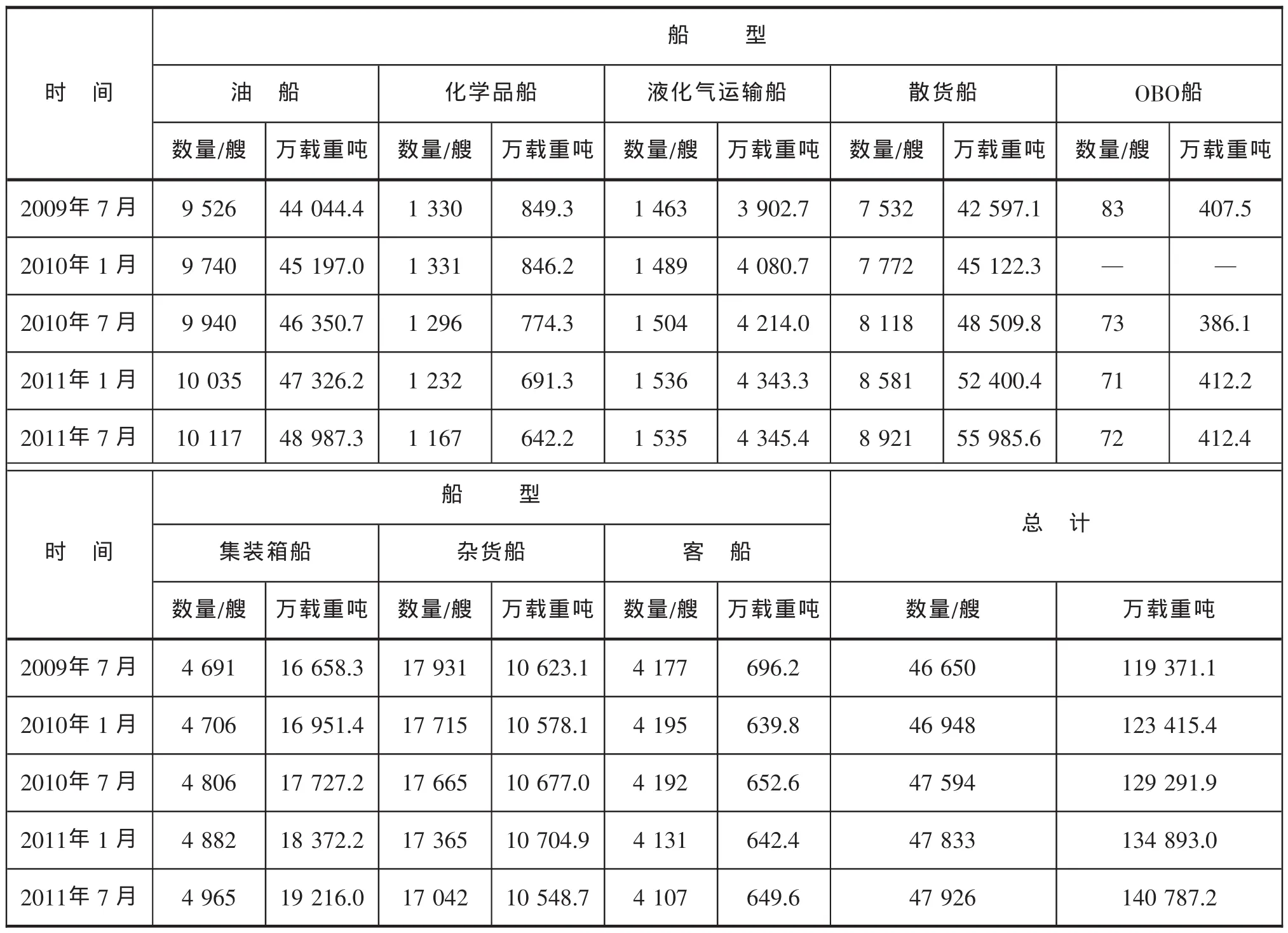

1.2 世界商船队保有量

据航运经济与物流研究所(ISL,Institute of Shipping Economics and Logistics)统计,截至 2011年 7月1日,世界商船队(除非特别说明,下文所统计船舶均为300 GT及以上吨位)保有量为47926艘、140787.2万载重吨。以载重吨计,同比增长8.9%,较2010年同期增幅达1.8%[2]。各船型中,船队规模同比增幅最大的船型仍是散货船。截至2011年7月1日,以载重吨计,同比增幅达到15.41%。与上年不同的是,集装箱船和油船迎头赶上液化气船,同比增幅分别达8.4%和5.69%;液化气船近三年的增幅却逐渐放缓,同比增幅为3.12%;化学品船继续呈负增长趋势,同比增幅为-17.06%。其他为负增长的还有杂货船(-1.2%)、客船(-0.46%),详细数据见表2。

表2 世界商船队船舶保有量

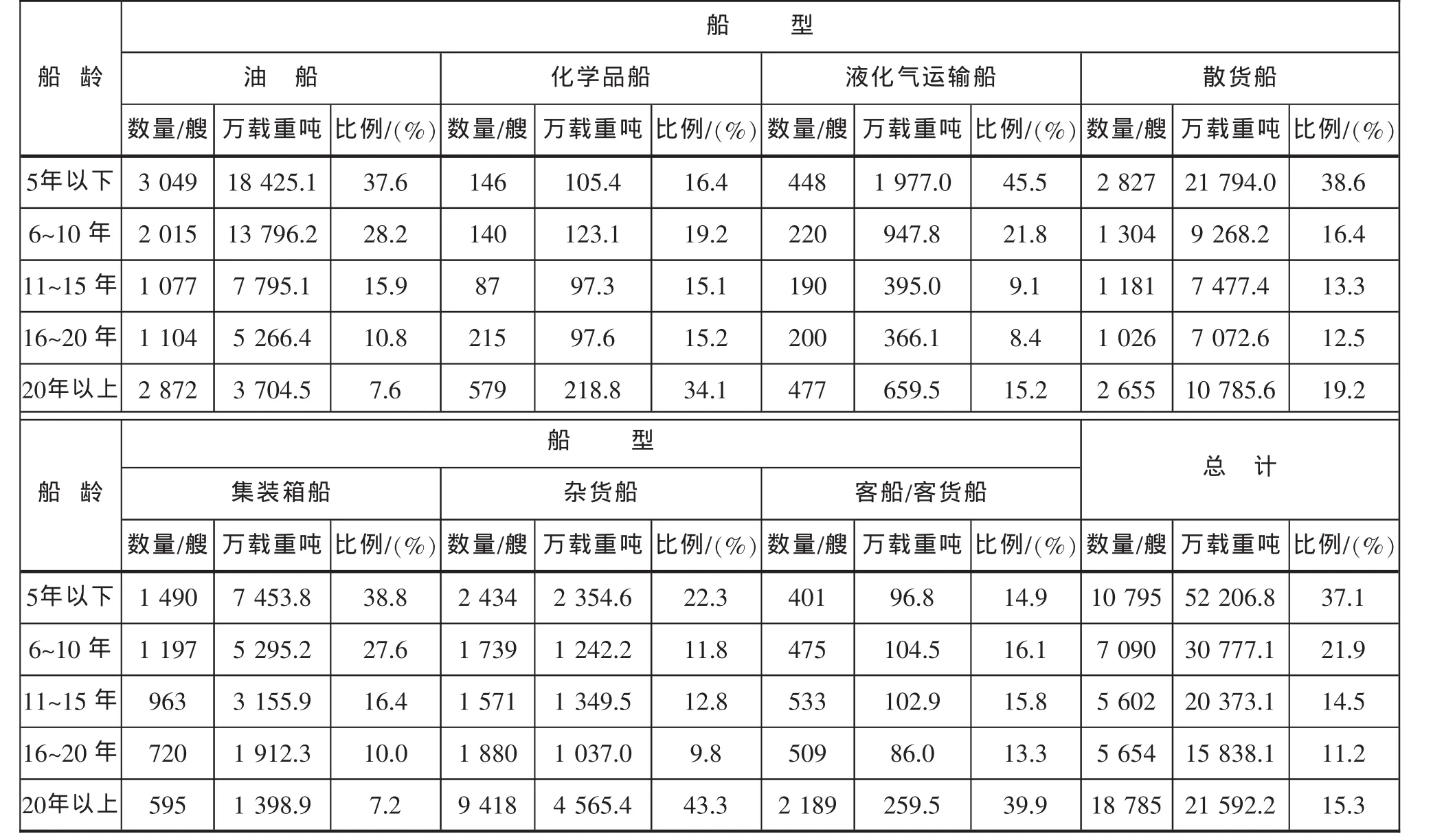

在船龄结构上,截止至2011年7月1日,世界商船队平均船龄为15.1年,与2010年同期相比下降0.9年。全球5年及以下船龄的船舶所占比例较去年同期继续增加,为37.1%;20年以上船龄的老龄船比例继续下降,为15.3%。全球商船队年轻化势不可挡。详细数据见下页表3。

从船型来看,集装箱船 20年以上船龄所占比例为7.3%,与去年同期持平,而5年及以下船龄船只的比例为38.8%。液货船中液化气运输船尤为突出,5年船龄以下的船只比例为45.5%,位居液货船之首;油船次之,5年船龄以下的比例为37.6%。液货船20年以上的老龄船比例较小,仅为7.6%。散货船5年船龄以下的比例也达到38.6%,而其他船龄的比例相对比较接近。

从航运国家/地区来看,截至2011年7月1日,世界排名前十位的航运国家/地区依次为希腊、日本、德国、中国、韩国、挪威、中国香港、美国、中国台湾、丹麦。可控商船队保有量总计达到了19698艘、共88492.4万载重吨(所统计船舶均指1000 GT及以上),以载重吨计占世界商船队总量的63.21%。其中方便旗船队达65629.5万载重吨,占该十个国家/地区总量的74.16%,详细数据见下页表4。

表3 世界商船队船龄结构

表4 世界主要航运国家/地区商船队统计

2 世界船舶建造市场

2.1 新船订单量

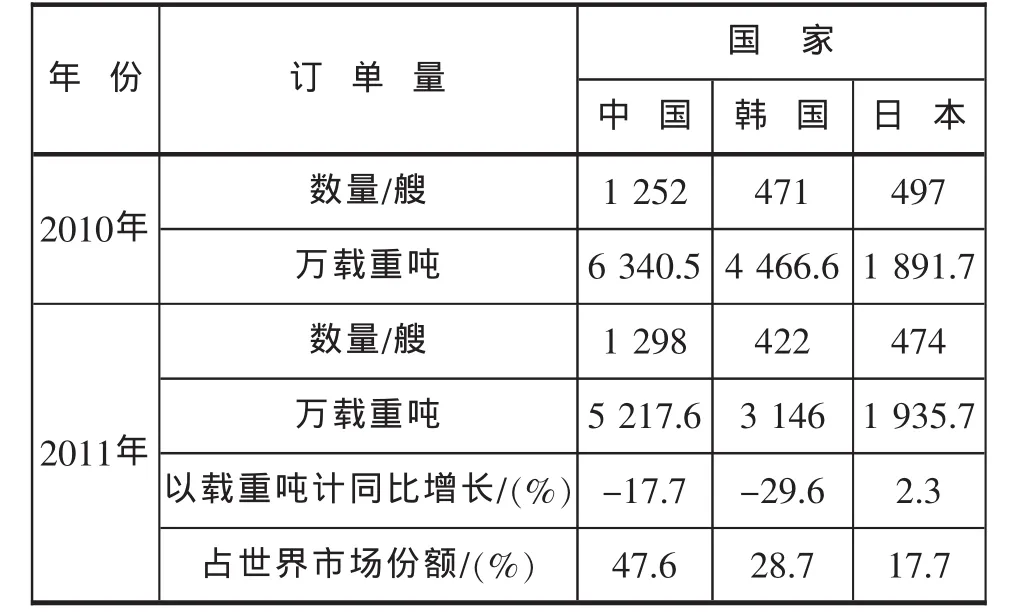

受全球不稳定宏观环境和低迷航运市场影响,2011年世界新船市场整体表现较上年有所下滑。据劳氏船级社(LR)统计,截至2011年12月21日,全年世界新船订单为3881艘、10966.2万载重吨,以载重吨计同比下降18.7%,见表5。

表5 2010~2011年世界主要国家新船订单统计

从世界主要造船国家2011年的新船接单结构来看,中国接单量同比减少,主要因为散货船和原油船的接单量减少。韩国接单量以载重吨计也同比减少1/3,主要因为散货船的接单量同比急剧减少约1300万载重吨,油船接单量也出现同比减少。不过韩国船厂的接单结构凸显高端化,比如集装箱船接单量以标准箱计同比增长161.2%,LNG船接单量以载重吨计同比增长649.3%,钻井船的接单量以载重吨计同比增长385.7%。日本接单量略有增加,主要是由于其在散货船市场的接单量出现增长,特别是铁矿石运输船订单相比于2010年增加了9艘。

2011年接单量排名世界前十位的船厂中韩国有6家、中国3家、日本1家,其中接单前5位的船厂分别是韩国大宇造船与海洋工程、韩国三星重工、中国金海重工、韩国现代重工三湖船厂和日本名村船厂。

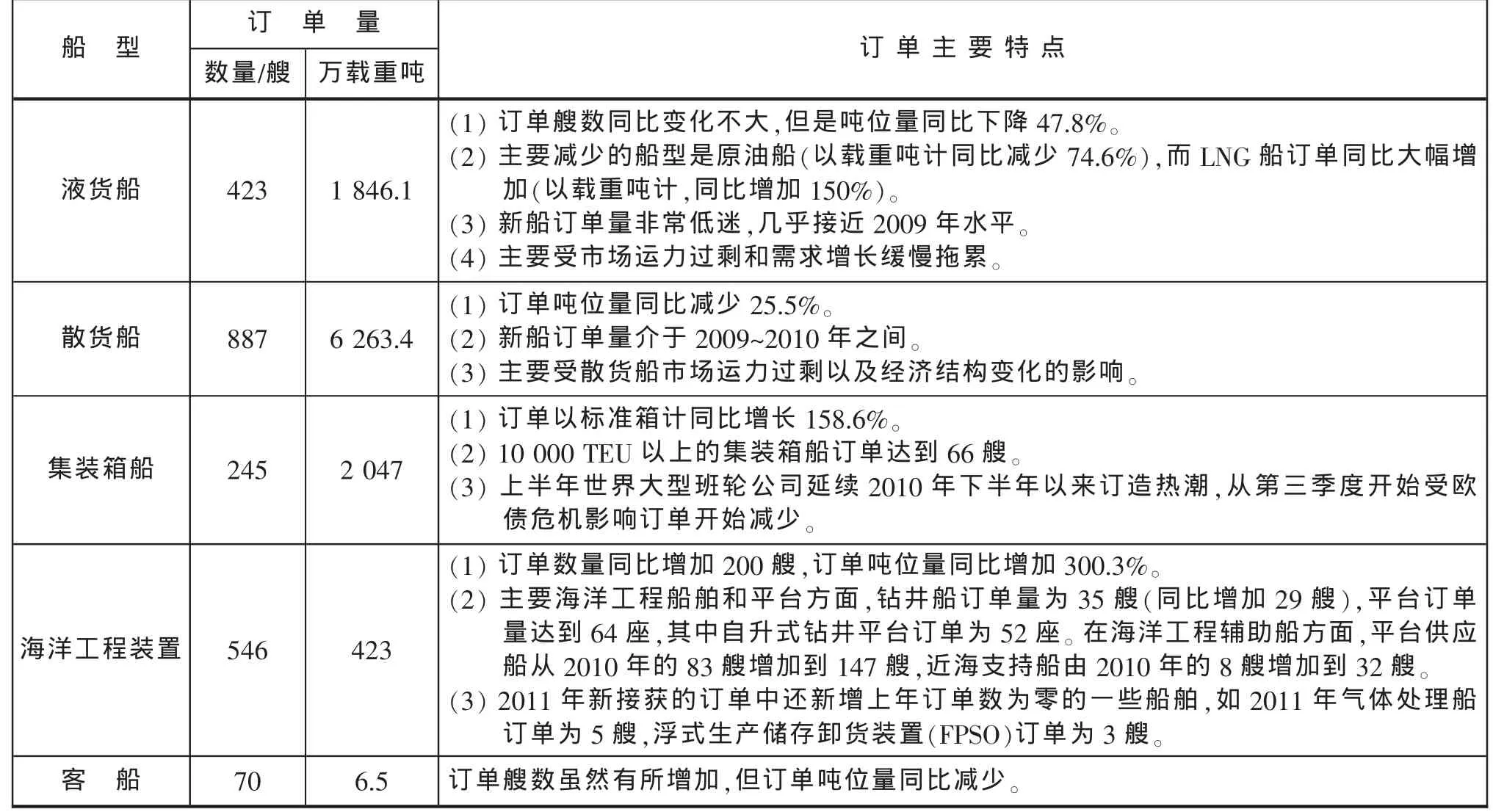

从各种主要船型来看,2011年液货船新船市场除LNG船市场之外,表现极度低迷,散货船市场逐步下滑,集装箱船和海洋工程市场表现较好。2011年主要船型的新船订单分析详见表6。

表6 2011年主要船型的新船订单分析

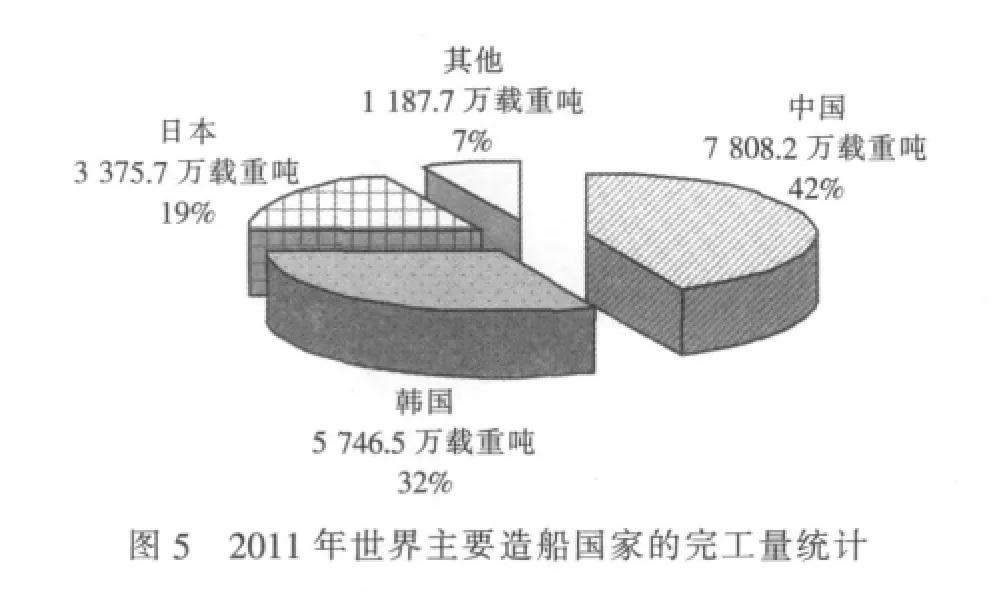

2.2 完工量

据英国劳氏船级社(LR)统计,2011年世界造船完工量为4848艘、18118.2万载重吨,同比分别增长13.0%、20.0%,与2010年增幅相比出现了一定程度的回落。从世界主要造船国家的完工量份额来看,2011年中、日、韩三国的完工比例相比上一年基本保持不变。见图5。

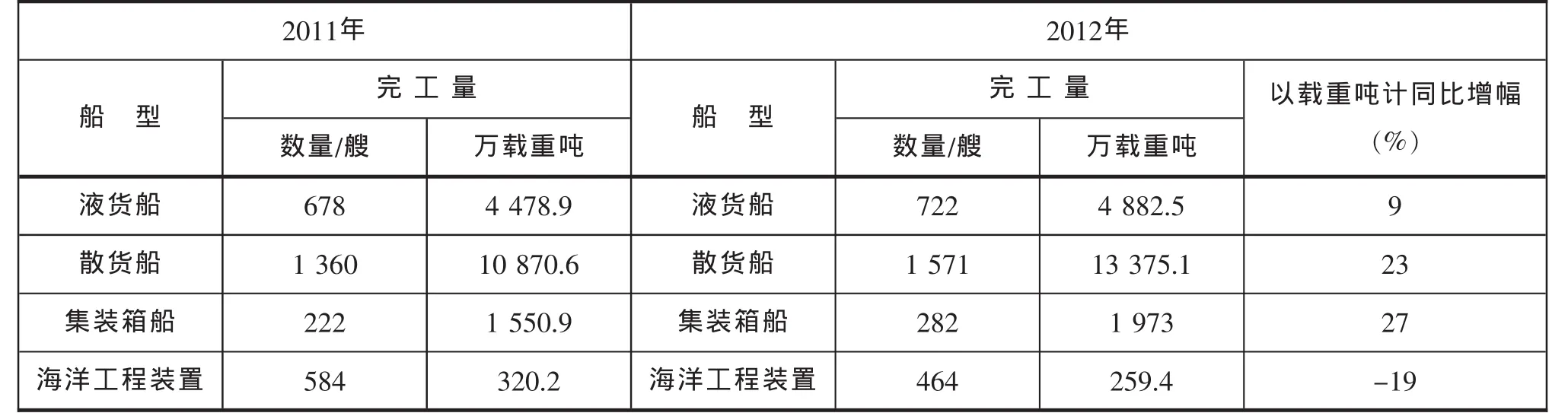

按船型分析,2012年散货船和集装箱船的完工量增幅以载重吨计都将超过20%,海洋工程船/平台的交付压力明显较小,见表7。

2.3 手持订单量

据ISL统计,截至2011年7月1日,世界船舶市场手持订单量为6015艘、4.0亿载重吨,同比分别下降13.8%和11.9%。世界船舶手持订单以载重吨计,占船队保有量的28.6%,这一比例较去年同期下降约7%,除集装箱船以外的所有船型均出现一定程度的下降。具体到各船型来看,油船手持订单占船队保有量的比例从2010年7月1日的27.1%下降到2011年7月1日的19.8%;散货船这一比例的下降幅度也达到了12%。由此可见船舶市场的调整仍在进行中,详见表8。

表7 2011~2012年世界主要船型的完工量统计

表8 2011年7月1日世界各船种手持订单量统计

从主要造船国家的手持订单来看,截至2011年7月1日,中国船厂的手持订单为2588艘、17317.0万载重吨、4735.1万修正吨(CGT);韩国船厂的手持订单为1254艘、12807.6万载重吨、3928.3万修正吨;日本船厂的手持订单为953艘、6782.4万载重吨、1865.2万修正吨。

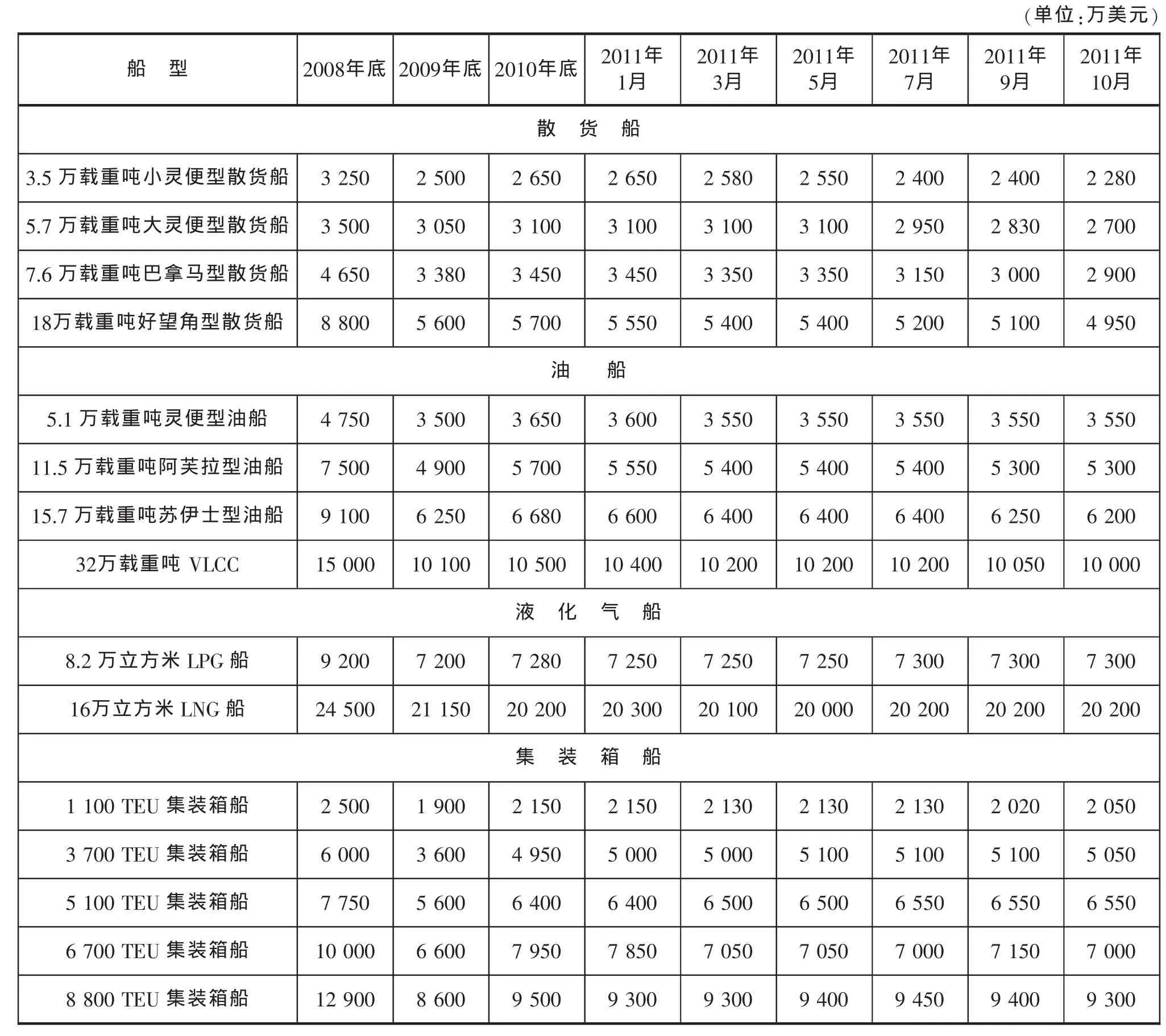

2.4 主要船型价格

2.4.1 新船价格

2011年世界不同船型的新船价格总体来看呈小幅下调趋势,不过不同船型的走势略有不同。散货船价格一路下跌,详见下页表9。据统计,2011年10月各种吨位类型的船舶价格较年初均出现10%以上的跌幅。油船的新船价格较年初也有下降,但幅度不大,基本都在5%以内。液化气船的新船价格基本保持稳定。不同吨位、类型的集装箱船价格有涨有跌,走势稍强于上述两种船型的新船价格。不过值得注意的是,2011年10月,6700 TEU集装箱船新船价格较年初下降近一成。

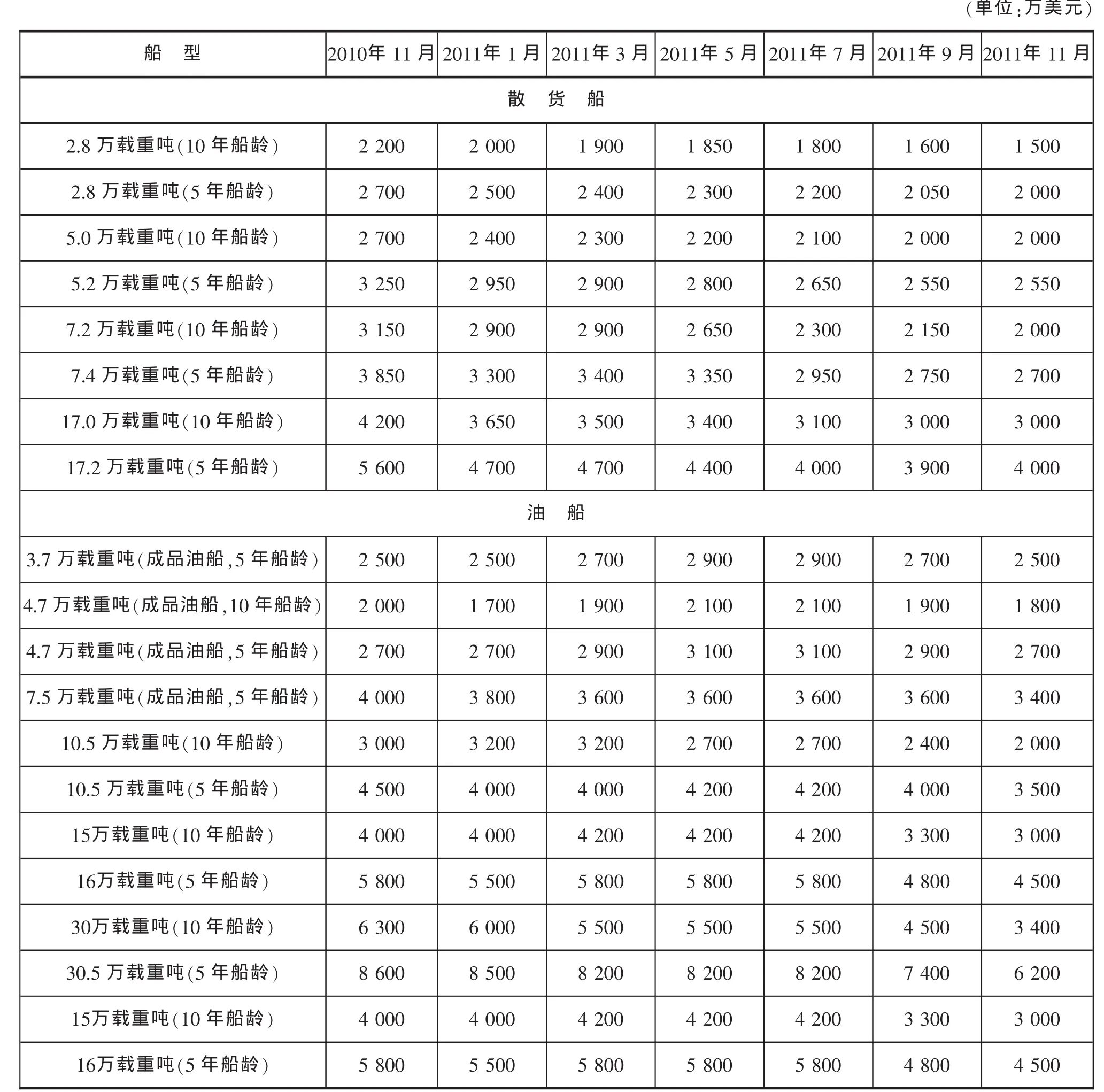

2.4.2 二手船价格

2011年二手散货船价格呈现明显的下跌态势。据统计,截至2011年11月,几乎所有类型的二手散货船价格同比下降20%以上。油船方面,二手成品油船的价格极为抗跌,同比基本保持不变;而二手原油船的价格在2011年上半年保持平稳,下半年则大幅下跌,截至2011年11月,同比降幅也达到20%左右,其中10年船龄的10.5万吨和30万吨二手原油船的价格同比降幅分别为33.3%和46.0%,详见下页表10。

表9 世界主要船型新船价格

3 未来船市走势展望

2011年以来,世界经济形势动荡复杂,国际油价持续高企,欧债危机愈演愈烈,严重阻碍全球经济复苏步伐。IMF在2011年9月发布的2012年全球经济预测中,已对增速预期有所下调,其预测欧洲经济增长速度将出现大幅下降,2012年或仅增长1.1%,将比2011年下降0.5个百分点;此外,中国经济增长也将减速。全球范围内的经济低迷,发达国家复苏乏力、债务缠身,新兴经济体通胀上升,这些都制约着世界经济的复苏。中国造船市场面临着低端产能过剩、高端产能不足的问题,出现了常规船型竞争异常激烈、而在高端船舶和装备市场难以获得订单的局面。因此2011年我国新船订单量虽仍领先,但订单价值方面却落后于韩国。

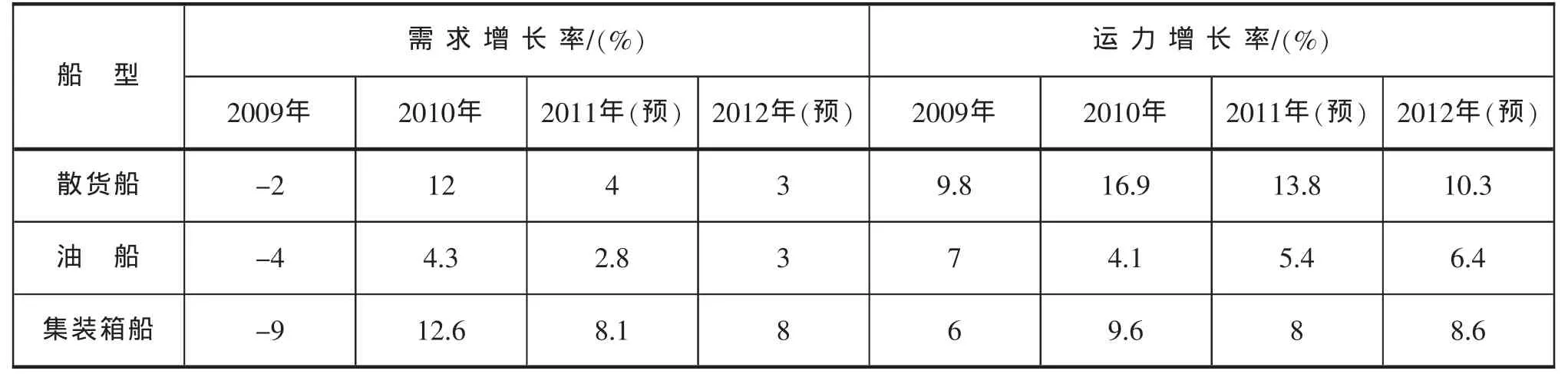

3.1 散货船

2011年全球干散货海运需求量大大弱于上年,预计仅4%,但同期仍是干散货船交付的高峰年,预计运力将比上年增长13.8%。表现在航运市场上,全年干散货船运输市场整体弱于去年,BDI指数大幅下降。低迷的行情以及大量的手持订单量直接导致散货船新船订单量大幅下降,以载重吨计,同比减少25.5%。这也使得具备散货船接单优势的中国船厂新订单减少17.7%。

表10 近期主要二手散货船、油船交易价格

根据克拉克松的预测,2012年全球散货海运需求增长预计为3%,运力增长将达到10.3%,供需矛盾仍十分突出,但比2011年有所缓解。这样看来,预计2012年的干散货船运价至少不会在2011年的基础上再出现大幅下降,但造船市场上,大量手持订单和新船交付仍需要时间消化,如果不出现经济面的积极信号,恐难创出佳绩。

3.2 油船

2011年油船运输市场相比2010年虽未出现严重下滑,但是考虑到2010年油船运输市场已十分低迷,因此可以说是在弱势基础上进一步下滑。表现在造船市场上,以载重吨计,油船订单同比减少47.8%。

从需求面来看,2012年预计同比增长3%,高于2011年的水平;从订单方面来看,据ISL的统计,截至2011年7月1日,油船手持订单吨位量占油船保有量的19.8%,其中近一半将于2012年交付;从拆解方面来看,目前单壳油船淘汰高峰已过,截至2011年11月初,单壳油船仅占油船船队规模的2.9%,同时2012年船队中船龄大于25年的比重为1.9%,未来油船拆解将减缓。预计2012年油船运力增长将达6.4%,供需矛盾略高于上年。油船运输市场仍将维持低迷震荡行情。

3.3 集装箱船

全球经济尤其是欧美经济是驱动全球集装箱海运量增长的主要力量。2011年上半年全球经济处于稳步复苏中,集装箱贸易量增加显著,因此集装箱航运市场呈现出一片欣欣向荣的景象,全球闲置集装箱船曾创下2008年金融危机爆发以来的新低。但随着全球贸易增长放缓和船只供过于求,闲置数量又进一步增加。未来受全球经济整体低迷影响,需求面不会有太大的改善,预计2012年全球集装箱贸易量增速在8%左右,与2011年的8.1%基本持平。另外据克拉克松对全球各主要航线贸易量的预测,远东至欧洲及太平洋越洋航线的贸易量将有所恢复,同比有较明显的上涨,其余航线均有不同程度的下降。

造船市场的景气程度与航运市场一致。2011年上半年集装箱船市场表现抢眼,世界主要航运公司大量订购万箱级以上的超大型集装箱船,这也使得在超大型集装箱船建造上具备显著技术优势的韩国获得了绝大部分该船型订单,收获颇丰,但下半年开始订单也急剧减少。截至2011年7月的数据表明,集装箱船手持订单量庞大,在各船型中仅次于散货船,占其船队总运力的27.1%,运力严重过剩。考虑到交付和拆解,2012年集装箱船运力预计将增长8.6%,2011年的这个数据是8%。供需关系上,2012年比2011年情况略差,预计将延续低迷,但从表11可以看出,集装箱船的供需关系在三种船型中最为平衡。如果航运公司能合理统筹、避免恶性竞争、采取降低航速和封存运力等办法,应该能逐步复苏。

表11 全球干散货船、油船、集装箱船海运供需预测

3.4 海工装备

2011年的纽约原油期货价格始终在90~110美元间高位震荡,整体高于2010年。油价的高企刺激了海工装备的投资需求。2011年,海工装备市场订单量大幅反弹,同比增加200艘,以吨位计,同比增加300.3%。大型钻井装备中,钻井船和自升式钻井平台是2011年成交的主要装备,其中钻井船成交35艘,同比增加29艘,自升式钻井平台成交52座。钻井船的需求主要来自西非、巴西等新兴深水产油区,而自升式钻井平台则主要来自中东、东南亚、墨西哥湾等传统产油区更新换代需求,因此订单多为作业水深在350 ft(106.68 m)以上的深水平台。海工辅助船方面,平台供应船和近海支持船的订单增幅最为明显。虽然韩国和新加坡的船企仍占据着绝大部分的市场份额,但我国船企的市场份额也在提升。考虑到我国已将海工装备上升为国家战略,加上传统造船市场的萎缩以及我国造船产能的结构调整,未来海工装备有望成为造船业新的增长点。

[1]IMP.World Elonoril Outlook[R].2011.

[2]祁斌,秦琦,明慧,等.2007年世界船舶市场评述与展望[J].船舶,2008,19(1):1-9.