会计稳健性对投资效率的作用机理研究

于江 张秋生

摘要:在剩余收益估值模型的基础上构造了Basu (1997)的反函数,从而构建了可同时度量非条件稳健性和条件稳健性的实证模型,并基于企业并购的视角,探究了会计稳健性对企业投资效率的事前和事后影响。研究发现:非条件稳健性可以提升企业事前投资效率(降低并购溢价,提升累计超额收益率),阻止管理层的机会主义行为;条件稳健性会促进企业事后投资效率(并购前后绩效变化),保证项目的盈利性。进一步的研究表明:会计稳健性与企业投资效率的关系会随着上市公司代理成本的增加而越加明显。此外,国有企业和民营企业对于会计稳健性的公司治理效应存在差异。最后扩展了由Lawrence, Sloan and Sun (2013)提出的稳健性操纵的定义。

关键词: 非条件稳健性;条件稳健性;投资效率;并购绩效

中图分类号:F234.3文献标识码:A文章编号:1003-7217(2015)04-0086-08

一、引言

学术界认为高质量的财务报告和及时的信息披露有助于缓解股东与管理层之间的信息不对称,从而可以有效提升企业的投资决策,降低管理层的机会主义行为[1]。会计稳健性是高质量财务报告的一个重要属性,它如何作用于企业投资决策过程并进一步影响企业的投资效率是管理学以及财务会计领域研究的一个重要问题[2-4]。

会计稳健性意味着企业对交易或者事项在进行会计确认、计量和报告时应当保持谨慎性,不应高估资产和收益、低估负债和费用。随着其概念发展,近年来会计学者又将其区分为非条件稳健性(Unconditional conservatism)和条件稳健性(Conditional conservatism)。前者意味着初始计量谨慎,是指在取得资产或负债时就决定采用谨慎的会计处理方法,采用这些方法会使企业净资产账面价值相对于市场价值被持续地低估,例如研发支出费用化处理,对固定资产采用加速折旧法,对净收益为正的项目采用历史成本进行计量等[5];后者意味着后续计量谨慎,是指对资产和负债进行后续计量时,在面临不利的情况下将资产账面价值予以注销,但在有利的情况下却不相应增加资产的账面价值,表现为会计盈余对“好消息”和“坏消息”反应的不对称性,例如对有形资产、无形资产以及商誉计提减值准备。自Watts(2003)系统总结会计稳健性的需求因素后,大量的学者将研究视角转移至稳健性的经济后果[6]。现有的研究表明具有信息优势的管理者存在对外披露有关未实现收益而隐瞒有关已实现损失的动机,但会计稳健性的存在可促使企业经营活动的结果在管理者任期内及时得以反映,因此其可作为公司治理结构的组成部分,有效约束管理层的机会主义行为,尤其是投资决策行为[2,6]。稳健性虽然在理论上确实对企业的投资活动有影响,比如:会计稳健性的企业会拒绝净现值为负的项目,而将更多的资本配置到正净现值项目中;及时确认损失的稳健性能使股东及时得到投资项目净现值为负的信号,针对不利投资项目及时采取措施,保证项目的盈利性,但这方面的实证研究却极度缺乏[7]。此外,仅有的文献也主要基于条件稳健性的角度探讨了稳健性对真实投资活动的影响[3,4,8],可是非条件稳健性对条件稳健性存在着先占作用[2,5],即由于非条件稳健性的存在,资产在取得时就被低估,当随后坏消息产生时,资产对坏消息的反应就会因为非条件稳健性的存在而被抵消一部分。现有的研究忽视了非条件稳健性对企业投资效率的影响以及非条件稳健性对条件稳健性存在先占作用所带来的后果。因此将条件稳健性、非条件稳健性同时放在一个框架中可能会得到更为有效的研究结论。本文基于企业并购的视角,同时探究非条件和条件稳健性对企业投资效率的影响,试图改进现有的研究不足。

二、文献评述与研究假设

会计稳健性能够及时反映企业经济事件好坏结果的实现程度,不仅能够降低信息不对称性而且能够提升企业投资决策事后监督力度,有助于提升企业的投资效率[2]。有效率的投资决策可以简单定义为该决策能够确保所有净现值大于0的项目被有效识别、募集和执行并拒绝所有净现值小于0的项目[11]。Ahmed and Duellman(2007,2011)认为,如果稳健性能够降低管理层进行净现值小于0项目的事前动机并提升管理层对已投资项目的事后监督力度起到公司治理的作用[12,13]。那么更稳健的企业则会拥有较强的盈利能力和更低的未来特殊项目支出费用。他们的实证结果印证了其研究假设。García Lara et al. (2010)[8]认为条件会计稳健性影响企业投资效率,则会间接影响企业的投资规模,因此他们以1975~2006年美国上市公司为样本,发现会计稳健性与企业过度投资和投资不足显著负相关,结果表明条件会计稳健性能够使投资决策的结果在管理者任期内及时得以反映,从而降低管理者为了个人利益投资于不利项目的可能性,抑制投资过度;此外,会计稳健性有助于企业以较低的成本吸引外部资金,缓解投资不足。孙刚(2010)延续了他们的研究思路,借鉴Richardson(2006)期望投资规模的方法,以期望投资模型的残差度量上市公司过度投资和投资不足部分,实证研究发现中国上市公司的条件稳健性同样会阻碍企业过度投资并抑制投资不足[4,14]。陶晓慧、杨建华(2010)则是运用净资产度量法度量稳健性,得到了与前人相同的研究结论[15]。由于尚不存在计量企业最优投资规模的理论模型且从投资规模的视角出发也无法提供会计稳健性影响企业投资效率最直接的经验证据,Francisand,Martin (2010)基于并购投资的视角,解决了之前存在的研究不足[3]。他们认为在有效资本市场下,并购事件的市场反应不仅可以作为信号作用判断该起并购事件是否为管理层的机会主义行为,而且能够度量并购项目预期盈利性。同时认为并购后上市公司的绩效变化可以区分其他经营活动产生的噪音,从而可以有效度量已投资项目的事后盈利性。他们研究发现,会计稳健的企业更倾向于做出盈利性的并购投资决策,会计稳健性能够影响企业的并购投资效率。Beaver和Ryan(2005)认为人们将更多的视角关注了条件稳健性的经济后果,忽视了非条件稳健性对企业投资效率的影响以及非条件稳健性对条件稳健性存在先占作用所带来的后果[5]。因此将非条件稳健性与条件稳健性纳入同一个实证框架显得十分必要。基于此,本文从企业并购的视角出发,同时探究非条件稳健性以及条件稳健性对企业投资决策以及投资效率的影响。

从理论层面分析,非条件稳健性主要作用于企业的事前投资效率(Ex ante investment efficiency),其作用路径体现在如下两个方面:(1)非条件稳健性意味着初始计量谨慎,会抑制管理层在并购过程中由于过度自信带来的高估倾向,使管理层充分认识到未来并购投资项目的收益和风险,从而在投资决策时更加慎重[15,16];(2)管理层存在高报并购对象资产评估价值,通过支付过高并购溢价获取私人收益的动机,非条件稳健性有利于缓解并购过程中的信息不对称,降低委托代理问题[17]。资本市场和股东会按照一定的稳健性原则监督管理层对被收购方可辨认净资产公允价值份额的评估,对于管理层的高报行为,市场和股东则会将其解读为要么是管理层的不尽职所为,亦或是管理层谋取个人私利所致。因此,非条件稳健性的监督作用可以有效阻止管理层利用并购进行利益攫取的机会主义行为。条件稳健性主要作用于企业事后投资效率(Ex post investment efficiency),其作用路径体现在:条件稳健性是指面临经济消息时,更及时地确认损失而非利得。条件稳健性能够使股东和董事及时得到投资项目净现值为负的信号,为了提升声誉、与业绩挂钩的薪酬以及职业前景考虑,管理层会针对不利投资项目及时采取适当措施,保证投资项目的盈利性[2,8]。

基于此,本文从企业并购投资的视角出发,提出如下研究假设:

H1a:非条件稳健性可以有效提升企业事前投资效率,阻止管理层的机会主义行为。

H1b:条件稳健性会促进企业事后投资效率,保证项目的盈利性。

从代理问题的视角分析,上市公司经营层与控制权的代理冲突越大、信息不对称程度越高,则会计稳健性的公司治理效用越明显。基于此,本文进一步提出如下研究假设:

H2:其他条件相同的情况下,非条件、条件稳健性与投资效率之间的关系会随着上市公司事前代理成本的增加愈加明显。

从制度背景的角度分析,我国国有上市公司的大量并购行为往往服务于实现社会和政治目标,因此其并购的效率往往低于民营企业。可是为了防止国有企业通过企业合并形式致使国有资产流失问题恶化,我国对国有企业的并购行为实施了更为严格的监督和核查,防止国有资产在资产评估和产权转让中流失,更严格的国有企业并购审查制度为国有企业非条件稳健性的公司治理效应提供了基础。基于此,本文提出以下假设:

H3a:较之民营企业,非条件稳健性能更有效地提升国有企业事前投资效率,阻止管理层的机会主义行为。

从管理层任期以及信息质量的视角分析,相对于民营企业,国有企业的高管在上市公司任期较短(例如政治升迁),因此其受制于条件稳健性对企业事后投资效率的影响就更少,当条件稳健性使股东和董事及时得到投资项目净现值为负的信号时,为了提升与业绩挂钩的薪酬以及防止被解雇,民营企业的管理层更有动力针对不利投资项目及时地采取措施,保证投资项目的盈利性。基于此,本文提出如下补充性假设:

H3b:较之国有企业,条件稳健性能更有效地促进民营企业的事后投资效率,保证项目的盈利性。

三、研究设计

(一)样本选择与数据来源

以北京交通大学中国兼并重组研究中心数据库2007~2011年中国上市公司发生控制权转移的1002起并购事件为样本。选择发生并购行为的上市公司作为研究样本的原因在于:(1)并购是上市公司最典型的投资活动行为;(2)区别于新建投资,将并购作为研究对象不仅可以使我们有效度量企业事后投资效率(并购前后绩效的变化),而且可以利用并购事件的资本市场反应,度量其事前投资效率。本文对初选样本进行了以下筛选:(1)剔除了银行、证券、保险和投资等金融性公司;(2)所有的并购样本均为控制权发生转移的事件,且交易金额不低于500万,以至于标的方在被收购后能对收购方的业绩产生实质影响;(3)剔除了数据不全以及数据有误的样本;(4)考虑到特异值对回归的不利影响,剔除了主要变量两端0.5%的异常样本。

(二)变量的度量

1.度量非条件、条件稳健性的模型构建。非条件稳健性表现在企业净资产账面价值相对于市场价值被持续地低估,条件稳健性表现在会计盈余对“好消息”和“坏消息”反应的不对称性,因此,本文试图构造一个有理论基础且可以同时度量非条件稳健性和条件稳健性的实证模型。

第一步:推导剩余收益估值模型,得到非条件稳健性的度量方法,并同时获得度量条件稳健性的关键参数。

股利贴现模型是企业估值的理论基础:Pt=∑∞τ=1R-τEt(dt+τ),P是t时期末的权益价值,R表示恒定的贴现率(它等于1加上权益资本成本r),Et(.) 表示基于t时期信息集的条件期望算子。由于未来股利的不确定性以及脱离应计项财务数据,股利贴现模型在实际应用中受到限制。权益估值流派基于线性信息动态过程构建了剩余收益估值模型[18-20],从而使公司价值与以权责发生制为基础的当期应计会计信息建立联系。他们假定股利dt是n维信息向量

其中,X是会计盈余,R为股票的回报率(用于度量经济信息),N为虚拟变量,用于度量好坏消息,当Rit为负值(坏消息),Nit取值为1,否则取值为0。若α4显著大于0,则说明会计盈余对“坏消息”比“好消息”反应更敏感。α4为Basu系数,度量了会计盈余对损失反应相对于利得反应的增量。Basu (1997)[9]利用了盈余价值相关性的反向回归思想提出了检验条件稳健性的模型,我们在Basu模型的基础上再次反向回归,同样可以找到检验条件稳健性是否存在的模型。将模型(2)的P取自然对数,构建半弹性模型,获得收益率的概念,此外在模型(2)中加入一个虚拟变量D,当RI≥0时,D=1;当RI<0时,D=0。新构建的模型(3)包含Basu模型的反函数,可以有效反映条件稳健性的不对称性属性。

LnPt=β0+β1bvt+β2RIt+β3D×RIt+ε(3)

LnPRI=Δp/pRI=RRI=β2+β3D

β2表示剩余收益增加1单位,P增加β2%。当企业存在条件会计稳健性时,β3应该大于0,体现会计盈余与好坏消息反应的不对称性。基于上文的分析,β1越大,表明企业的非条件稳健性越强;β2越大,表明企业的条件稳健性越强。至此,模型(3)为同时度量非条件会计稳健性与条件会计稳健性提供了可能。

2.自变量的度量。根据Francis 和Martin(2010)[3]的做法,以并购公告披露当天作为0交易日,计算窗口[-1,1]的累计超额收益(CAR)考察并购公告的市场反应,度量并购的事前投资效率,记为AcqCAR,这种盈利性是事前投资者对该并购投资项目净现值的预期,以及该投资是否为经理层的机会主义行为,具有信号作用。本文改进Chen, Harford and Kai(2007)[21]的做法,使用行业中位数调整后的收购后一年与收购前一年ROA变化量度量并购经营绩效,从而剔除企业所处行业自身的成长性导致的企业业绩变化。记为ΔPerformijt=Roaij,t-Roaj,t-(Roaij,t-1-Roaj,t-1),i表示第i个公司,j表示公司i所处行业,t表示并购当年,t-1表示并购前一年。

使用经过年度行业中位数调整的管理费用占营业收入的比例(Fee/income)以及总资产周转率(Turnover)度量上市公司的代理成本:

Agency1ijt=(Fee/incomeij,t-Fee/incomej,t);

Agency2ijt=(Turnoverij,t-Turnoverj,t)

选取前者的原因在于管理费用纳入了管理人员工资以及在职消费等费用,管理费用占营业收入的比例与代理成本正相关。选取后者的原因在于总资产周转率可以全面考察管理层使用资产的效率,若管理层在资产周转率较低的情况还不断扩大公司投资规模,则公司存在代理成本的可能性越大,总资产周转率与代理成本负相关。考虑到不同行业的可比性以及超额费用的概念,本文对上述指标进行年度行业中位数调整。

(三)实证模型

在加入企业层面的控制变量后,采用如下模型(I)检验本文的假设H1a、H1b。

LnPBV=β1+β3AcqCAR及LnPD×RI=β6+β9ΔPerform

若β3显著大于0,那么净资产市场价值对账面价值的敏感度(非条件稳健性)与事前投资效率AcqCAR显著正相关,从而印证假设H1a:非条件稳健性可以有效提升企业事前投资效率,阻止管理层的机会主义行为。若β9显著大于0,那么会计盈余确认损失的程度(条件会计稳健性)与并购事后投资效率ΔPerform显著正相关,从而印证假设H1b:条件稳健性会促进企业事后投资效率,保证项目的盈利性。

为了检验假设H2,在上述模型的基础上,加入代理成本作交叉变量,得到模型(II)。

都显著大于0,那么表明非条件、条件稳健性与并购投资效率之间的关系会随着上市公司代理成本的增加愈加明显。

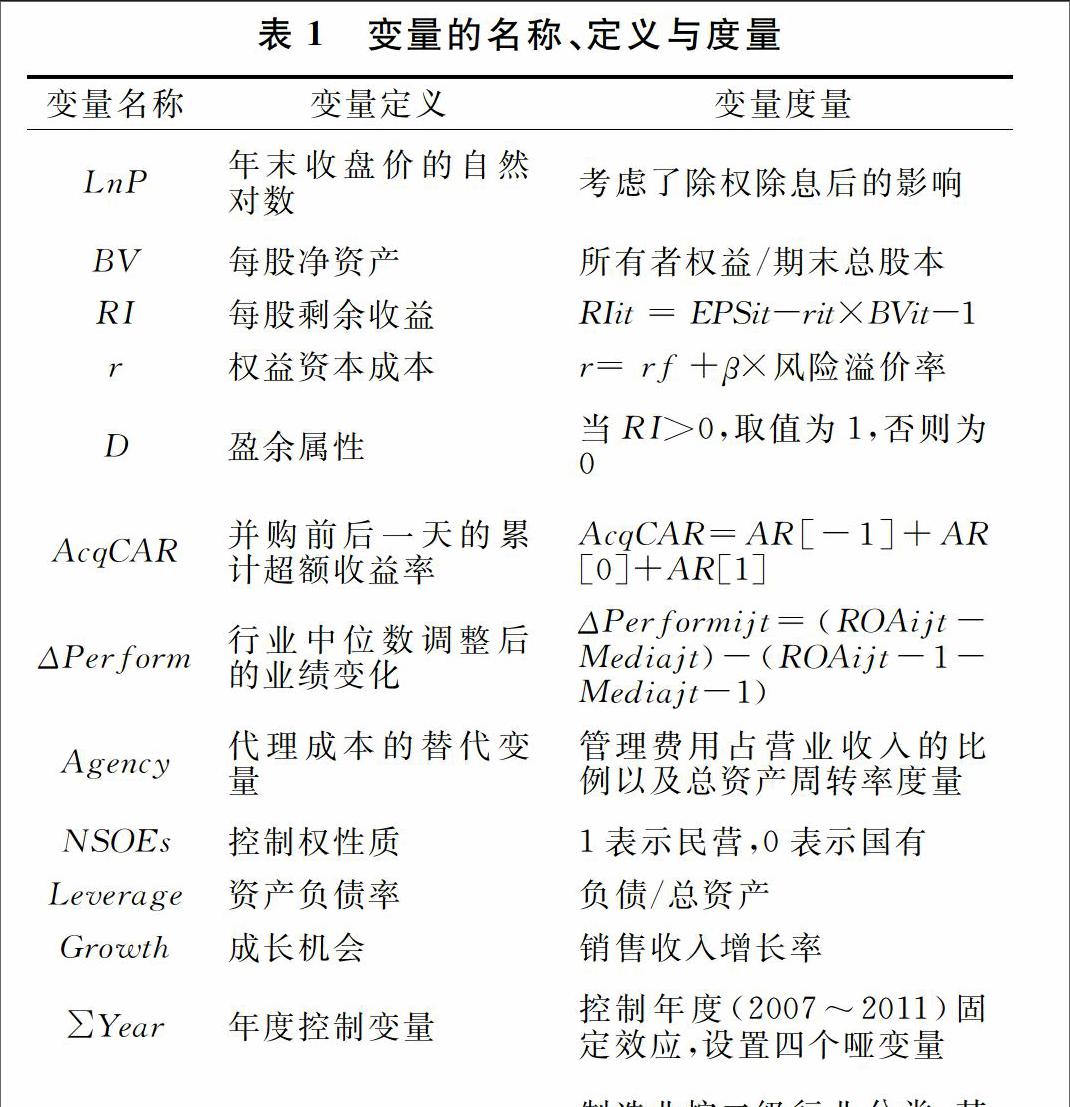

在模型(II)思路上,将Agency替换为上市公司最终控制人属性(NSOEs),得到模型(III)用以检验H3。由于篇幅所限,相关模型在后文呈现。表1描述了模型涉及的变量的名称、定义与度量。

四、实证结果与分析

(一)变量的描述性统计

表2中的PanelA报告了主要变量的均值、中位数以及标准差。数据显示:(1)并购样本公司超额收益(RI)的均值为0.076(通过与其标准差比较可推断是否显著为0),该结果符合剩余收益指标的截面特征。(2)AcqCAR×BV的均值为0.030,标准差为0.199,表明公司的累积超额收益有正有负,市场对不同公司的并购事件持有不同反应,符合资本市场规律。(3)ΔPerform×R均值与标准差的表现同样印证了不同公司并购后绩效存在差异。(4)NSOEs的均值为0.498,表明民营性质的并购样本公司数量与国有公司数量基本持平。

PanelB报告了主要变量的Pearson相关系数(下三角)以及Spearman秩相关系数。数据显示:(1)股价的自然对数(LnP)与除代理成本外的其他自变量显著正相关,与代理成本显著负相关。(2)本文控制了可能影响股价的资产负债率以及营业收入增长率,他们与因变量和其他自变量显著相关,避免遗漏变量所导致的内生性问题(随机误差项与自变量相关),由于图表范围受限未列出。

(二)模型回归结论

设计了三个计量模型服务于三个研究假设的检验。表3 报告了模型(I)、(II)、(III)的回归结果。模型(I)的统计结果显示,AcqCAR×BV以及ΔPerfom×D×RI的系数在1%水平上显著为正,表明并购项目的事前投资效率与事后投资效率分别与非条件稳健性和条件稳健性显著正相关,从侧面印证了本文的假设H1a和H1b。模型(II)分别使用经过年度行业中位数调整的管理费用占营业收入的比例(Fee/income)以及总资产周转率(Turnover)度量上市公司的代理成本,用以检验会计稳健性的公司治理效应是否随着公司代理成本的增加而越明显。当Agency=Fee/income时,AcqCAR×BV×Agency以及ΔPerform×D×RI×Agency的系数分别在10%和1%显著性水平下显著为正,这表明会计稳健性对上市公司并购投资的治理效应会随着超额管理费用率的增加而更加明显。当Agency=turnover时,AcqCAR×BV×Agency以及ΔPerform×D×RI×Agency的系数在10%水平下显著为负,表明会计稳健性对上市公司并购投资的治理效应会随着公司资产周转效率较低(代理成本高)而更加明显。

模型(III)用于探究会计稳健性对公司并购投资的治理效应在国有企业与民营企业之间是否存在差异。AcqCAR×BV×State的系数在10%水平下显著为负,表明较于民营企业,国有企业非条件稳健性对并购事前投资效率的影响更为显著。ΔPerform×D×RI×NSEOs的系数在10%水平下显著为正,表明民营企业条件稳健性对上市公司并购事后投资的影响显著优于国有企业。(三)补充性检验

为了保证模型实证结果的可靠性,从随机误差项的经典假定、变量的分类调整以及变量的替换三个维度进行多重稳健性检验。

本文前述,收购方管理层会因为过度自信或者基于攫取私人收益的动机支付过高的并购溢价,而非条件会计稳健性在一定程度上能够抑制这种行为,从而提升企业的事前投资效率。因此,使用并购溢价作为事前投资效率的替代变量,进一步研究非条件稳健性对投资效率的影响,预期非条件稳健性能够降低收购方支付的并购溢价,其他研究假设保持不变。为了进行额外的稳健性检验,根据Francis 和Martin(2010)的做法,以收购方股票收益率的标准差(StdRet)作为代理成本的替代变量,以行业调整的经营活动现金流的变化量(ΔCFO)度量事后投资效率。对研究模型进行重新回归。研究发现:(1)非条件稳健性能够降低收购方的并购溢价,提升事前投资效率;条件稳健性能够提升企业事后投资效率。(2)会计稳健性对上市公司并购投资的治理效应会随着事前代理成本的增加而越加明显。(3)比较而言,国有企业非条件稳健性的治理效应更为明显,民营企业条件稳健性的治理效应更为突出。由于版面有限,稳健性及补充性检验的统计结果未列出。五、研究结论及展望

在剩余收益估值模型的基础上构造了Basu (1997)[9]的反函数,从而构建了可同时度量非条件稳健性和条件稳健性的实证模型,并基于企业并购的视角,以2007~2011年中国上市公司发生控制权转移的并购事件为样本,探究了会计稳健性对并购投资效率的影响。研究发现:非条件稳健性可以提升企业事前投资效率,阻止管理层的机会主义行为;条件稳健性会促进企业事后投资效率,保证项目的盈利性。进一步的研究表明:会计稳健性与企业投资效率的关系会随着上市公司代理成本的增加而越加明显。此外,国有企业和民营企业的会计稳健性的公司治理效应存在差异。相比于民营企业,国有企业非条件稳健性的公司治理效应更为突出。相比于国有企业,民营企业条件稳健性的公司治理效应更胜一筹。

基于本文的理论分析和实证结果,提出如下政策建议:首先,上市公司股东应该重视非条件稳健性和条件稳健性在解决信息不对称问题上的重要性,并提供相比配的公司治理手段,保证会计信息公司治理作用的发挥,防范和制约管理层利用投资决策攫取私人利益的机会主义行为。其次,市场和监管层不仅仅要严格考察国有企业发起的并购行为是否属于高管的机会主义行为,还应该对国有企业并购后的效果持续监督,保证股东利益不从并购的源头和过程中流失。

本文重点关注了非条件和条件稳健性是否提升企业投资效率,未对可能造成的投资不足给予专门的讨论。此外,我们认为非条件稳健性对条件稳健性存在着先占作用,这种先占作用会影响管理层(或第一大股东)在并购过程中获得的效用,从而为管理层操纵会计稳健性提供了动机:假定管理层效用函数为U=f(P,E,B),其中P是股价,E是盈余,B是支付过高并购溢价所获取的私人收益,当使用较大的非条件稳健性时,P、E 会增加,B降低;当使用较小的非条件稳健性时,P、E 降低,B增加。因此,在并购过程中,管理层存在根据自身效用函数操纵非条件稳健性和条件稳健性分布的动机。在此,我们扩展了Lawrence et al. (2013)[10]对稳健性操纵的定义。非操纵性稳健性(Nondiscretionary accounting conservatism)是指对会计准则无偏运用所产生的资产账面价值低于市场价值的结果。而操纵性稳健性(Discretionary accounting conservatism)是指通过改变稳健性的大小和确认时点,或者改变稳健性在非条件稳健性和条件稳健性之间的分布从而改变真实财务报告数字的结果。这些都可以作为未来进一步研究的方向。

参考文献:

[1]Healy, P. M,K. G. Palepu. Information asymmetry, corporate disclosure, and the capital markets:a review of the empirical disclosure literature[J]. Journal of Accounting and Economics,2001,(31):405-440.

[2]Ball,R, L. Shivakumar. Earnings quality in UK private firms: comparative loss recognition timeliness[J]. Journal of Accounting and Economics, 2005,(39):83-128.

[3]Ffancis J R,X. Martin. Acquisition profitability and timely loss recognition[J]. Journal of Accounting and Economics, 2010,(49):161-178.

[4]孙刚. 控股权性质, 会计稳健性与不对称投资效率——基于我国上市公司的再检验[J]. 山西财经大学学报, 2010,(5): 74-84.

[5]Beaver W. H,S G Ryan. Conditional and unconditional conservatism:concepts and modeling[J]. Review of Accounting Studies, 2005,(10): 269-309.

[6]Watts R L. Conservatism in accounting part I:explanations and implications[J]. Accounting Horizons, 2003,(17): 207-221.

[7]杨华军, 胡奕明. 制度环境与自由现金流的过度投资[J]. 管理世界, 2007,(9):99-106.

[8]García Lara J M, Garcia Osma B, Penalva F. Conditional conservatism and firm investment efficiency[EB/OL].http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1383642,2010-03-09/2015-07-06.

[9]Basu S. The conservatism principle and the asymmetric timeliness of earnings[J]. Journal of Accounting and Economics, 1997,(24): 3-37.

[10]Lawrence A; R Sloan,Y. Sun. Nondiscretionary conservatism:evidence and implications[J]. Journal of Accounting and Economics,2013,(56): 112-133.

[11]Julio B. Corporate Investment and the Option to Repurchase Debt[EB/OL]. http://papers.ssrn.com/soL3/papers.cfm?abstract_id=971283, 2007-03-21/2015-07-06.

[12]Ahmed A S,S Duellman. Accounting conservatism and board of director characteristics:an empirical analysis[J]. Journal of Accounting and Economics,2007,(43): 411-437.

[13]Ahmed A S,S Duellman. Evidence on the role of accounting conservatism in monitoring managers' investment decisions[J]. Accounting and Finance, 2011,(51): 609-633.

[14]Richardson S. Overinvestment of free cash flow[J]. Review of Accounting Studies, 2006,(11): 159-189.

[15]陶晓慧, 柳建华. 资产替代, 会计稳健性与债权人保护[J]. 财经理论与实践, 2010,(4):58-61.

[16]Roychowdhury S,R L Watts. Asymmetric timeliness of earnings, markettobook and conservatism in financial reporting[J]. Journal of Accounting and Economics, 2007,(44): 2-31.

[17]Morck R,A Shleifer,R W Vishny. Do managerial objectives drive bad acquisitions?[J] The Journal of Finance, 1990,(45): 31-48.

[18]Feltham G A,J A Ohlson. Valuation and clean surplus accounting for operating and financial activities[J]. Contemporary Accounting Research, 1995,(11): 689-731.

[19]Ohlson J A. Earnings, book values, and dividends in equity valuation[J]. Contemporary Accounting Research, 1995,(11): 661-687.

[20]Ohlson J A. and Z GAO. Earnings, earnings growth and value[M]. Now Publishers Inc, 2006.

[21]Chen X,J Harford,K Li. Monitoring:which institutions matter?[J]. Journal of Financial Economics, 2007,(86): 279-305.

(责任编辑:漆玲琼)

Abstract:This paper Constructs a model that can measure unconditional and conditional conservatism simultaneously and then investigate the ex anti and ex post disciplinary effect of accounting conservatism on investment efficiency from the perspective of M&A. We find that 1) when unconditional conservatism is in place, ex anti NPV increases(higher CAR and lower merger premium), reflecting a more unconditional conservatism attitude towards future project selection. When conditional conservatism is in place, ex post NPV increases, reflecting timely loss recognition facilitates a profitable acquisition; 2) the positive association between conservatisms and acquisition profitability is more pronounced for firms with high ex ante agency cost. 3)The positive association between conservatism and the acquisition profitability is various between stateowned enterprises and nonstatedowned enterprises in China.Our study enriches research method on the application of accounting conservatism and provides a more complete picture of the ex anti and ex post disciplinary effect of accounting conservatism, which can be viewed as part of corporate governance, on investment efficiency. Besides, it expands the definition of discretion in accounting conservatism developed by Lawrence, Sloan and Sun(2013) in the discussion part.

Key words:Accounting conservatism; Investment efficiency; M&A; Corporate governance