我国上市公司股权集中度与公司绩效关系的实证研究

华幸

摘 要:以我国物流业上市公司为样本,探讨企业股权集中度与企业绩效之间的关系。研究中,分别以第一大股东持股比例和前五大股东持股比例作为股权集中度的测量指标,同时以ROA和ROE作为企业绩效的测量指标,回归分析结果发现,第一大股东持股比例与公司绩效之间不存在正相关关系;前五大股东持股比例与公司绩效之间存在正相关关系。此外,研究还发现,企业规模对于企业绩效存在负相关关系。建议适当增加大股东比例,保持一定的股权集中度,同时需要适当控制企业规模。

关键词:股权集中度;公司绩效;企业规模;资产负债率

中图分类号:F830.91 文献标志码:A 文章编号:1673-291X(2016)04-0080-04

一、问题提出

股权结构一直被广泛认为是影响企业代理成本和市场价值的关键因素之一,研究上市公司的股权结构成为了上市公司绩效研究的不可或缺的部分。关于股权结构与公司绩效的文献,最早应该是Berle和Means的研究。他们最早提出了股权集中程度与公司绩效呈正相关关系的观点。他们认为,公司股权充分地分散,控制权和所有权分离,股东对公司管理者的制约会受到削弱,较少的股份持有会激励管理者追求个人私利。而随着管理者股权的增加,他们与企业利益最大化的偏离倾向将会减轻。而国内学者对于股权集中度与公司绩效之间关系也进行了相当数量的研究,但尚未形成一致结论。例如,苑德军、郭春丽(2005)以深市和沪市的876家上市A股公司作为研究对象,通过对这876家公司在2003年的数据进行实证研究分析发现,以第一大股东作为法人的公司的股权集中度与公司绩效呈倒U型关系。林乐芬(2005)通过对不同行业的上市公司的股权集中度与公司绩效进行回归分析得出,我国上市公司股权结构最大的特点是第一大股东持股比例一般较高,前五大股东持股比例很高,上市公司前五大股东持股比例之和与公司绩效呈倒U型关系,并且证明了对于绝大多数公司而言,一定程度上的股权制衡能够有利于公司绩效的提高和公司治理机制的改善。但是,白重恩等人(2005)却通过研究得到了相反的结论,他们认为,上市公司第一大股东的持股比例与公司绩效呈现正U型关系,而且还指出公司制衡对公司绩效具有正面促进作用。本文认为,研究结果不一致的很重要一个原因可能在于研究样本的不一样,而其中一个关键影响因素则是样本企业所处行业环境不一样。而现有研究中缺乏足够的专门研究某一个行业的上市公司的股权结构与公司绩效之间的关系。因此,本文以上市物流公司为研究对象,通过研究我国上市物流公司的各项指标来实证分析出我国上市物流公司股权集中度与公司绩效之间的关系,希望能够得出相关的结论,证实我国上市物流公司的股权集中度与公司绩效之间存在某种关系,并以此来补充我国目前关于物流行业股权结构研究方面的不足。

二、研究设计

(一)研究样本

由于本文以我国国内物流上市公司的公司绩效与股权集中度的关系作为研究点,因此本文以国内物流上市公司2012年的数据作为研究样本,共选取了88家上市物流公司,一共有88个样本数据。在样本中,我们将对样本进行分组,分组依据是其所属物流领域的不同,其中公共交通行业选取了6家上市公司,运输服务行业27家,仓储物流行业15家,交通设施行业40家。这些公司的绩效数据全部都是出自2012年的年报,年报来源自巨潮资讯网。首先对所有样本数据进行描述性统计分析,然后针对样本上市物流公司的股权集中度指标和收益指标进行回归分析。

(二)研究变量

本文选择总资产收益率(ROA)和净资产收益率(ROE)作为企业绩效的衡量指标。ROA和ROE更能考察出企业的具体收益情况以及运作情况,是反映资本收益能力的核心指标,综合能力相当强。本研究中自变量是股权集中度,分别用第一大股东持股比例(G1)和前五大股东持股比例之和(G5)来测量。此外,基于前人的研究,本文选择了公司规模和资产负债率来作为控制变量。变量说明及计算方式(见表1)。

(三)研究模型

本文将采用统计描述分析和最小二乘法回归分析方法来检验样本上市物流公司的股权集中度与企业绩效之间的关系。主要使用总资产收益率和净资产收益率作为被解释变量,以表示股权集中度的指标(G1和G5)作为解释变量,采用最小二乘法回归分析的方法来研究股权集中度与企业绩效之间的关系。数据处理采用SPSS软件进行统计分析,用最小二乘法进行回归分析,得出检测值后进行检验,观察数据是否与假设相符合并得出相关结论。因此,建立以下模型:

模型1:ROA=C(1)+C(2)*G1+C(3)*ASSET+C(4)*DAR

模型2:ROA=C(1)+C(2)*G5+C(3)*ASSET+C(4)*DAR

模型3:ROE=C(1)+C(2)*G1+C(3)*ASSET+C(4)*DAR

模型4:ROE=C(1)+C(2)*G5+C(3)*ASSET+C(4)*DAR

三、数据分析

(一)描述分析

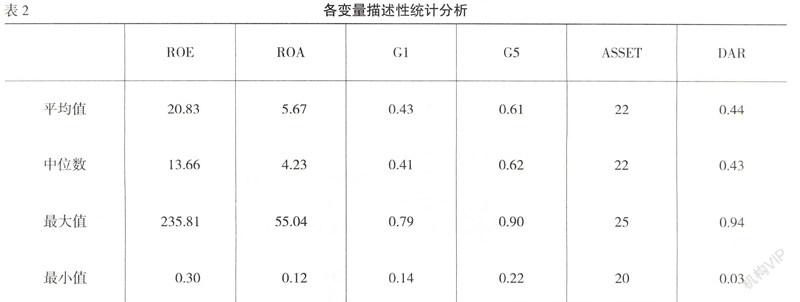

表2是对所有所选取的所有上市物流公司的股权集中度的描述性统计,用SPSS软件对各变量进行描述性分析,各变量的平均值、中位数、最大值、最小值(如表2所示),其中,由于ROE以及ROA偏差值太大,直接使用百分比数额计算可能会出现较大的数位,因此使用自然数表示。从上述描述性统计分析中我们可以看出,样本公司股权集中度相对没有高度集中,第一大股东的持股比例最大值为79%,最小值为14%,平均持股达到43%,前五大股东持股比例平均为61%,表明我国上市物流公司前五大股东持股比例而形成的股权集中度相当的高。高度集中的股权结构很容易导致大股东出现强势控制公司的现象,这很可能会使小股东的利益被大股东所侵害,甚至出现大股东掏空上市公司的现象。另外我们还可以看出,样本公司中的平均资产负债率只有44%,并不算太高。

(二)回归分析

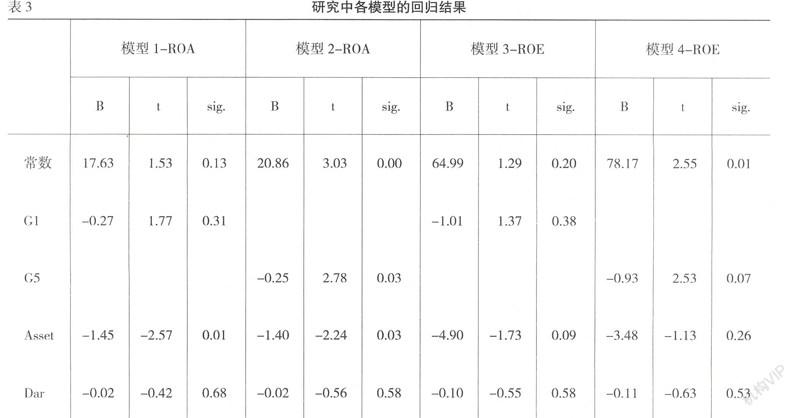

通过对我国上市物流公司的各项数据指标进行了描述性统计分析后,我们得到了一些初步的结论,但是这并不能很好地证明这些结论的正确性。下面我们将对样本公司的数据进行最小二乘法回归分析。由于第一大股东持股比例与前五大股东持股比例存在高度相关性,本文将分别从总资产收益率对股权集中度的影响以及净资产收益率对股权集中度的影响做出回归分析,得出相关结果后我们再进行对假设的检验。模型1结果中,G1的t=1.766,所以第一大股东持股比例与ROA不存在正相关关系。模型2结果中我们可以看到,如果在0.05的显著性水平上,由于G5的t=2.78,所以前五大股东持股比例与ROA呈正相关。模型3结果中,G1的t=1.367,不显著,所以第一大股东持股比例与企业的净利润收益率不存在正相关关系;模型4结果中,在0.05的显著性水平上,G5的t=2.530,在0.1的水平上显著,所以前五大股东持股比例与企业的净利润收益率呈正相关关系。

四、结果讨论

从上市物流公司的总资产收益率和净资产收益率与股权集中度做出回归分析之后,我们可以发现上市物流公司的股权集中度与公司绩效之间存在一定的相关关系:第一大股东持股比例与公司绩效之间不存在正相关关系;前五大股东持股比例与公司绩效之间存在正相关关系。Shleifer和Vishny提出过,即使在完善的市场条件下,控股股东的存在仍然有其必要性,因为控股股东不仅减轻股权完全分散所引起的搭便车问题,而且有利于公司购并活动的顺利进行,从而增加公司价值。因此,随着大股东持股比例的增加,大股东投资的动力也会随之而增加,股东与经营者之间的合作会变得更为直接,公司绩效将会提高。当上市公司遭到风险时,大股东会首先向公司注入资金确保自身利益不受损害,促进公司利益的最大化。因此,较高的股权集中度有利于上市公司的长久发展。

从数据可以发现,公司规模与企业的绩效呈负相关关系,这说明,公司的规模越大,越可能产生更多负面影响,导致企业绩效受到影响。因此,上市公司不能够盲目地去扩大企业的规模,应该在企业稳步发展的同时去扩张,不能一步登天,否则很容易引起企业内部的问题,这样不仅不会提高公司的业绩,反而会使企业陷入危机之中。

五、结论与建议

现阶段,我国的上市公司相关的法律法规还没有健全,证券市场也没有完全成熟,公司的股权结构还存在一定的问题。特别就物流行业而言,物流作为现如今发展非常迅速的一个行业,市场环境对企业的发展有着至关重要的作用。而我国物流行业的过快发展也引起了物流行业内部的一系列问题,使得我国的上市物流公司的股权集中度与公司绩效没有呈现出十分明显的正相关关系。通过对样本公司的回归分析研究,本文提出以下建议:

(一)保持适当的股权集中度

在我国的上市物流公司中我们可以看出第一大股东的持股比例相对而言并不算太高,如果我们能够保持适当的股权集中度(约50%左右),公司的运营可以更加流畅,公司的绩效能够更加好。第一大股东持股比例稳定在50%左右的话可以使得企业的发展方向更加坚定,而且第一大股东持股比例高意味着第一大股东在股东大会上拥有话语权,能够带头为公司提出更好的发展方向。当然,提高第一大股东持股比例并不意味着不断扩大其控股比例,如果第一大股东一枝独大的话很容易出现侵害其他小股东利益等不利发展的行为。

(二)适当控制公司的规模

企业的规模会影响到公司的发展,扩大公司的规模可以让公司吸收更多的资本用以运营,但是盲目的扩张并不是理智的选择。现如今,我国物流行业如同雨后春笋般迅速发展,这使得许多物流公司在扩大规模的同时没有处理好公司内部的一系列问题,包括股权结果、公司治理方面。我们不能因为扩大规模可以提升绩效而盲目扩张,而应在扩张的同时处理好公司内部问题,做到稳健地扩张。

参考文献:

[1] Berle A.A.&G.C.Means.The Modern Corporation and Private Property[M].New York:McMillan Publishing Company,1932.

[2] Jensen M.C.&W.H.Meckling Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial

Economics,1976,(4):305-360.

[3] Gomes A.and Novaes,W.Sharing of Control versus Monitoring[J].PIER Working paper,University of Pennsylvania Law School,2005:1-29.

[4] 于东智.股权结构、治理效率与公司绩效[J].中国工业经济,2001,(5).

[5] 陈晓,江东.股权多元化、公司业绩与行业竞争性[J].经济研究,2000,(8).

[6] 吴淑琨.股权结构与公司绩效的U型关系研究——1997—2000年上市公司的实证研究[J].中国工业经济,2002,(1).

[7] 柳军伟,段显明.股权结构与公司绩效关系的实证研究[J].杭州电子科技大学年报,2005,(4).

[8] 苑德军,郭春丽.股权集中度与上市公司价值关系的实证研究[J].财贸经济,2005,(9).

[9] 林乐芬.上市公司股权集中度实证研究[J].南京社会科学,2005,(11).

[责任编辑 陈丽敏]