“一带一路”倡议背景下的贸易投资一体化对人民币国际化的促进

汪天倩 刘柳 彭福扬

摘要:“一带一路”倡议的实施为我国经济发展带来了新的契机,本文对“一带一路”倡议实施所带来的贸易投资一体化与人民币国际化之间的关系进行了实证检验.本文选取了2013-2017年我国对“一带一路”沿线国家贸易和投资的季度数据及人民币国际化指数的季度数据作为变量的计算依据,利用VAR模型分析发现:我国对“一带一路”沿线国家的贸易一体化、投资一体化与人民币国际化程度之间存在长期的协整关系,从短期看,贸易一体化相对于投资一体化对人民币国际化指数的正向推动作用更为显著,提高对“一带一路”沿线国家的投资水平,稳定对“一带一路”沿线国家的投资环境能减少人民币国际化水平的波动性。

关键词:人民币国际化;“一带一路”倡议;贸易;投资;VAR模型

中图分类号:F752.7:F832.6

文献标志码:A

文章编号:1672-626X(2018)05-0034-12

2013年9月,随着“一带一路”倡议的提出和实施,逐渐形成了一个以我国为主导的区域经济合作新模式。区域经济合作的加强对贸易和投资有很好的推进作用,同时也有了更多的人民币结算和计价机会。在此背景下,采用科学有效的实证方法考察“一带一路”倡议实施近5年以来贸易投资的发展给人民币国际化带来的影响有着重要的理论和实践意义。理论上,本文尝试对人民币国际化影响因素实证研究做进一步推进和完善;实践上,本文的研究结果或将给未来人民币国际化科学路径的选择提供更好的指导。本文接下来的第一部分是文献综述,第二部分着重于介绍人民币国际化程度的测度指标选择,第三部分构建贸易及投资指标测度“一带一路”倡议的实施水平,第四部分是基于VAR模型對“一带一路”倡议实施以来对人民币国际化水平影响的实证分析。

一、文献综述

(一)相关理论研究

1.人民币国际化程度测度指标的相关研究

在人民币国际化程度测度的指标选择上,以往学者大多选择跨境贸易人民币计价总量及占比、境外人民币存款总量及占比、国际金融市场国际债券人民币计价总量及占比、对外直接投资总量及占比等存量指标来进行研究[1]。这些指标选择虽然比较具体,能够在一定程度上反映人民币国际化水平,但是有一个共同的缺陷,即指标选择的角度比较单一,只是从贸易或投资单方面的角度去测度人民币国际化水平,缺少综合性和代表性。在国际社会中,一国货币在各国官方外汇储备中的总量占比被视为货币国际化的观测性指标[2]。但目前IMF的COFER数据库只对官方外汇储备占比超过1%的货币进行单独的数据统计,截至2016年第四季度人民币在这一指标上才达到0.17%。显然这一指标也不能准确反映人民币国际化水平的发展变化。基于以上研究的缺陷,国内外学者开始探索综合性指标的构建和分析。李瑶(2003)根据一国货币在境外的流通范围和数量及其在国际官方外汇储备中的占比情况构建了货币国际度指数[3]。李稻葵、刘霖林(2008)从国际外汇储备占比、贸易结算计价币种结构、国际债券计价币种结构三个方面对世界主要国际货币的国际化水平进行计量分析,并在回归分析结果的基础上预测了2020年人民币在可自由兑换的前提下可能达到的国际化水平[4]。Thimann(2009)利用15个规模性指标和16个结构性指标加权计算了世界主要货币的国际化程度并加以比较[5]。Tung,Wang和Yeh(2012)构建了货币国际化程度指数,其主要影响因素包括储备货币及外汇交易占比、国际债券及银行外币资产负债占比、贸易计价及盯住货币占出[6]。中国人民大学国际货币研究所( 2012)基于国际货币的三大职能提出了人民币国际化指数(RII),通过三级指标的构建,RII能够比较综合全面地反映人民币在国际货币领域计价支付职能及价值贮藏职能的发挥程度,从而综合测度人民币国际化水平[7]。英国渣打银行(2012)选择了人民币贸易支付总额、人民币存款总额、点心债券及人民币存单四个变量构建了人民币环球指数(RGI),该指标能够比较综合地反映离岸市场人民币国际化的水平[8]。

2.人民币国际化路径选择及影响因素的研究

赵海宽(2003)指出,人民币实现国际化必须要完善金融机构体系的建设,增强经济实力[9]。李靖(2004)认为,人民币完全实现国际化必须将资本项目完全放开[10]。吴晓丽( 2010)认为人民币国际化必须先实现人民币周边化,从而推动区域化,最后实现人民币全球化[11]。Frankel( 2012)认为人民币国际化进程中的主要影响因素有:需求波动导致的汇率波动、人民币升值而损害进出口企业在贸易上的优势、中央银行考虑货币政策时需要更多地考虑其他国家利益诉求[12]。姜浩、马飒( 2013)认为,2008年的金融危机重塑了世界经济新秩序,人民币国际化面临机遇和挑战,其中“三元悖论”、特里芬难题、货币替代风险是人民币国际化进程中三个最重要的负面因素[13]。曹远征( 2013)提出,人民币国际化进程中主要的负面影响因素有:资本项目不能进行自由兑换,经常项目错配,支付结算上国际收支形成逆差,跨境人民币结算系统混乱等[14]。庄翔( 2014)把人民币国际化阐述为从人民币周边化逐步扩张至一个或多个经济区域流通,最后实现全球范围流通的过程[15]。

(二)述评

现有的相关研究呈现如下特点:一是人民币国际化水平的综合性测度指标相对较少,很多指标并不能综合全面反映人民币国际化水平;二是人民币国际化影响因素的实证研究相对比较缺乏,相关的理论研究还有待挖掘,现有的理论与实证研究还不成熟,得出的结论不太一致。因此,本文基于“一带一路”倡议实施的背景下,对人民币国际化的影响因素进行实证分析,本文的边际贡献在于人民币国际化研究的进一步完善和发展,并尝试为人民币国际化影响因素的研究提供新的理论方法。

二、人民币国际化含义及水平测度

(一)人民币国际化的含义

人民币国际化的概念有静态和动态的区分。静态的人民币国际化指的是人民币在国际社会发挥世界货币的基本职能,即成为国际贸易和金融投资的计价货币,成为各国外汇储备币种构成的重要组成部分[16]。动态的人民币国际化指的是人民币跨出国界,适用范围逐渐扩大,成为区域货币并最终成为被国际社会所普遍认可的计价、结算货币及储备货币的动态过程[17]。静态的人民币国际化侧重于对某一个时点上人民币国际化程度的测度,动态的人民币国际化侧重于对不同时期人民币国际化程度的发展比较。就目前来说,静态的人民币国际化尚未实现,我国进出口贸易总额虽然保证了人民币具有广泛的交易网络,但人民币尚处于货币跨境使用的初级阶段,金融市场发展程度较低[18]。換言之,静态的人民币国际化条件尚不完全具备。动态的人民币国际化处于推进过程中,从现有的研究可以看出,人民币国际化的速度是比较快的。虽然人民币国际化尚处于比较低级的阶段,但是能够清晰看出人民币从交易计价货币到结算货币再到储备货币的动态发展过程,人民币的区域化和国际化都有初步发展[19]。

(二)人民币国际化程度的测度指标选择

1.人民币国际化指数的含义及计算方法

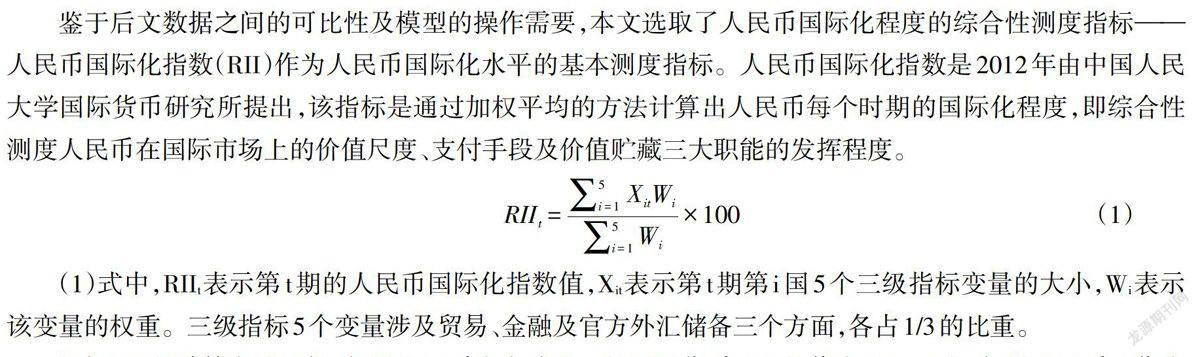

鉴于后文数据之间的可比性及模型的操作需要,本文选取了人民币国际化程度的综合性测度指标——人民币国际化指数( RII)作为人民币国际化水平的基本测度指标。人民币国际化指数是2012年由中国人民大学国际货币研究所提出,该指标是通过加权平均的方法计算出人民币每个时期的国际化程度,即综合性测度人民币在国际市场上的价值尺度、支付手段及价值贮藏三大职能的发挥程度。

(1)式中,RIIt表示第t期的人民币国际化指数值,Xit表示第t期第i国5个三级指标变量的大小,Wi表示该变量的权重。三级指标5个变量涉及贸易、金融及官方外汇储备三个方面,各占1/3的比重。

根据RII的计算方法可知,如果人民币为全球唯一的国际货币,RII的值为100;反之,如果人民币不作为任何国际经济活动的计价结算货币及储备货币,RII的值为0。因此,RII的值越大,意味着人民币在国际经济领域被使用的频率越高、范围越大,国际货币职能发挥得越充分,人民币的国际化水平越高。

2.人民币国际化指数的发展变化分析

根据人民币国际化指数RII的基本计算方法,本文整理出2009-2017年人民币国际化指数的具体数值。2009年人民币国际化指数仅仅为0.02,但到了2012年底,人民币国际化指数就升至0.87,相对于2011年度的0.58,其增长了近50%。2013年、2014年人民币国际化指数分别达到1.7和2.47。受“一带一路”倡议的推动,人民币国际化指数增长较快[20]。2015年,人民币国际化指数为3.6,同比上升42.9%。2016年底,人民币国际化从快速上升期转为调整巩固期,截至2016年底,人民币国际化指数为2.26,相对于2015年下降了29.8%[21]。2017年全球经济逐渐复苏,我国经济增长好于预期,各项改革初见成效,SDR货币篮子的制度红利也被逐步释放,因此人民币国际化指数逐渐回复上升,截至2017年底,RII恢复到3.13,接近于2015年的水平[22]。

根据图1的人民币国际化指数RII的走势图,可以看到人民币国际化指数在2015年之前上升较快,特别是2012年到2015年之间上升速度很快。2015年下半年至2016年,受制于国内外经济环境的变化,人民币国际化指数小幅下降。国内的经济下行压力及美国大选、英国脱欧、欧洲难民危机等外部冲击因素提高了美元的避险性需求,这对人民币国际化的推进造成了一定压力。但受益于“一带一路”倡议的推动,人民币国际化指数在内外部经济环境不利的情况下下降幅度很小。2017年以来,市场适应性预期逐步调整,再加上人民币纳入特别提款权、汇率制度改革等政策红利的释放,人民币国际化指数开始反弹,人民币国际化指数重新回到上升区间。

三、“一带一路”的贸易投资一体化的测度指标

(一)“一带一路”倡议实施后的贸易投资一体化效应

“一带一路”倡议提出以来,我国与沿线国家的贸易合作与对外投资从点到面、从线到片,不断深化,形成了很强的贸易投资一体化效应。根据联合国商品贸易统计数据库及国家信息中心发布的《中国与“一带一路”沿线国家贸易合作报告》,截至2017年,“一带一路”沿线国家中我国对东南亚、东欧及西亚北非地区的贸易总额占比最高。2017年,中国与“一带一路”沿线国家的贸易总额达到1.08万亿美元,占中国与全球贸易总额的26.39%,同比上升了0.690。2017年,我国企业对其中的50个沿线国家进行了直接投资,投资总额达到了144亿美元,同比增长了14.5%。

(二)“一带一路”贸易投资一体化的测度指标

“一带一路”倡议涉及的沿线国家众多,覆盖范围广泛。本文以一带一路沿线国家为一个整体,参考现有的区域经济一体化发展程度的基本测度指标,对“一带一路”倡议实施后我国同沿线国家贸易投资一体化程度做出量化分析。本文着眼于“一带一路”倡议实施后我国对“一带一路”沿线国家贸易投资一体化的变化情况,因此选择2013-2017年的季度数据作为指标的计算依据。

1.贸易一体化程度的测度指标

贸易一体化程度是对各经济主体间贸易合作的深度和广度的具体分析,也是区域经济一体化发展程度的直接体现。贸易一体化程度的分析主要有进出口贸易份额指数和贸易密集度指数两个常用指标[23]。进出口贸易份额指数由Francis(2003)提出,考察的是两国之间的进出口贸易总额占一国总进出口贸易总额的比重[24]。贸易密集度指数由Frankel(1997)提出,考察的是一国对另外一国的贸易依赖程度相对于其他国家依赖程度的强弱[25]。考虑到数据的可得性和模型的可操作性,本文选择贸易份额指数作为我国和“一带一路”沿线国家贸易一体化程度的测度指标。其计算方法可以表示为:

(2)式中,Tij表示i国对j国的进出口贸易份额指数,Xij表示i国对j国的出口贸易总额,Mij表示i国对j国的进口贸易总额;Xi表示i国的全球H{口贸易总额,Mi.表示i国的全球进口贸易总额。Tij的取值在0到100之间。如果i国的进出口对象只有j国,则为100;相反,如果i国的进出口对象中没有j国,则为0。因此Tij越大,表明i国对j国的进出口贸易依赖程度越大,两个经济主体之间贸易一体化程度越深。根据以上的计算方法,本文整理计算出2013-2017年每季度我国对“一帶一路”沿线国家的进出口贸易指数,如图2所示。

根据图2的走势可以看出,我国对“一带一路”沿线国家整体的出口贸易份额指数基本是稳步上升的,特别是2017年下半年有一个较大的上升趋势。这说明中国与“一带一路”沿线国家整体的进出口贸易比重是逐年上升的,我国对“一带一路”沿线国家贸易的依赖程度逐渐加强,贸易一体化程度不断加深。

2.投资一体化程度的测度指标

投资一体化程度分析是从投资的角度考察国与国之间的经济一体化程度。参照贸易一体化程度的分析指标,投资一体化程度的分析指标可以用FDI流量指数及FDI密集度指数。FDI流量指数是本文在贸易份额的基础上提出的,考察的是两国之间对外直接投资占一国对外直接投资总量的比重;FDI密集度指数由Falfas( 2010)提出,考察的是一国对另外一国投资依赖程度相对于其他国家投资依赖程度的强弱[26]。基于数据的可得性和模型的可操作性,本文选用FDI流量指数来分析我国对“一带一路”沿线国家投资的一体化程度。FDI流量指数计算方法可以表示为:

(3)式中,FIij表示i国对j国的FDI流量指数.Fij表示i国对j国的FDI流量总额,FIiw表示i国对全球各国的FDI流量总额。FDI流量指数取值在0到100之间,如果i国对外直接投资地区只有j国,则FDI流量指数为100;相反,如果i国对外直接投资的地区中没有j国,则FDI流量指数为0。为了分析的方便,在计算FDI流量指数时依然将“一带一路”沿线64个国家看成一个整体。根据以上计算方法,本文整理计算出2003-2017年我国对“一带一路”沿线国家FDI流量指数,绘制出2013-2017年我国FDI流量指数季度走势图,如图3所示。

根据商务部及国家统计局公布的数据,截至2016年,我国对外直接投资主要集中分布在香港地区、开曼群岛、美国、新加坡、澳大利亚,占全年投资流量总额的80%左右。从图3走势图可以看出,近年来虽然对“一带一路”沿线国家的直接投资增长较快,但总量占比上还是比较低。从整体来看,从2008年次贷危机之后,我国FDI流量总额及对“一带一路”沿线国家FDI流量总额都呈现出较快的上升趋势,FDI流量指数也在不断上升。2016年,我国FDI流量总额虽然有所上升,但对“一带一路”沿线国家的FDI流量总额及FDI流量指数都有所下降,FDI流量指数也相应缩小,其原因是多方面的,一方面我国为了抑制资本外流、防范金融风险,缓解人民币贬值的压力,加强了对外直接投资的资本管制;另一方面受到国际政治形势变化的影响,例如“一带一路”沿线国家的重点区域乌-俄、印一巴出现地区冲突及国际关系紧张的局面、美国特朗普政权的“反全球化”经济路线的明晰都是阻碍“一带一路”倡议实施的重要外部因素。未来随着“一带一路”倡议的进一步推进,贸易一体化会进一步促进投资一体化,FDI流量指数也会稳步提高。2017年以来,FDI流量指数触底后反弹又有一点回落,这说明在“一带一路”倡议实施推进的初级阶段,区域内政治经济环境的变化及世界经济的不确定因素也可能会对FDI流量指数造成较大影响,因此未来我国对“一带一路”沿线国家的FDI流量指数或将是波动上升的。

四、“一带一路”倡议促进人民币国际化的实证分析

(一)变量的选择和数据说明

VAR模型研究的是多个变量之间的均衡关系。根据以上数据指标的计算结果,基于模型的可操作性,本文选取2013-2017年我国对“一带一路”沿线国家贸易和投资的季度数据作为贸易份额指数TI、投资流量指数FI和人民币国际化指数RII三个变量的计算依据,对“一带一路”倡议从提出后实施近5年带来的贸易投资一体化效应在促进人民币国际化的进程所发挥的作用进行实证检验。本文所有的数据变量及模型估计结果全部由Eviews8.0操作完成。

(二)时间变量的平稳性检验及模型的基本设定

为了更好地分析变量之间的统计关系,要对原始变量进行单位根检验,以保证时间变量的平稳性,避免伪回归的发生。通过单位根检验发现,原始三个变量都是不平稳的,因此对三个变量分别进行一阶差分,得到三个新的序列变量分别为DFI、DRII、DTI,再对一阶差分后的三个变量进行单位根检验,发现都可以通过单位根检验,三个变量为一阶单整序列,单位根检验结果如表1所示。因此,可以建立VAR模型。上述三个

一阶差分变量成为VAR模型的基本变量,可以定义为

(三)VAR模型的建立和分析

1.模型最大滞后阶数的确定

VAR模型的最大滞后阶数即内生变量的滞后期数,最大滞后阶数的选择根据AIC及SC信息法则检验后的结果确定。合适的滞后阶数既可以保证VAR模型中有足够的滞后项,又可以保证不会损失太多的自由度[27]。检验结果如表2所示。

表2给出了0到3阶为止的模型LR、FPE、AIC、SC和HQ的检验值,并以*标记出超过一半以上的信息准则选择出来的滞后阶数为2阶。因此,模型的滞后期定为2期,由此建立VAR(2)模型。

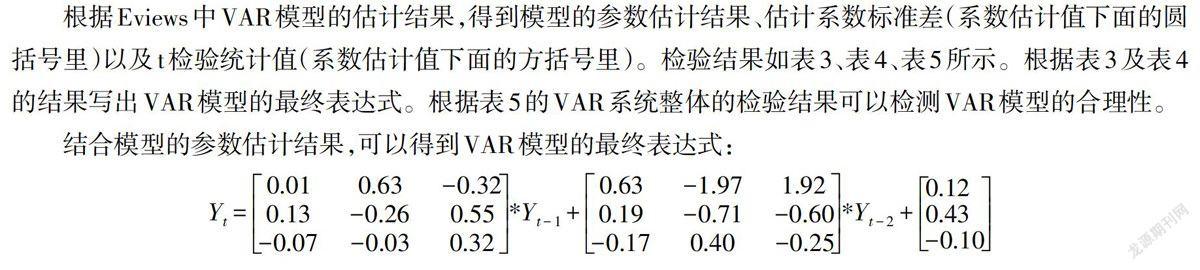

2.VAR模型估计结果及表达式的确定

根据Eviews中VAR模型的估计结果,得到模型的参数估计结果、估计系数标准差(系数估计值下面的圆括号里)以及t检验统计值(系数估计值下面的方括号里)。检验结果如表3、表4、表5所示。根据表3及表4的结果写出 VAR模型的最终表达式。根据表5的VAR系统整体的检验结果可以检测VAR模型的合理性。

结合模型的参数估计结果,可以得到VAR模型的最终表达式:

根据表5的VAR系统整体的检验结果可以检测VAR模型的建立是合理的。

3.VAR模型的平稳性检验

VAR模型更加关注的是系统整体和模型本身的稳定性,因此需要进行模型的平稳性检验,通过模型的特征根检验结果图4可以看出,没有特征根在单位圆之外,显然,VAR模型是稳定的,这说明序列是平稳的,VAR模型的建立是合适的。

4.脉冲响应分析及方差分解

脉冲响应分析考察的是VAR模型中一个变量的冲击因素对另一个变量的动态影响,方差分解是将VAR模型中一个变量的方差分解到各个扰动项上,从而进一步分析每一个扰动因素对每个变量的相对影响程度。如图5所示,对各DFI、DTI、DRII对人民币国际化指数的影响程度进行脉冲响应分析。

图5的脉冲响应函数图表示随着预测期数的增加,DRII对DFI、DTI和DRII的一个标准差新息的脉冲响应,虚线表示的是在脉冲响应函数两边加上或者减去两倍的标准差的置信带。通过图示可以看出,DRII对自身的一个标准差的新息有着比较强的反映,立刻上升了0.39,但是持续时间不是很长,大约在第5期就可以回复到原值了。而两个变量对DRII的影响更为明显,并且持续的时间比较长,DTI给DRII带来的影响在开始阶段呈正向,大约在第5期之后影响力减弱,在第8期之后逐渐趋向于均衡;DFI给DRII的影响在前两期表现得不明显,大约在第3期到第5期正向影响逐渐增大,大约在第8期之后逐渐趋向均衡。整体来看,在开始的初级阶段,“一带一路”倡议实施所带来的贸易份额指数的冲击会对人民币国际化带来比较大的正向影响;但“一带一路”倡议实施所带来的投资流量指数的冲击对人民币国际化没有什么影响甚至是负向的。这种原因是多方面的,从自身来说,我们目前尚处于利率市场化改革完成的初级阶段,汇率市场化改革还在推进之中,利率和汇率的波动会对投资环境有着比较大的影响。因此在“一带一路”倡议实施的初级阶段,贸易一体化相对于投资一体化对人民币国际化的推进作用表现得更为显著。而在后期,投资一体化对人民币国际化的正向推进机制或将逐渐凸显出来。大约在第8期以后,我国与“一带一路”沿线国家贸易和投资的一体化对人民币国际化的影响逐渐趋于稳定。

如表6、表7所示,结合脉冲响应函数表达式及DRII的方差分解数据对贸易及投資一体化程度对人民币国际化指数的具体影响进行进一步分析。

表7可以看出,DRII的标准差的变化主要是被DFI和自身承担,DFI承担了45%左右,DTI承担了6%左右,这说明提高我国对“一带一路”沿线国家的对外直接投资水平,稳定对外直接投资的环境,可以在很大程度上减小RII的波动性,稳定RII的增长速度。因此,提高对沿线国家的FDI水平或将稳定性地促进人民币国际化水平的提高。

5.Johansen协整检验分析

根据以上分析,FI、RII、TI三个序列都是一阶单整的,满足进行协整分析的条件。协整检验是尝试寻找非平稳时间序列变量之间是否存在长期均衡关系。在上述VAR模型中采用Johansen协整。检验结果如表8所示。

从表8的数据结果可以看出,Trace检验和Max-Eigen检验都认为在5%的临界点上FI、RII、TI接受存在有一个协整关系,即FI、RII、TI三个变量之间存在长期的均衡关系。

6.误差修正模型的建立

根据上述分析,三个变量之间是具有协整关系的非平稳时间变量,可以建立误差修正模型。通过误差修正模型的建立可以对短期的非均衡状态进行修正。由VECM模型的估计结果可以得出协整方程:误差修正模型方程式为:

在此VECM模型中,误差修正系数为-1.83,符合反向修正机制。即当RII的短期波动偏离了长期的均衡状态时,将会以-1.83的修正力度回复到均衡状态。从长期来看,人民币国际化和“一带一路”倡议实施所带来的贸易投资一体化效应存在长期的协整均衡关系;短期中,误差修正模型具有-1. 83的反向修正力度。

通过上述VAR模型的实证分析,本文得到以下结论:整体来说,“一带一路”倡议实施后所带来的贸易和投资一体化效应对人民币国际化有正向的促进作用,这和目前主流的理论观点是一致的。但我国尚处于“一带一路”倡议实施的初级阶段,从脉冲响应函数和方差分解的数据结果可以看出,现阶段乃至未来的三到五年,贸易份额指数相对于投资流量指数对人民币国际化指数的上升有着更强的推动作用。投资流量指数的变化是影响人民币国际化指数波动的主要原因。

本文的实证分析说明“一带一路”倡议的实施所带来贸易投资一体化效应已经在一定程度上促进了人民币国际化水平的提升。但未来人民币国际化水平上升的空间更大,我国可以在以下两方面采取相应对策:一方面,在短期内要利用双边货币互换协议稳定与“一带一路”沿线国家的跨境贸易环境,利用贸易一体化效应促进人民币国际化水平的进一步提高;另一方面,要改变离岸金融市场及对外直接投资格局的现状,加大对“一带一路”沿线国家的投资力度,通过加快汇率市场改革及资本市场风险对冲体系的完善保证我国对“一带一路”沿线国家投资环境的稳定,加强人民币国际化水平的稳定性。从长期来看,要充分发挥“一带一路”倡议对人民币国际化的促进作用,我国资本市场的进一步改革及对外投资的深化将发挥至关重要的作用。

参考文献:

[1]彭红枫,陈文博,谭小玉.人民币国际化研究述评[J].国际金融研究,2015,(10):12-20.

[2]林乐芬,王少楠.一带一路建设与人民币国际化[J].世界经济与政治,2015,(11):72-90.

[3]李瑶.非国际货币、货币国际化与资本项目可兑换[J]金融研究,2003,(8):104-111.

[4]李稻葵,刘霖林.人民币国际化:计量研究及政策分析[J].金融研究,2008,(11): 1-16.

[5]C ThimaIm, Glohal Roles of Currencies[J].International Financ:e, 2008,(3):21 1-245.

[6] Tung,C.Wang,C.Yeh. Renminhi Internationalization:Progress, Prospect and Comparison[J]. China &World Economy,2012, (5):63-82.

[7]中国人民大学国际货币研究所.人民币国际化报告[M].北京:中国人民大学出版社,2012:5-10.

[8]中国人民银行上海总部跨境人民币业务部课题组.人民币国际化指数研究[J].上海金融,2015,(8): 29-34.

[9]赵宽海.人民币可能发展成为世界货币之一[J].经济研究,2003,(3):54-60.

[10]李靖.人民币跨境流通的现状及对中国经济的影响[J]管理世界,2004,(9):45-52.

[11]吴晓丽.人民币国际化障碍及路径研究[D].广州:华南理工大学,2010.

[12]何宏庆.人民币国际化的风险及其防范[J]延安大学学报,2012,(34):79-82.

[13]姜浩,马飒.国际金融危机下人民币国际化的风险状况探究[J].时代金融,2013,(508):137-138.

[14]曹远征.人民币国际化战略[M].北京:学习出版社,2013.

[15]庄翔.人民币国际化的障碍分析与路径选择[D].合肥:安徽大学,2014.

[16] Kenen, Peter B. Currency Internationalization:An Overview [R]. BIS Papers N0.61, 2011.

[17] Peng, Wensheng&Chang Shu.Currency Internat.ionalizat.ion:Clohal Experiences and Implicat.ions for the Renminhi [R].PalgraveMacmillan.2009.

[18] Cohen B. J. The Yuan Tomorrow? Evaluating China's Currenc) Internationalization Strategy[J].New Political Economy,2012,(3):361-371.

[19]林琳,简兵,马众浩.基于VAR模型的人民币国际化影响因素的经验分析[J].武汉金融,2015,(3):16-20.

[20]中国人民大学国际货币研究所.人民币国际化报告[M].北京:中国人民大学出版社,2014.

[21]中国人民大学国际货币研究所.人民币国际化报告[M].北京:中国人民大学出版社,2016.

[22]中国人民大学国际货币研究所.人民币国际化动态与展望[M].北京:中国人民大学出版社,2017.

[23]余振,沈铭辉,吴莹.非对称依赖与中国参与亚太区域经济一体化路径选择——基于贸易指数实证分析[J].亚太经济,2010.(3): 15-19.

[24] FrancisNg, Alexander Yeats. Major Trade Trends in East Asia:What are Their Implications for Regional Cooperation andCrowth?[N].World Bank Policy Research Working Paper No. 3084, 2003.

[25]J FrankeI.A Regional Trading Blocks in the World Economic System [N] .Washington, DC. Institute for International Economics,1997:24-85.

[26]李榮林,胡杨,张英涛.FDI促进了东亚区域经济一体化吗?[J]亚太经济,2014,(2):101-108.

[27]汗昌云,戴稳胜,张成思.基于Eviews的金融计量学[M].北京:中国人民大学出版社,2010:72-103.