外汇奇异期权助力企业汇率风险管理价值探讨

文/葛一凡 王丹 梅雨欣 编辑/王亚亚

相较于传统欧式期权和美式期权等普通期权产品,以亚式期权为代表的外汇奇异期权种类丰富且结构各异,定制化程度高,能满足复杂市场环境下企业多元汇率风险管理需求。

人民币汇率弹性增强对企业汇率风险管理提出了新的要求,如何有效开展汇率避险工作已逐步成为企业的“必修课”。2022年,为促进境内外汇市场更好地服务实体经济发展,国家外汇局进一步丰富代客外汇衍生产品,引入美式、亚式期权及其组合产品,为企业化解汇率波动风险提供更多工具选择。

相较于传统欧式期权和美式期权等普通期权产品,以亚式期权为代表的外汇奇异期权种类丰富且结构各异,定制化程度高,能满足复杂市场环境下企业多元汇率风险管理需求。笔者通过对外汇奇异期权的类型特征、定价模型、应用案例等方面进行梳理,探讨涉外企业借助外汇奇异期权优化汇率风险管理工作的价值。

外汇奇异期权主要类型特征

目前,全球市场现有外汇奇异期权结构各异,且仍在不断创新开发中,其种类难以穷尽。根据结构特点,大致可以分为合同条件变更期权、路径依赖期权和多因素期权三大类。

一是合同条件变更期权,即改变了普通标准期权的合同条件,常见结构为数字期权。数字期权是最简单的奇异期权结构之一,其期权价值主要受底层标的在期权到期日的价格与行权价格的影响。数字期权可分为看涨和看跌两类。以外汇数字看涨期权为例,在其行权日,当标的汇率高于行权价格,则期权收益为支付金额(Cash Payout),该支付金额是事先约定好的固定数额;当标的汇率低于行权价格,则期权收益为0。

二是路径依赖期权,其期权收益受到期日底层资产价格以及资产价格波动路径影响,因此称之为路径依赖期权,亚式期权及障碍期权是其主流产品类型。

亚式期权属于路径依赖期权,可进一步根据平均价格类型细分为平均价格及平均执行价格两类。平均价格亚式期权以存续期内底层标的平均价格作为到期价格,其与约定执行价的差值是损益的计算基础。而平均执行价格亚式期权则是以存续期间底层标的平均价格作为期权执行价,期权收益由该执行价与到期日市价的差额决定。平均价格可用算术平均或几何平均,算术平均的方式使用相对较多。

障碍期权的损益一方面受到期日执行价格和市场价格的影响,另一方面取决于标的资产是否触及设定的障碍值。障碍期权可具体分为敲出障碍期权和敲入障碍期权两类。敲出障碍期权未到期前,若底层标的价格超过设定的障碍值,期权“敲出”失效。敲入障碍期权则是在存续期内若底层标的资产价格超过障碍值时,期权才“敲入”生效,此时期权损益与欧式期权、美式期权相同,若始终未达到障碍水平,则期权一直处于未生效状态直至到期作废。障碍期权可以根据看涨、看跌、敲出、敲入等特点组合成多种期权,如向上敲出看涨期权等。

多因素期权,顾名思义其价值受多种标的资产的影响。常见多因素期权为跨币种期权,其期权收益取决于一种货币对的价格,但其风险收益又受到另一种货币影响,如期权底层标的货币对为欧元兑美元,而期权费和期权收益均以人民币计价。

尽管目前仅亚式期权一类奇异期权进入代客人民币外汇交易,但不少企业实际已从银行发行的结构性存款或券商发行的收益凭证等结构性产品中对奇异期权的架构与使用价值有了一定程度了解。

外汇奇异期权的定价

期权定价可以采用解析解(主要针对欧式)、差分、二叉树、蒙特卡洛模拟等方法。对于价格变动的模型,通常假设服从几何布朗运动,或者满足一些均值回归的条件。汇率的几何布朗运动模型如下:

其中,S为即期汇率,r为报价货币利率,q为基础货币利率,为波动率。由此可以推导出期权定价公式(BS公式),通过BS公式(如下)可以直接求出欧式期权的解析解价格。

而对于复杂的奇异期权,可能不存在相应的解析解。此时,蒙特卡洛模拟能提供更普遍的估算,其大致过程描述如下:通过生成随机数,按照上述几何布朗运动模型可以模拟出若干条汇率变化的路径,对每一条路径分别计算期权收益,贴现后取所有路径的平均值即为期权价格的估算。

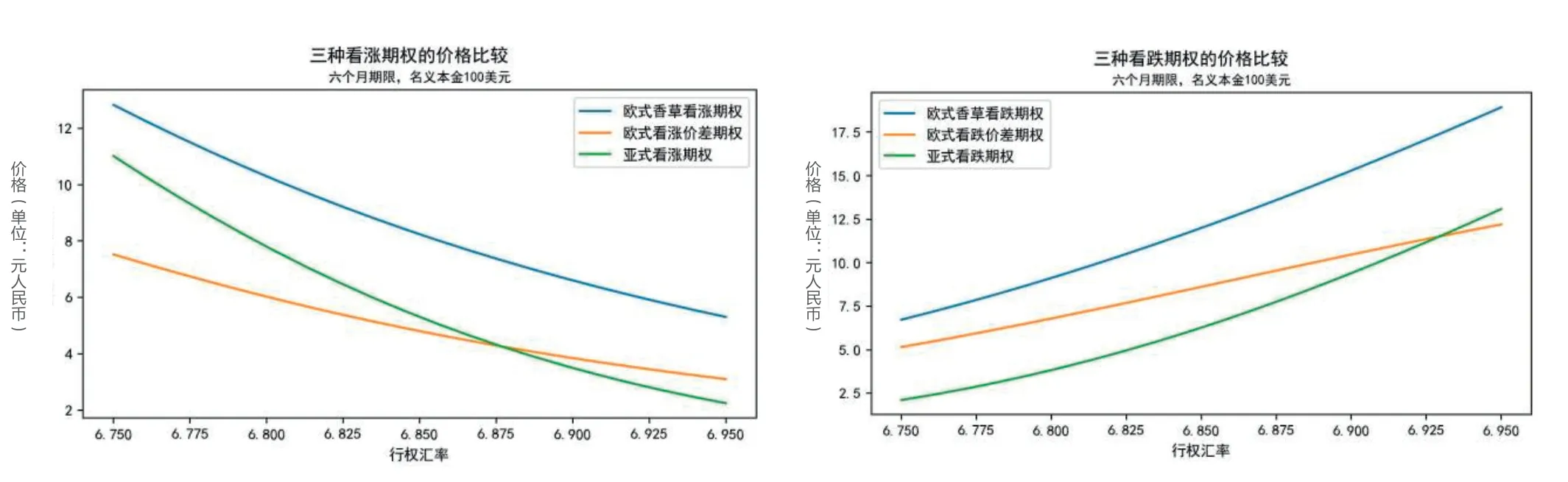

根据上述定价方法,分别对看涨、看跌方向的普通香草期权、亚式期权及欧式价差期权组合定价,期限选择均为6个月(其中价差期权价差宽度为2000点),定价如图1所示。保持其他条件相同,随着行权汇率的提高,看涨期权逐渐便宜,而看跌期权则逐渐昂贵。并且在一般情况下,对于相同行权汇率,价差组合、亚式期权的价格都比香草期权低,亚式期权有一定的价格优势。

图1 期权价格对比

外汇奇异期权的应用

案例一:进口企业套期保值选择

E公司为五金产品、电子产品批发零售业企业,主营业务为进口精密设备仪器,并出售给境内科研机构,因此长期以来一直保有进口购汇锁汇的交易需求。近年来,受新冠疫情、地缘政治冲突及欧美经济体货币政策转向等因素影响,汇率波动弹性增强,锁汇时机较难判断。基于此背景,已有丰富人民币外汇衍生品使用经验的E公司倾向使用期权产品对冲汇率风险,通过购买看涨期权,支付期权费,获得未来以某一行权价购汇的权力,且控制其最大成本为期权费。

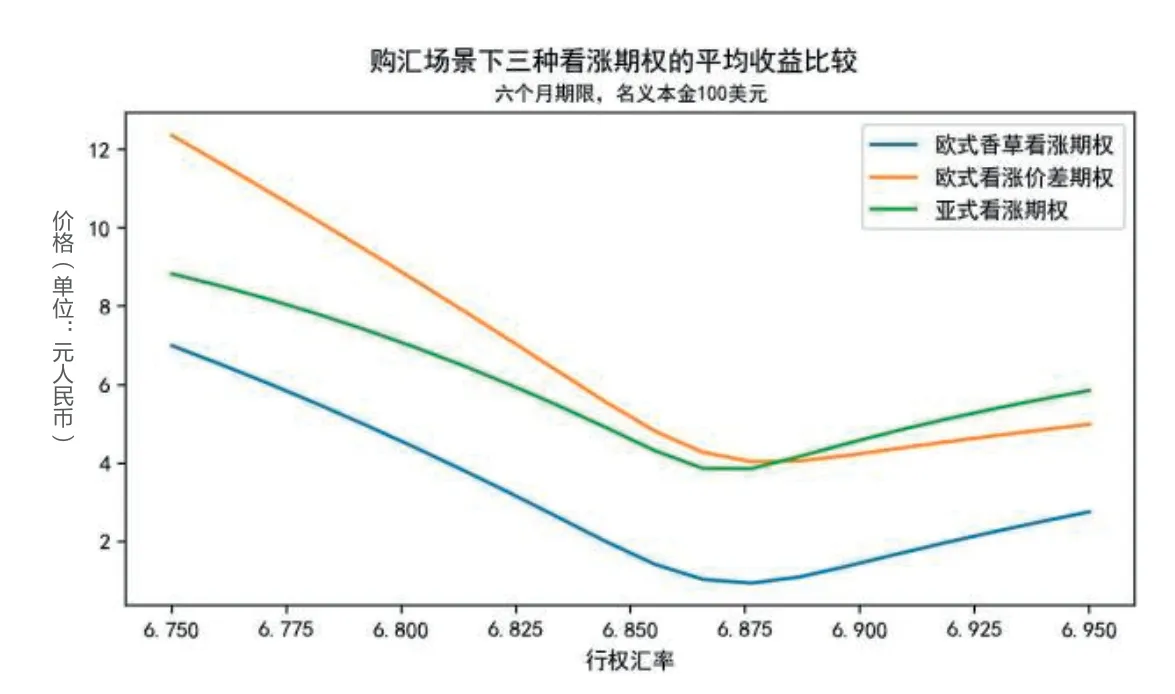

为此,金融机构向E公司提供三种期权方案,分别为普通香草看涨期权、看涨亚式期权和欧式看涨价差期权组合。并以2016年1月4日至2023年3月1日人民币对美元(USDCNY)的16:30收盘价为基础数据,假设汇率服从几何布朗运动,由历史收益率数据拟合十万条路径,计算三种方案的平均到期收益作为期望收益供E公司参考(扣除期权费后期权净损益见图2)。如图所示,当行权价格大于6.88时,亚式期权的对冲效果更好,当行权价格小于6.88时,价差期权组合更有利于企业汇率风险管理。因此金融机构建议E企业根据自身行权价偏好,选择适合的汇率对冲工具。

图2 扣除期权费后期权净损益详情

行权价的选择,应取决于企业汇率风险敞口产生时的汇率。考虑到E公司本批次进口平均汇价为6.90,金融机构最终建议E公司选择亚式期权。因此,E公司以6.9012的执行价买入六个月期限看涨亚式期权,名义本金450万美元,期权费约15.75万元。

亚式期权因使用平均价格计算损益,其波动性低于某一日收盘价,因此期权费更低,其成本优势更适合进出口业务频繁的企业。同时,亚式期权可与其他期权相结合,充分发挥其期权费低的特点,更好地为企业汇率套保提供服务。

案例二:出口企业套期保值衍生工具组合应用

P公司为商贸公司,主营业务为向境外制造业企业出口机械零部件。近年来,随着汇率波动弹性逐步增强,企业意识到汇率风险管理的重要性并改变过往持币观望、逢高结汇的策略,主动使用人民币外汇衍生品管理汇率风险,提前锁定利润。

2023年年初,P公司与境外进口商签订了价值1000万美元的出口合约,签署合约时汇率6.8685,相关外汇收入将分为15笔到账。在设计套期保值方案时,P公司提出希望能够零成本锁定汇率风险。考虑到未来外币现金流入较为频繁且相对分散,金融机构为P公司设计了一套期权组合,即买入看跌亚式期权的同时卖出欧式看涨期权以实现零成本套保。具体操作为买入亚式看跌期权,行权价6.8717,期权费73.69万元;同步卖出欧式看涨期权,行权价6.8717,期权费73.62万元。两笔期权交易均全额交割。

当观察期内平均汇率与到期汇率小于6.8717,亚式期权行权,卖出欧式看涨期权不行权,P公司将以6.8717的价格结汇。当观察期内平均汇率与到期汇率大于6.8717,则亚式期权不行权,卖出欧式看涨期权被行权,P公司仍将以6.8717价格结汇。通过期权组合效果,P公司实现了预期汇率风险管理目的,一方面,P公司同时买入卖出实现了期权费用的抵消,有效减轻企业财务负担;另一方面,最终锁定结汇价格6.8717与签单时汇率相近,在操作层面成功规避汇率风险。

人民币对外汇亚式期权引入境内市场已一年有余,越来越多企业也在实际操作中逐步感受到亚式期权的比较优势,并尝试使用亚式期权作为自身汇率避险工具。随着境内企业汇率风险中性意识的不断深化,以及对人民币外汇衍生产品理解认知的持续提升,企业汇率避险需求日益提升。外汇奇异期权可通过自身结构特点降低期权费用,合理优化对冲收益,在特定场景下可为企业带来更加有效的汇率避险成效。建议适时引入更多品类代客外汇奇异期权,以匹配当前市场主体日益丰富的应用场景及多元套期保值需求,进一步提高境内外汇市场期权定价能力,进一步保障外汇市场服务实体经济高质量健康发展。与此同时,外汇奇异期权种类繁多,且产品结构较常规汇率避险工具而言相对复杂,对银行工作人员开展相关汇率避险服务提出了新的挑战。作为对接企业、服务客户的“先锋部队”,银行一线业务人员亟需夯实业务理论基础,切实提升专业化服务水平,依托自身丰富交易经验,结合企业主营业务特点量身定制汇率风险对冲策略,锁定最优套期保值方案。