悬崖勒马 小鹏汽车靠什么“杀出重围”

刘超然

今年谁将是第一个月销破2万的新势力造车厂商?

国内三家造车新势力“蔚小理”中,蔚来砸钱扩建换电站,理想首次盈利,就属小鹏汽车的热度没那么高。也许是出于为自家品牌获取流量,何小鹏刚刚过去的2022年业绩发布会上放出豪言:今年四季度小鹏汽车的月交付量要突破2万辆。然而资本市场并不买账,5月24-25日两天,美股小鹏汽车(XPEV.N)股价连续下挫,两天股价下跌超过12%,截至5月26日收盘,小鹏汽车的市值仅剩下70.79亿美元,较巅峰640亿美元,蒸发超过88%。

毕竟目标背后小鹏的各项数据都相当不理想。先是一季度财报,小鹏汽车总营收40.3亿元,同比下滑45.9%,并低于市场预期的42.2亿元;其中汽车销售收入35.1亿元,同比下滑49.8%;净亏损23.4亿元,同比增长37.6%;销量也一样,2023年前四个月小鹏汽车一共才卖了25,000多辆,平均下来月销量仅有6,000多辆,什么增量驱动下能达成月销2万辆?

5月的各家成绩单即将出炉,而从目前5月1-21日国内新势力造车品牌上险量来看,理想以1.8万+遥遥领先,小鹏和蔚来均维持在3,700辆左右,还剩下一周时间,在这个情况下,理想最有可能成为月销破2万的新势力造车品牌。

先活下来

2016年至今国内电动汽车产业已经高速发展了7年,政策补贴大规模退坡,消费疲软叠加价格战背景,开始考验车企自身的持续造血能力。对于电动汽车市场,2023年无疑将是竞争白热化的关键节点,毕竟已经有新势力造车品牌站在了“悬崖”边缘。曾经与“蔚小理”同为新势力造车第一梯队的威马汽车,如今销量低迷、债务缠身。纵使威马从2016年A轮融资开始,合计融资总额超“蔚小理”达约350亿元,且仍在努力借壳上市,试图力挽狂澜,但实际上从总部运营、供应商情况以及员工反馈来看,已经处于破产边缘。

连续亏损、负债率超过200%、供应商纠纷、内部管理混乱等,威马对于国内新势力造车厂商是绝对的“前车之鉴”。

相比于蔚来汽车李斌的理想主义、理想汽车的实用主义,小鹏汽车的何小鹏更偏向于“技术流”,作为工科计算机背景,2004年与校友创办UC优视,是在移动互联网浪潮前就开始布局移动浏览器,UC浏览器曾经是NOKIA时代最流行的移动浏览器,2007年前后适逢移动互联网爆发,在2012年用户成功破亿。

2014年以40亿美元被阿里并购,那时候应该是何小鹏的高光时刻。

2015年,小鵬汽车正式成立,创始人何小鹏、夏珩、何涛。早期团队以技术为核心,夏珩、何涛负责,两人创业前在广汽负责新能源汽车的研发工作,具有丰富的技术经验,何小鹏主要团队的股权投资人,只管出钱,前期的资本支出基本又亿万富翁何小鹏承担。

2016年9月,小鹏汽车发布首款车型IdentyX,但是,在将汽车量产并且推向大众的时候,却尴尬的发现,公司团队没有懂产品的领导者,彼时的何小鹏也看到了国内电动汽车的机会。于是,2017年8月,何小鹏正式出任小鹏汽车董事长,开启了二次创业之旅。当时的IdentyX由海马汽车代工,定位是国内最便宜互联网汽车,但是并不算是严格意义上的量产车,小鹏G3应该是第一款量产车,定位20万以内的紧凑型SUV;

2021年是小鹏汽车的高光时刻,全年总交付量98,155台,同比增长263%,成为当年新势力造车的销冠。而真正将小鹏带入巅峰的是小鹏P7,该型号于2020年4月发布,2021年总销量近60,569辆,不仅成为主力车型,还拿奖拿到手软。也正是P7打开了市场。

但到了2022年,小鹏受制于原材料涨价、疫情、行业进入者增多等因素,增速出现断崖式下跌,拳头产品小鹏P7全年的销量不增反降至59,066辆。到了2023年第一季度,备受期待,被视为“救命稻草”的小鹏G9,今年第一季度销量也才勉强卖了3,000多辆,还是小鹏P7i挽回些脸面,明晰了配置体系后,精准定位了“城市通勤需求”,4月销售了4,066辆,占四月总销量的57.4%,但4月总体销量同比2022年依旧出现了明显下滑。不过,面对销量下滑,小鹏更要面对的是盈利困境,避免步威马汽车的后尘,降本增效,先活下来才是最重要的。

小鹏的“死循环”

回到小鹏汽车的2022年年报和Q1季报中,还是能看出很多问题。

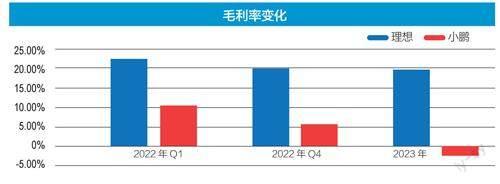

2022年小鹏全年交付12万辆,增长23%,收入269亿元,同比2021年的210亿元,增长28%,但相比2021收入增速259%还是出现了非常明显的降温;更受到关注的是盈利状况,EBITDA更是亏损达到103亿;汽车毛利率为9.4%,同比下降了2.1%。这一趋势还在延续,2023年一季度小鹏营收40.3亿元,同比下降45.9%,EBITDA亏损26.9亿,同比亏损扩大8亿;关键的是整体毛利率暴跌至1.7%,2021年同期为12.2%,汽车销售毛利率更是新低且近三年来首次跌至负数,为-2.5%。

单季度汽车销售毛利率-2.5%什么概念,2022年Q1和2022年Q4该数据分别为10.4%和5.7%,对于盈利能力大幅下降,小鹏给出的理由是价格战导致,但从同行理想的汽车销售毛利率变化来看,同为自产的情况下,小鹏的盈利能力下降的过于快速了,毛利已是如此,更别说净利率了。

盈利下降过快的核心原因,是小鹏陷入了一个奇怪产品更迭“死循环”。

小鹏似乎总是寄希望于下一款新产品,2022年何小鹏多次提及“G9将为毛利率带来显著改善”,可这款被寄予厚望的车型也未掀起多大浪花。在G9表现不佳之后,何小鹏有开始对下一款SUVG6寄予厚望,不断宣传G6将从销量、财务数据等多个角度带来显著改善。但对于车来讲,销量即王道。2022年小鹏P7、P5、G3、G9四款车销量分别为5.9万辆、3.8万辆、1.7万辆、0.6万辆,事实上小鹏除了P7相对畅销,其他已上市的3款车型都不算出色。

问题就在这,缺乏核心产品,忽略纵向精准的产品定位、频繁追求横向产品的快更迭来换取短暂的市场新鲜感。要知道,新产品的投资、生产工艺、研发和营销都是需要大量资金支持,而一旦投资产出比背离,留给小鹏的就是收入与费用的差距越来越大。相比同样是自产的理想汽车,这也是小鹏盈利大幅下滑的核心症结。

而小鹏P7i的发布和销量更是印证了小鹏缺乏清晰核心品类的劣势。小鹏P7i在今年3月发布,纵向精准定位了配置和人群,4月便拿下了4,066辆的销量,占4月总销量7,099辆的57.4%。

这样看,小鹏还是积极的寻求改变,不过想要在竞争加剧的电动汽车产业活下来,单靠产品力还是不够的。

降本增效,智能化杀出重围

实际上,对于特斯拉和比亚迪引发的价格战,新势力造车板块这两年最核心的关键词无疑就是“降本增效”。毕竟小鹏汽车2022年66.88亿新高的巨额营销费用带来的增量汽车销量并不理想。一方面,营销费用比理想高不少,但销量却赶不上,另一方面营销费用对比研发费用高出了近15亿,这显然违背了小鹏一向重视技术、轻营销的品牌初心。

小鹏也意识到了自身的短板,于是小鹏拉来了前长城汽车的二把手,在汽车圈有“铁娘子”之称的王凤英作为公司新任总裁。而王凤英最重要的经验就是产品的矩阵定位和营销。上任后,王凤英一方面大刀阔斧的整改管理混乱的营销部门,以提高营销服务的效率,而且对P7i产品的定位也是出于她手。

效果還是很明显的,一季度尽管小鹏亏损在扩大,但是在费用控制方面让市场看到了些许希望,当季公司销售、一般及行政开支为13.9亿元,同比减少了15.5%,环比降低21%,季报来看主要是由于营销广告支出减少,以及特许经营店佣金减少带来的费用优化。

实际上,作为电动汽车厂商,应该对产业发展周期有足够的的认知。从2016-2021年国内电动汽车的高速发展是基于人口红利、行业早期政策红利、宏观经济红利等多重利加持下带来的。从资本市场角度来说,曾经近千亿市值的小鹏汽车有80%都是β收益。当一切利好出尽,大量传统车企涌入后,剩下的就是弱肉强食的比拼真实力了,资金充足和竞争壁垒是这轮竞争的核心。

首先是保证现金流:增加项目的投入产出比、砍掉短期无法带来实际利润的项目投资(例如飞行汽车这类浮夸的),加强纵向研发而非横向。毕竟小鹏尚未盈利,虽然表面上看公司的一季度现金及现金等价物、受限制现金、短期投资及定期存款为人民币341.2亿元,但实际上小鹏的资产负债率正在上升,且支持短期流动的可能仅有200亿,这些钱要覆盖短期付息债及供应商的应付款大概150多亿,加上目前宏观环境下,资本市场流动性较差,小鹏手头并不算宽裕。

其次是精确定位研发投入。毕竟小鹏最骄傲的就是智能化水平,目前也是核心吸引用户的重点,更是小鹏未来竞争的主武器,这一块还是很期待小鹏能引领国产辅助驾驶甚至自动驾驶技术。

看后面小鹏能否补齐短板,杀出重围。