内部审计、税收激进与企业价值

陈军梅 仇娟东

【摘要】采用2010 ~ 2017年上市公司数据, 检验不同产权性质下企业内部审计与税收激进之间的关系及其经济后果的异质性。 研究表明, 内部审计尤其是非国有企业内部审计可以显著提高税收激进程度, 且这种效应具有分位数异质性。 对于税收激进程度低的企业, 内部审计的正向作用呈递减趋势; 对于税收激进程度适中的企业, 内部审计对税收激进具有正向作用, 但未通过显著性检验; 对于税收激进程度高的企业, 内部审计的正向作用呈递增趋势。 进一步分析发现, 企业的内部审计可以负向调节税收激进和企业价值的关系, 且在非国有企业中更显著。

【关键词】内部审计;税收激进;企业价值;产权性质

【中图分类号】F275.5 【文献标识码】A 【文章编号】1004-0994(2021)04-0092-9

一、引言

近年来, 很多研究将税收激进活动置于代理框架下, 并在治理环境中对其展开研究[1-4] 。 已有文献证明, 外部审计可以影响税收激进, 尤其是大型事务所可以显著降低企业税收激进度[5-8] 。 谢盛纹、田莉[9] 发现审计专业知识可以抑制CEO权力与税收激进的正向关系。 曹越等[10] 认为, 自愿性审计的变更程度越高, 税收激进程度越低。 与上述观点相反的是, 一些学者研究发现外部审计与税收激进正相关, 且由于竞争和利益, 非整合审计会提高公司的税收激进程度, 达到招揽客户的目的[11,12] 。 Lisowsky[13] 和McGuire等[14] 认为提供咨询业务的事务所为企业提供积极税收筹划策略的可能性较大; 魏春燕[15] 亦发现审计师专业知识可以提高税收激进程度。

现有研究主要存在以下不足:①虽然国内外文献的研究结论不一致, 但均表明外部审计是影响税收激进的重要因素。 较之于外部审计, 内部审计亦具有监督、治理的作用, 且内部审计人员更熟悉企业的内部运营, 对行业的税收法规、政策更加关注, 因此, 内部审计可能亦会对税收激进产生影响, 对两者关系进行研究可以丰富内部审计文献。 近几年来, 作为企业治理结构的一项制度设计, 内部审计建设被强调和重视。 对于监管者、投资者以及公司管理层来说, 探索内部审计的效应均十分重要。 ②已有文献要么研究税收激进的动因, 要么研究其经济后果, 按照“影响因素→影响程度→经济后果”研究的综合文献较少。 企业价值的增长是企业最关心的问题之一, 现有文献已证明避税与企业价值之间存在关系, 并在治理环境中对其进行研究[16,17] ; 作为内部治理机制之一的内部审计可能会对两者的关系产生影响, 相关研究不仅可为企业资源配置效率的提升提供方向, 同时也可为内部审计制度的完善、政府部门更有效的监督提供依据。

二、理论分析与研究假设

(一)内部审计与税收激进

税负是企业财务报告的重要组成部分, 激进的避税行为会给企业带来法律诉讼、监管惩处及声誉损失等风险成本, 亦会为企业带来避税收益, 因此, 税收规避应受到审计的关注[11] 。

一方面, 内部审计的“确认”职能要求控制风险、规范管理[18] , 减少企业不合理的避税行为, 降低避税风险, 达到内部审计的合规性要求。 另外, 当激励契约失效时, 激进避税行为与管理层的“寻租”行为存在互补关系, 管理层倾向于采取较多的避税策略, 进而可以获取避税收益, 同时寻租行为也会增强管理层激进避税的意向和能力[19,20] 。 内部审计师可运用其专业技能分析内部代理问题, 认清管理层避税侵占收益的手段和动机, 进而抑制激进的企业税收行为。

另一方面, 内部审计的“咨询”职能要求提高效益、减少消耗[21] 。 企业避税可以获取节税收益, 提高企业的税收价值, 内部审计师可以充当企业的“税务咨询师”, 凭借其专业能力为企业提供避税的机会。 Mc Guire等[14] 指出, 外部审计人员可以提升企业的避税程度, 其专业知识可以为企业带来更多的避税机会[15] ; 外部审计质量与公司税收激进程度正相关, 且如果公司由“四大”审计, 这种效应更显著 [11] 。 而内部审计人员亦具有相应的税务知识技能, 且更熟悉企业内部运营情况, 更关注行业税收法规和政策, 其专业判断能力也将由此得到提升。 同时, 上市公司的避税行为会涉及与财务报表相关的项目, 比如收入、成本、资本结构调整等[15] , 内部审计师可以凭借其专业技能发现避税机会, 从而制定避税计划、规划避税流程, 帮助公司获取税收收益。

基于以上分析可知, 内部审计既有可能识别税收风险, 降低避税成本, 避免激进的避税行为, 又有可能借助其专业性发现避税机会, 增加激进的避税行为, 提高避税收益。 但由于我国绝大多数上市公司的内部审计部门属于管理层或董事会管理, 其组织独立性有待加强, 内部审计监督治理功能较弱。 同时避税政策往往与董事会、高管层有直接关系, 避税可以减少企业现金流出、增加企业净利润, 而薪酬激励制度能在一定程度上提升董事会、高管层避税的积极性, 在为企业获取税收收益的同时, 董事会成员和高管人员(包括内部审计高管人员)也会享受由避税收益增加而带来的个人收入增加, 因此其“逐利行为”会驱使内部审计组织或个人更多凭借其专业能力帮助企业避税。 据此, 本文提出以下假设:

H1:内部审计可以提高企业的税收激进程度。

(二)产权性质、内部审计与税收激进

产权性质会影响公司的财务风险及风险规避意识, 不同产权性质企业所面临的委托代理问题亦不同[22] , 因此公司的治理机制会存在差异。 国有企业由于政府干预较多, 其内部治理机制的作用受到限制[23] , 政府控制企业的方式主要有持股和人事任用两种:通过持股, 政府利用控制的企业帮其分担社会责任, 协助解决相关社会问题; 通过人事任用, 政府直接任命公司的董事会成员, 从而影响公司决策。 以上均会导致政府控制企业的行为凌驾于公司治理之上, 限制内部治理机制作用的发挥。 同时, 由于政府可以较大力度干预国有企业, 向其分派的任务较多, 当遇到问题时, 国有企业更容易从当地政府获得帮助。 因此, 在国家持股的制度安排下, 企业设计的内部治理制度必须遵从政府的安排, 从而导致内部治理效果被削弱。 具体到内部审计的作用来说, 国有企业较之非国有企业避税动机较弱[24] , 同时由于受到政府干预, 业绩基础(比如会计业绩)很难反映企业成员的真实努力程度, 管理层亦没有较强的薪酬业绩敏感度, 內部审计削弱管理层信息优势、凭借专业能力发现避税机会等作用不会显著影响国有企业的税收激进程度。 而非国有企业的高管(包括内部审计管理人员)可以直接分享到激进税收筹划所实现的税收收益, 这就进一步激励内部审计人员凭借其专业能力帮助企业发现避税机会, 提高其避税程度。 基于此, 本文提出如下假设:

H2:內部审计对税收激进的推进作用在非国有企业中更显著。

(三)内部审计、税收激进与企业价值

关于税收激进与企业价值的关系, 一方面, 避税可以抑制企业现金流出, 缓解融资约束问题, 提升企业价值[24] ; 另一方面, 避税引发的代理问题可以提高信息不对称程度, 增加监管成本, 降低企业价值[17] 。 因此, 税收激进可以通过避税收益与代理成本的相互作用, 对企业价值产生影响[25] 。 内部治理机制可以调节税收激进与企业价值之间的关系, 如果企业内部治理机制运行良好, 管理者的自利代理行为将会得到抑制, 避税代理成本的抵消效应将会下降, 避税增加现金流入的收益效应会在企业价值中凸显出来; 如果企业内部治理机制较弱, 避税成本的抵消作用会更加显著, 避税收益在企业价值中的效应会降低; 可见, 激进的税收行为可以提升内部治理良好企业的价值[26,27] 。 陈冬、唐建新[25] 认为机构投资者持股比例可以通过推进税收激进行为来提高企业价值。 曹晓丽、甘日香[28] 亦研究发现, 如果上市公司的内部控制机制运行良好, 避税可以提升企业价值。 因此, 应将税收激进与企业价值的关系置于代理框架下, 并在治理环境中对其进行研究。 具体到本文, 作为公司治理机制之一的内部审计亦会对税收激进与企业价值的关系产生影响。 内部审计本身可以对代理人进行有效监督, 减少企业的代理问题, 但其要依托主管部门或领导的“需求”[29] 。 目前, 我国大部分上市公司内部审计的领导部门是管理层或董事会, 公司避税政策往往与董事会、高管层有直接关系。 尤其是非国有企业的治理层和管理层对薪酬业绩非常敏感, 避税动机更强烈, 为了追求避税收益, 董事会或高管会要求内部审计部门或人员运用专业知识帮助公司避税, 但由于独立性缺乏、法律地位无法保障, 内部审计难以发挥对管理层的“抽租”或“寻租”行为的监督治理作用, 导致避税代理成本增加。 因此, 在企业尤其是非国有企业, 虽然内部审计师可以运用其专业技能帮助企业提高避税收益, 但较之于有限的避税收益, 有效监督缺失导致避税代理成本增加的作用更加显著, 进一步降低了企业的长期价值。 基于上述分析, 本文提出以下假设:

H3:内部审计对企业尤其是非国有企业税收激进和企业价值的关系产生负向调节作用。

三、研究设计

(一)研究样本与数据来源

本文以2011 ~ 2017年一般行业上市公司为样本, 不包括ST、PT公司、金融保险业和缺失变量, 并将实际所得税率大于1或小于0、所得税费用小于0的样本剔除, 最终获得5532个数据样本。 另外, 对变量进行1%和99%分位数的缩尾处理, 以消除极端值的影响。 内部审计数据通过手工整理汇总, 财务数据来自于CSMAR。

(二)变量定义

1. 被解释变量。 本文对税收激进变量采用会税差异衡量:①会计账面与实际税负差异, 本文采用经年末总资产标准化的会计账面与实际税负差异(btd), 即(税前利润-应纳税所得额)/期末资产; ②消除应计利润影响之后的会税差异(dd_btd), btdi,t=α1tai,t+φi+εi,t, ta=(净利润-经营活动现金流量净额)/期末资产, dd_btd是btd和ta的回归残差, dd_btd=φi+εi,t, 其中φi、εi,t分别表示会税差异固定特征部分和可变特征部分, 税收激进程度越高, btd和dd_btd越大。

2. 解释变量。 参考梅丹[30] 、赵保卿和徐豪萍[31] 的相关研究成果, 构建影响内部审计的因素指标, 对其赋予相同的权重并进行加和, 构建综合指标iaq(具体指标见表1)。

3. 控制变量。 参考已有文献的研究, 在检验H1和H2的过程中, 本文选取(asset)、财务杠杆(lev)、流动资产率(tzl)、固定资产结构(axl)、无形资产结构(wzl)、两职兼任(ceo)作为控制变量。 考虑到TobinQ值衡量业绩“噪音”较大, 净资产收益率易受操纵, 因此使用年度行业调整后的资产收益率(roa)作为企业价值的替代变量。 在检验H3的过程中, 本文选取资产(asset)、财务杠杆(lev)、成长性(grow)、股权集中度(top1)、两职兼任(ceo)、独董比例(dr)、董事会规模(board)作为控制变量。 各变量定义具体见表2。

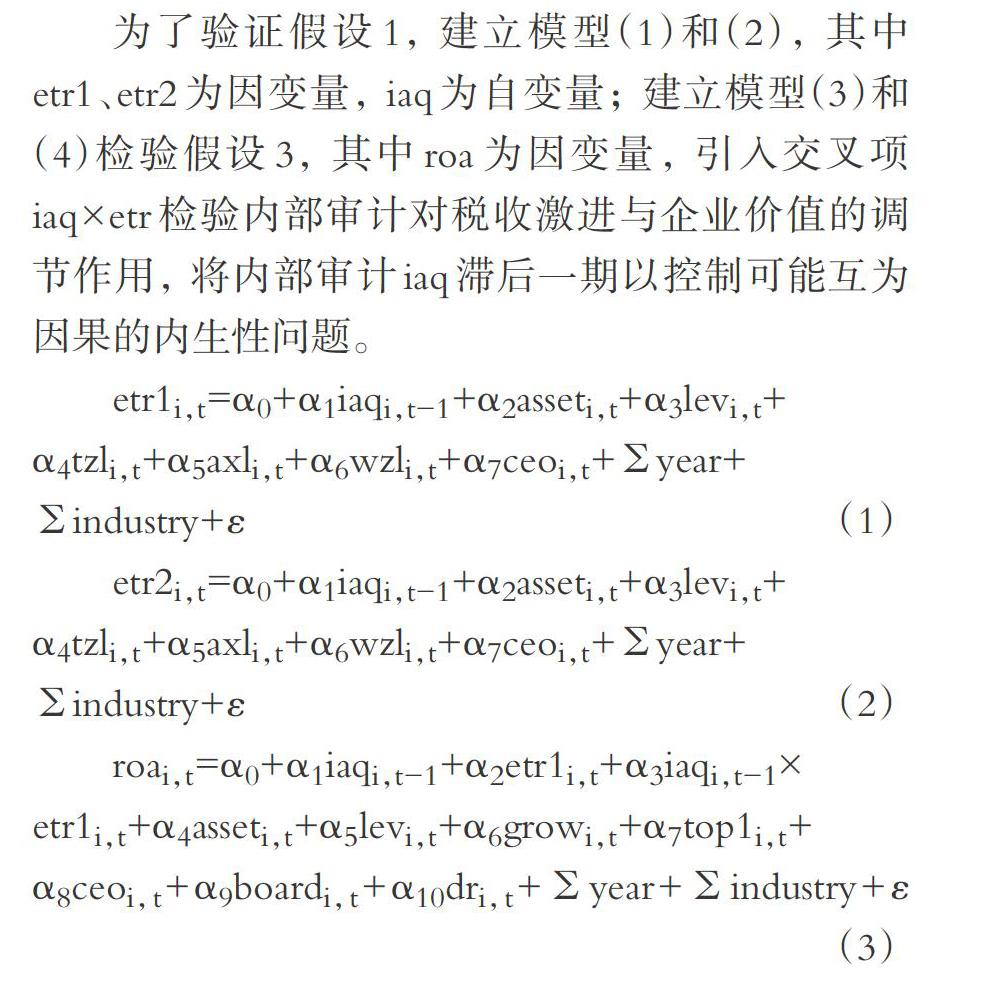

(三)模型构建

为了验证假设1, 建立模型(1)和(2), 其中etr1、etr2为因变量, iaq为自变量; 建立模型(3)和(4)检验假设3, 其中roa为因变量, 引入交叉项iaq×etr检验内部审计对税收激进与企业价值的调节作用, 将内部审计iaq滞后一期以控制可能互为因果的内生性问题。

etr1i,t=α0+α1iaqi,t-1+α2asseti,t+α3levi,t+

α4tzli,t+α5axli,t+α6wzli,t+α7ceoi,t+year+

industry+ε (1)

etr2i,t=α0+α1iaqi,t-1+α2asseti,t+α3levi,t+

α4tzli,t+α5axli,t+α6wzli,t+α7ceoi,t+year+

industry+ε (2)

roai,t=α0+α1iaqi,t-1+α2etr1i,t+α3iaqi,t-1×

etr1i,t+α4asseti,t+α5levi,t+α6growi,t+α7top1i,t+

α8ceoi,t+α9boardi,t+α10dri,t+year+industry+ε (3)

roai,t=α0+α1iaqi,t-1+α2etr2i,t+α3iaqi,t-1×

etr2i,t+α4asseti,t+α5levi,t+α6growi,t+α7top1i,t+

α8ceoi,t+α9boardi,t+α10dri,t+year+industry+ε (4)

四、实证分析

(一)描述性统计

从表3的描述性统计结果来看, 内部审计均值为2.730, 说明内部审计质量有待提高; 最小值为1.750、最大值为4、标准差为0.548, 说明内部审计质量差异较显著。 从四个指标来看, 组织地位(status)均值为2.924, 表明内部审计的独立性有待提高; 审计范围(scope)均值为3.375, 表明内部审计部门或个人的业务范围较集中于合规性审计、专项审计和内部控制审计; 审计规模(size)均值和中位数较为接近(分别为1.962和1), 这表明样本公司内部审计部门的规模不大, 且样本公司内部审计可以利用的人力资源较为均衡; 胜任能力(nl)最小值为2、最大值为4、均值为3.244, 表明公司会根据自身实际需要制定相应的内部审计规章制度, 对相关人员的业务能力、工作流程等诸多方面进行要求和管理。 企业税收激进度etr1和etr2的均值分别为0和0.003, 中值分别为-0.002和0.001, 这表明避税存在于大部分样本公司中。 其中, etr1的极值分别为0.179和-0.150, etr2的极值分别为0.158和-0.124, 表明公司之间的避税程度差异较大。 资产收益率(roa)的极值分别为-0.313、0.208, 标准差为0.088, 表明不同公司的价值亦存在差异。

(二)实证结果分析

1. 内部审计与税收激进的关系检验。 表4列示了H1的回归结果。 结果显示:内部审计的系数分别为0.0024和0.0026, 均在1%的水平上显著。 这说明内部审计与税收激进正相关, 揭示了企业的税收激进程度伴随着内部审计质量的提高得到了显著提升, H1得到验证。 具体到四个子指标, 组织地位(status)的两个系数分别为-0.0014和-0.0009, 且前者在10%的水平上显著, 说明内部审计的组织地位与税收激进负相关。 内部审计范围(scope)和审计规模(size)的系数均为正, 且均具有统计意义, 表明内部审计的范围和规模可以对税收激进产生正向影响。 内部审计胜任能力(nl)的系数均为正, 但不显著, 说明内部审计的胜任能力可以提升企业的税收激进程度, 但不显著。

分位数回归是一种验证企业治理影响避税层次差异性的有效工具[32] , 表5列示了内部审计对不同税收激进程度的影响。 结果表明, 虽然总体上内部审计与税收激进正相关, 但是不同分位数上内部审计对税收激进的回归系数及其显著性存在明显差异, 即在0.1分位点处, 内部审计质量(iaq)系数均为正, 但显著性却由1%降为10%。 在0.5分位点处, 内部审计系数均不显著; 在0.7分位点处, 内部审计系数在10%的水平上显著; 在0.9分位点处, iaq系数达到最大值, 分别为0.0046、0.0054, 且在1%的水平上显著。 这表明在我国上市公司, 内部审计可以正向影响税收激进, 且主要在两个极端较为显著, 即内部审计会推进低税收激进程度企业的避税行为, 但随着税收激进程度的提高, 内部审计的推进作用逐渐下降; 而当激进程度到 0.7分位点以上, 虽然伴有高风险和成本, 但当避税给企业带来的税后收益足够大时, 内部审计在避税决策上又体现为激进而非保守, 具有一种“赌徒心理”。

2. 产权性质对内部审计与税收激进关系的影响。 在表6中, 不论是以etr1还是etr2作为测度指标, 国有企业内部审计变量均不显著; 非国有企业iaq系数分别为0.0047、0.0051, 均具有统计意义, 这说明内部审计与税收激进的正向关系在非国企业中更明显, H2得到验证。 具体到内部审计的四个子指标4, status的系数为-0.0019, 但不显著, 说明内部审计的组织地位越独立, 避税程度越小, 但这种效应不显著。 scope和size的系数均显著为正, 表明内部审计的范围和规模可以提高税收激进程度。 nl的系数为正, 但不显著, 说明内部审计人员的胜任能力可以提升非国有企业的税收激进程度, 结论与全样本基本一致。

表7列示了分位数回归结果, 非国有企业iaq系数和显著性水平随着分位数的提高而降低; 但在0.7分位点, iaq的系数和显著性水平又开始上升; 在0.9分位點, 回归系数和显著性水平达到最大值。 这说明内部审计对税收激进的正向影响, 主要表现在分位点较低和较高的两端, 结论与全样本一致。

3. 内部审计、税收激进与企业价值。 表8中全样本etr1×iaq、etr2×iaq系数分别为-0.0394、-0.0365, 均不显著, 这说明内部审计与税收激进的交互项可以降低企业价值, 但这种效应不显著。 区分不同产权性质, 国有企业etr1×iaq、etr2×iaq系数均为正, 但不显著, 这说明国有企业内部审计和税收激进交互项可以提升企业价值, 但这种效应不显著; 非国有企业etr1×iaq、etr2×iaq系数分别为-0.1522、

-0.1380, 且均具有统计意义, 结果较稳健, 说明非国有企业的内部审计和税收激进的交互项对企业价值影响显著为负。

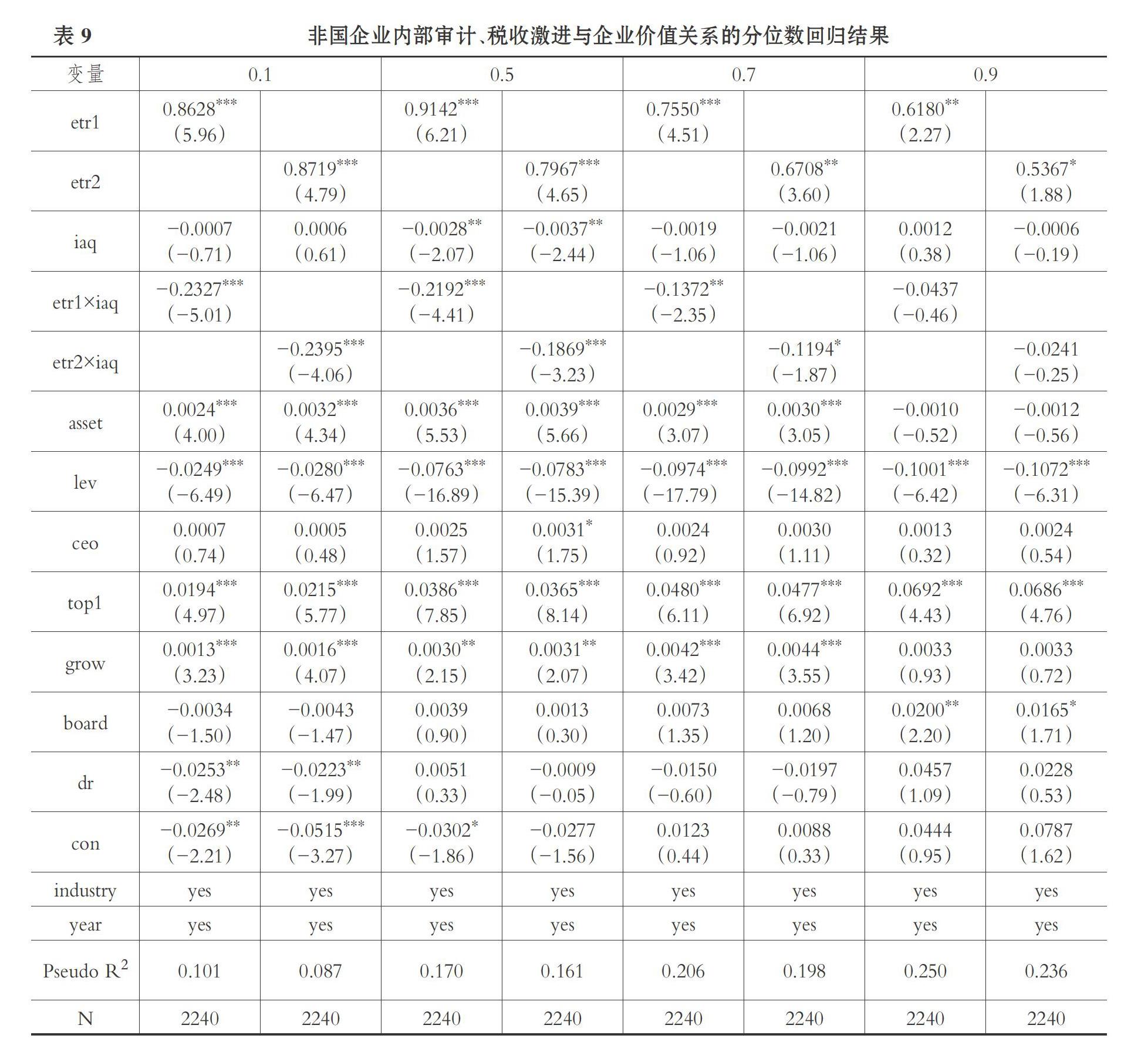

表9列示了非国有企业分位数结果。 结果显示, 0.9分位点以下, 虽然etr1×iaq、etr2×iaq系数和显著性水平随分位点增长呈降低趋势, 但非国有企业内部审计与税收激进交互项对企业价值的影响均为负, 说明作为公司治理机制之一的内部审计可以对税收激进与企业价值的关系尤其是非国有企业两者的关系产生反向调节效应。

(三)稳健性检验

1. 内生性问题。 考虑到可能存在遗漏变量问题, 采用面板数据模型解决该问题, 其中内部审计与税收激进关系采用随机效应模型, 内部审计、税收激进与企业价值三者的关系采用固定效应模型, 结论未有较大变化。

2. 改变变量方法。 采用以下方式重新检验:内部审计的四个指标分别根据中位数赋值, 大于中位数的取1, 否则为0, 并对四个指标加总求和, 重新测量内部审计的质量, 对模型(1) ~ (4)进行检验; 采用有效税率作为税收激进的替代变量, 对模型(1) ~ (4)重新进行检验, 其中有效税率与税收激进负相关; 采用经年度行业调整的息税前利润率作为企业价值的替代指标, 重新对模型(3)和(4)进行检验, 结果与前文基本一致。

五、结论

采用2010 ~ 2017年上市公司數据, 检验不同产权性质下企业内部审计与税收激进的关系及其经济后果的异质性, 研究结果表明:①内部审计与税收激进正相关, 其中内部审计的范围和规模可以显著提升企业的税收激进程度, 且这种关系在非国有企业中更显著。 这说明目前我国上市公司尤其是非国有企业内部审计对税收的管理, 更多是从税务咨询的角度帮助企业避税, 以获取更高的税收收益, 其监督治理能力仍需完善和提高。 ②分位数回归结果显示, 内部审计尤其是非国有企业的内部审计对于10%分位以下、90%分位以上的税收激进行为更加支持, 说明内部审计对于低程度税收激进行为关注的同时, 对于高程度税收激进行为尤其是能给企业带来巨大税收收益的行为更加偏好。 ③内部审计对税收激进与企业价值的关系产生负向调节作用, 且在非国有企业中较显著, 说明虽然内部审计短期内可以给企业带来避税收益, 但由于不能很好地缓解代理问题, 会降低企业价值尤其是非国有企业价值。

虽然上述结论表明目前企业的内部审计制度在避税管理方面重“收益”轻“规范”, 但随着国家对内部审计重视程度的提升、相关法规的完备, 内部审计应当可以发挥其治理、管理职能。 因此, 首先应重点关注非国有企业内部审计建设, 保证内部审计适度规模的资源投入, 确保内部审计制度设计合理且运行有效。 同时, 健全内部审计领导机制, 保障其独立性, 更好地制衡各级代理人的行为[33] , 填补其在内部治理中的空缺。 其次, 内部审计要在公司治理、风险控制、整合内控等领域精准发力, 提升其队伍的专业化、多元化, 充分发挥其监督职能, 稳步提升其治理能力, 真正为企业实现价值、创造价值。 最后, 要提高激进避税的法律责任风险、强化避税信息披露, 从外部环境抑制企业在避税管理上的“赌徒心理”, 减少激进的税收行为。

本文尝试性地研究了不同产权性质下企业内部审计与税收激进的关系及其经济后果的异质性, 后续可从以下四个方面进行研究:①如果信息可采集, 界定内部审计的指标可拓宽至内部审计报告、会议等; ②可以考虑其他外部或内部治理因素对内部审计与税收激进关系的调节作用; ③公司治理机制根据不同生命周期阶段的特点进行选择, 内部审计对税收激进的影响在不同生命周期可能存在差异, 因此可以考虑生命周期对两者关系及其经济后果的影响; ④可将不同产权性质进一步细化为中央国有企业、地方国有企业、民营企业, 进一步分析不同产权性质企业内部审计与税收激进的关系及其经济后果的异质性。

【 主 要 参 考 文 献 】

[1] Crocker K.J., J. Slemrod. Corporate Tax Evasion with Agency Costs[ J].Journal of Public Economics,2005(9):1593 ~ 1610.

[2] Desai M. A., Dharmapala D.. Corporate Tax Avoidance and High Powered Incentives[ J].Journal of Financial Economics,2006(79):132 ~ 156.

[3] 王娜,叶玲.管理者过度自信、产权性质与税收规避——基于我国上市公司的经验证据[ J].山西财经大学学报,2013(6):81 ~ 90.

[4] 严若森,钱晶晶,祁浩.公司治理水平、媒体关注与企业税收激进[ J].经济管理,2018(7):20 ~ 38.

[5] Klassen K. J., Lisowsky P., Mescall D.. The Role of Auditors,Non-auditors,and Internal Tax Departments in Corporate Tax Aggressiveness[ J].The Accounting Review,2016(1):179 ~ 205.

[6] Kanagaretnam K., Lee J., Lim C. Y., et al.. Relation Between Auditor Quality and Corporate Tax Aggressiveness: Implications of Cross-country Institutional Differences[ J].Auditing: A Journal of Practice & Theory,2016(4):253 ~ 267.

[7] 金鑫,雷光勇.审计监督、最终控制人性质与税收激进度[ J].审计研究,2011(5):98 ~ 106.

[8] 丁方飞,刘敏,乔紫薇.事务所规模、制度环境与企业税收激进[ J].审计与经济研究,2019(1):14 ~ 23.

[9] 谢盛纹,田莉.CEO权力、审计行业专长与税收激进度[ J].审计与经济研究,2014(5):31 ~ 39.

[10] 曹越,普微,张肖飞等.市场化进程、自愿性审计师变更与所得税避税程度[ J].财会月刊,2016(11):84 ~ 91.

[11] 代彬,彭程,刘星.高管控制权、审计监督与激进避税行为[ J].经济管理,2016(38):67 ~ 79.

[12] 胡晓东,蔡思思.外部财务报表审计、内部控制质量与税收激进性[ J].南京审计大学学报,2018(2):57 ~ 68.

[13] Lisowsky P.. Seeking Shelter: Empirically Modeling Tax Shelters Using Financial Statement Information[ J].The Accounting Review,2010(5):1693 ~ 1720.

[14] McGuire S. T., Omer T. C.,Wang D.. Tax Avoidance: Does Tax-specific Industry Expertise Make a Difference?[ J].The Accounting Review,2012(3):975 ~ 1003.

[15] 魏春燕.审计师行业专长与客户的避税程度[ J].审计研究,2014(2):74 ~ 83.

[16] 刘行,李小荣.金字塔结构、税收负担与企业价值:基于地方国有企业的证据[ J].管理世界,2012(8):91 ~ 105.

[17] 汪猛,徐经长.企业避税、通货膨胀预期与经营业绩[ J].会计研究,2016(5):40 ~ 95.

[18] 陈莹,林斌,何漪漪等.内部审计、治理机制互动与公司价值——基于上市公司问卷調查数据的研究[ J].审计研究,2016(1):101 ~ 107.

[19] Slemrod J.. The Economics of Corporate Tax Selfishness[ J].National Tax Journal,2004(19):531 ~ 559.

[20] Kang J. Y., Ko J. K.. Tax Avoidance, Firm Value and Corporate Governance[ J].Korean Accounting Review,2014(1):147 ~ 189.

[21] 闫学文,刘澄,韩琨等.基于价值导向的内部审计评价体系研究:理论、模型及应用[ J].审计研究,2013(1):62 ~ 69.

[22] 曹越,孙丽,醋卫华.客户集中度、内部控制质量与公司税收规避[ J].审计研究,2018(1):120 ~ 128.

[23] 李强,冯波.高管激励与环境信息披露质量关系研究——基于政府和市场调节作用的视角[ J].山西财经大学学报,2015(37):93 ~ 104.

[24] 王跃堂,王亮亮,彭洋.产权性质、债务税盾与资本结构[ J].经济研究,2010(9):122 ~ 136.

[25] 陈冬,唐建新.机构投资者持股、避税寻租与企业价值[ J].经济评论,2013(6):133 ~ 143.

[26] Desai M., Dharmapala D.. Tax and Corporate Governance: An Economic Approach[ J].MPI Studies on Intellectual Pro-

perty,Competition,and Tax Law,2008(3):13 ~ 30.

[27] Desai M., Dharmapala D.. Corporate Tax Avoidance and Firm Value[ J].Review of Economics and Statistics,2009(91):537 ~ 546.

[28] 曹晓丽,甘日香.内部控制、企业避税与企业价值——基于我国A股上市公司的实证研究[ J].财会通讯,2016(27):76 ~ 78+104.

[29] 冯均科.内部审计:是满足审计委托人的“要求”还是“需求”?[ J].中国内部审计,2017(2):1.

[30] 梅丹.内审部门间冲突缓解与内审职能实现的关系研究——来自2010 ~ 2013年深市公司的经验证据[ J].审计与经济研究,2015(6):37 ~ 46.

[31] 赵保卿,徐豪萍.内部审计质量对企业投资效率的影响研究[ J].南京审计大学学报,2017(3):95 ~ 104.

[32] Armstrong C., J. L. Blouin Larcker, et al.. Corporate Go-

vernance, Incentives, and Tax Avoidance[ J].Journal of Accounting and Economics,2015(1):1 ~ 17.

[33] 冯均科.新时代如何更好发挥审计在党和国家监督体系的作用[ J].现代审计与经济,2019(1):26 ~ 30.