管理者认知偏差、公司治理质量和过度投资

钟马++徐光华

摘要:根据行为和心理科学理论,当面对连续的成功时,人类倾向于将成功进行自我归因而导致过度自信。基于中国上市公司2001—2013年的数据发现,由于自我归因偏差,投资前存在高业绩的过度投资企业具有更高的过度投资水平;进一步,投资前存在至少2年持续高业绩的过度投资样本,过度投资程度更加严重,其中,高业绩持续3年及以上样本的过度投资扭曲程度最为严重。中国现有的公司治理机制,无法彻底消除这种相关性。由此建议,在面对连续的成功时,高管于公司重大决策前需要注意自我归因偏差的影响。

关键词:过度自信;持续型财务业绩;过度投资;公司投资

文章编号:2095-5960(2016)02-0026-11;中图分类号:F276.6;文献标识码:A

一、引言

传统的新古典经济分析框架不考虑人类的信息加工和决策偏差,然而伴随着近几十年的心理和行为科学的发展,信息加工和决策偏差被证明广泛存在于人类的认知之中。高阶梯队理论[1]认为组织的行为特征从某种程度上可以被视为组织领导者个人行为特征的延伸,个人的行为偏差最终会带来组织整体的行为偏差,因此,企业高管的行为性偏差最终可能会反应在组织绩效上。因此在近二十年的公司金融和管理研究中,企业高管的行为性偏差受到广泛关注。[2]心理科学的研究发现,当人们面对成功时,会由于自我归因而变得过度自信[3],而过度的自信会对随后的决策产生持续性影响;而Kahneman等发现,人类对特定信息的加工(如连续型信息)存在加工偏差[4],例如在决策中潜意识地过度看重存在连续型规律的信息,因此当人们面对连续的成功时,可能会存在更加严重的自我归因而导致更高的过度偏差。当企业高管面对一连串的成功,是否会由于自我归因偏差而导致过度自信,进而影响投资决策?此外,公司治理设定的起点是约束两权分离带来的代理问题,然而已有的研究发现,公司治理机制能够在一定程度上防御公司高管的非理性因素。[5][6][7][8]那么当持续性的成功造成高管的决策偏差时,现有的公司治理机制是否能够对此产生约束呢?

针对上述问题,本文基于2001年至2013年中国上市公司数据发现,投资前存在高财务业绩的过度投资公司,过度投资水平更高;如果投资前存在持续高财务业绩,公司过度投资的程度更加严重;自我归因偏差的程度与高财务业绩的持续期有关,长期(3年及以上)的持续比短期(2年)会带来更严重的过度投资。我们认为这是由高管的自我归因偏差所造成的。最后,当公司的治理水平较高时,持续型财务业绩带来的过度投资问题可以得到部分缓解,但无法彻底消除。

本文的主要贡献:首先,本文以造成行为偏差的异质型信息为起点,拓展对非效率投资驱动因素的研究。已有的研究认为,管理者的个人异质型特征,如过度自信、早期经历等会影响到管理者的投资决策,最终影响到企业投资效率,但他们的研究起点是管理者的个体异质性特征,而我们的研究将传导机制的起点拉伸至造成偏差的信息异质性,进一步丰富对企业非效率投资的认识。第二,拓展对连续型信息与高管自我归因偏差型过度自信关系的认识。已有的研究考虑到单期的组织绩效成功信息对于管理者个人心理偏差的影响,而并没有考虑到连续型多期成功信息可能带来的影响,而根据启发式行为偏差理论,连续型信息和非连续型信息在决策中带来的影响是不同的。本文从公司过度投资方面,找到了连续型成功会带来自我归因型过度自信偏差的证据。第三,拓展对非理性因素与公司治理关系的认识。公司治理机制的设立起因是用于防御两权分离带来的代理问题,但就其是否可以对高管非理性因素进行约束这一点,其效果目前仍存在疑问。[9][5][7]基于本文所发现的证据,我们认为,公司治理对于管理者在投资决策时的信息加工偏差存在一定的约束能力,但并不能够彻底消除。因此我们提醒,公司高管以及治理层需要加强对可能造成其行为偏差的因素的认识。

二、理论分析与研究假设

在MM理论中的最优化资本世界里,企业投资仅取决于投资机会。但是由于现实世界中的摩擦导致企业投资对于投资机会存在敏感性。当企业的实际投资量高于其投资机会所对应的合理水平,即过度投资(反之则为投资不足)。过度投资意味着企业将资金浪费于净现值(NPV)为负的项目上,这是一种资本市场上低效率的资源浪费现象。造成摩擦的原因之一是公司高管的非理性因素。高阶梯队理论[1]认为组织的行为特征从某种程度上可以被视为组织管理者个人行为特征的延伸,核心决策者的个人异质性特征会影响到整个组织的特征,例如Benmelech等、Malmendier等发现企业高管的从军经历等早期经历会对企业投融资政策产生影响。[10][11]在高管非理性异质特征中被广泛研究的一个因素即是过度自信。[12][13][14][15]16]

然而,高管过度自信并不一定是静态的心理过程。Gervais等[17]根据自我归因偏差理论,认为人类的过度自信是一种 “习得”性行为,人们倾向于将事物成功的原因归结于自身而将失败归结于外因,而导致自我信心的过度膨胀。[18]已有证据表明企业管理者们先期的成功会导致自我归因偏差,从而影响到后期的决策:首先,Hayward等发现先期业绩更好的企业高管在进行并购时倾向于支付更多的并购“溢价”;[19]第二, Doukas等[20]、Billett等[21]发现企业高管在先期企业并购取得成功后,会尝试更多的并购行为,并且这些随后的并购会给企业带来负面影响(如业绩下滑),但在这些失败的并购活动期间企业高管们仍选择增持股票,他们认为造成此类并购活动最主要的原因就是自我归因导致的过度自信偏差;第三,Libby等[22]在以MBA学员为对象的行为实验中发现,先前阶段公司业绩更好的被试者存在更高水平的自我归因型过度自信,倾向于发布更多和精度水平更高的企业财务预报;第四,Acker等基于跨文化的行为实验发现,亚洲人存在更高水平的自我归因偏差,因此中国企业高管可能会存在更高水平的自我归因偏差。[23]综上所述,我们认为当公司存在高水平的前期业绩时,高管会产生更严重的自我归因偏差型过度自信,从而影响到企业投资效率,提升企业过度投资水平。据此,我们提出假设1。

假设1:由于企业高管的自我归因偏差,投资前存在高业绩的过度投资公司,其过度投资更加严重。

但是,以上研究均只考虑到企业投资前一期(单期)的情况,如果企业业绩持续良好时,连续的系列型成功是否会带来更大的行为性偏差呢?行为科学的研究发现,当对多维信息进行决策加工时,人们倾向于将注意力过分地放在连续型信息上。[4]在行为金融的证券资产定价研究领域存在大量的证据:首先, Bondt等最早发现证券投资者对于持续型股票价格信息存在过度反应,导致股价偏离实际价值;[24]进一步, Alwathainani发现证券投资者对于持续型的年度业绩信息也存在类似的过度反应;[25]此外,Watkins[26]和Sias[27]发现,被认为更加理性化的机构投资者,对于持续型股票信息亦存在非理性的过度反应。谭小芬等发现中国投资者对于股票的持续型信息存在过度反应。[28]综上所述,我们认为当企业存在连续型高业绩时,高管会由于自我归因导致更严重的过度自信问题,企业的过度投资问题更加严重。据此,我们提出假设2。

假设2:持续高业绩会带来更严重的自我归因偏差,导致更严重的过度投资扭曲。

进一步,持续型信息所涉及的时长与信息加工偏差的长度存在正相关,Alwathainani发现良好业绩持续时长越长的股票,其所触发的投资者反应偏差越大[25][29],例如财务业绩持续增长3年的公司股票超额收益要超过业绩持续增长2年的公司。因此,我们认为投资前企业高业绩持续的时间越长,企业高管由自我归因导致的过度自信水平越高,企业过度投资越严重,据此提出假设3。

假设3:高业绩持续的时间越长,自我归因导致的高管过度自信偏差越严重,企业的过度投资扭曲也越严重。

公司治理机制的设立是针对现代公司两权分离后信息不对称和“道德困境”所造成的代理问题。大量证据表明公司治理机制可以约束代理成本,提升公司组织绩效,如方红星等、张会丽等。[30][31]但是公司治理是否可以识别并约束高管的非理性行为呢?Goel等通过模型推导发现[5],过度自信的高管更容易被公司董事会推举为CEO,但是存在极度的过度自信偏差的CEO会被公司董事会甄别,最终被解雇。Campbell等[6]、Choi等[7]发现过度自信的CEO在公司治理水平较高的企业被解雇的概率更高。以上文献支持公司治理机制对高管行为性偏差可以进行一定程度的约束。

对于中国目前的公司治理现状,Jiang等认为中国虽然仍与成熟资本市场的治理机制具有很大差异,但是近些年来中国公司治理水平发展迅速。[32]中国公司治理机制在对约束企业高管的过激行为约束方面仍可能存在一定的作用。已有证据表明中国公司治理机制对过度自信的企业高管存在约束,例如饶育蕾等发现公司治理更完善的企业可以有效缓解过度自信带来的公司业绩下降问题。[33]Huang等针对中国市场的研究发现,存在过度自信高管的过度投资公司具有更高水平的投资现金流敏感性;[8]但在使用代理成本进行分组后,低代理成本组的投资现金流敏感性消失。此外,李莉等[16]、王艳林等[34]提供的证据也支持公司治理可以缓解过度自信带来的过度投资问题。因此,据此,我们提出假设4A和4B。

假设4A: 公司治理水平越低,公司持续高业绩带来的过度投资问题越严重。

假设4B: 公司治理水平越高,公司持续高业绩带来的过度投资问题越轻。

三、研究设计

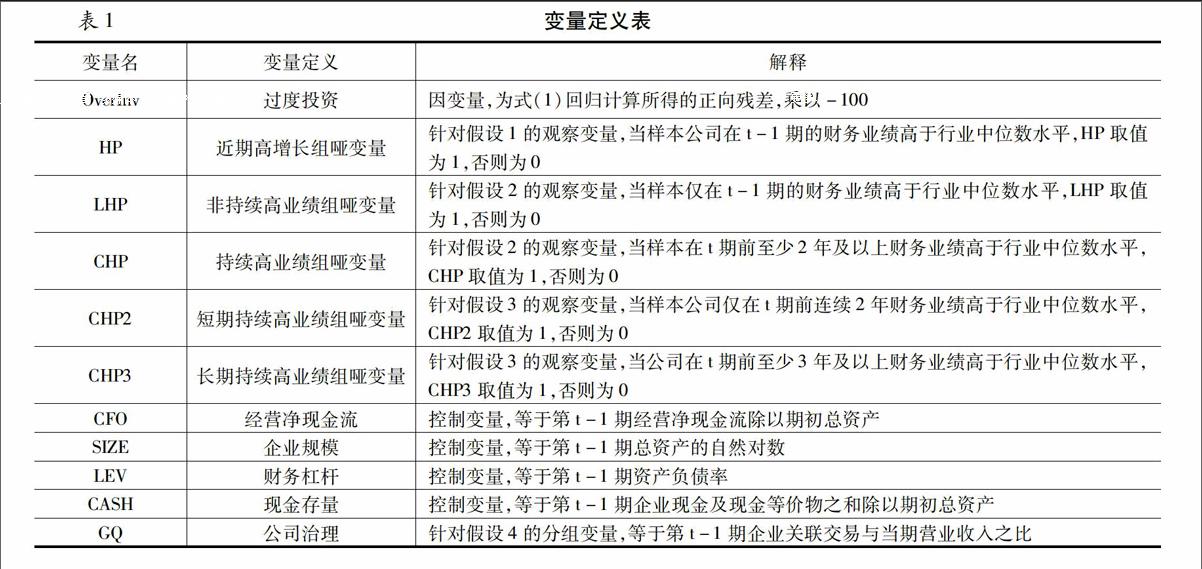

(一)主要变量的定义

1.过度投资的衡量

对于企业投资效率的衡量,使用Biddle模型[35]衡量过度投资水平,此方法得到广泛使用。[36][37][38]该方法使用企业投资对滞后一期的投资机会逐年和逐行业回归,取得正向残差乘以-100①①转换为正指标,数值越大,过度投资水平越低;乘以100,其经济含义为当期投资额占期初总资产的百分比。,作为过度投资额的代理变量:

Investi,t=β0+β1Growthi,t-1+εi,t(1)

其中,Invest 是企业当期总投资,等于总投资为第t期现金流量表中“购建固定资产、无形资产和其他长期资产所支付的现金”减去“处置固定资产、无形资产和其他资产所收到的现金净额”,除以期初总资产;Growth为成长机会,使用第t-1期营业收入增长率代理。

2.公司治理质量

已有部分研究使用公司治理相关组织结构特征来衡量公司治理水平,如独立董事个数、独立董事比例等进行衡量。[39][31][30]但是,此类衡量方法存在一定疑问:首先,从制度本身的有效性来看,Morck等认为由于人类团体对于权威的默认性服从,公司独立董事等内部监督制度的作用有限,并且在公司报表之下独立董事的背景与企业高管存在千丝万缕的关系,因此这类制度的有效性存在疑问。[9]第二,基于中国目前国情,Jiang等认为目前的中国上市公司,含独立董事制度等内部公司治理机构设置大都仅能达到最低的应规限度,难以发挥作用。[32]例如在他们的统计中,2002至2012年中国上市公司独立董事个数的均值约为3.3个,而法定最低数量为3个。因此,直接由治理组织结构特征来衡量公司治理水平可能存在偏差。

因此我们参考Liao等在评价国有上市公司流通改革时的做法[40],使用与公司治理质量最为相关的公司关联交易量来代理上市公司的公司质量①①在稳健性检验中,我们也参照BAI等(2004)的研究,对公司治理机构的组织特征进行主成分分析,然后使用第一主成分作为代理变量,结论保持不变。,即较高水平的关联交易代表较低水平的公司治理质量,这是因为中国上市公司存在大股东和小股东间严重的利益冲突。例如余明桂等发现77%的中国上市公司与政府和控股股东存在关联交易[41],其中频繁的关联交易会带来上市公司资源的转移和小股东利益的侵占,而如果公司内外部治理机制有效的话,可以降低公司关联交易的程度。因此,我们认为使用公司关联交易与营业收入比代理公司治理质量更为合理。

3.持续型高财务业绩

虽然现有研究在度量公司财务业绩大都使用ROE等综合型财务指标衡量,但是考虑到本文研究所涉及的财务业绩评价者是公司高管,且是站在企业内部立场评价自身企业财务业绩状况,因此关于其如何从企业内部来评价企业当前的状况有着一定的特殊性。本文使用企业营业收入增长率来衡量企业财务业绩,这是因为:首先,中国上市公司高管特别注重市场和销售因素。根据李悦等针对中国上市公司167位财务高管的问卷调查[42],在当被问及投资动机时,分别有7484%和7467%的被访者选择“实现规模扩张、做大企业”和“出于产品市场竞争战略考虑”;而问及如何评估投资项目时,有8733%和8452%的被访者认为是“产品市场销售预期”和“产品市场竞争态势”,说明企业管理者对于企业产品和市场最为重视,而最能反映该方面业绩信息的财务指标是企业营业收入。其次,相对于ROE,营业收入增长率指标更加简单、易于理解,而根据启发式认知偏差理论,简单性指标比复杂性指标更能吸引人的注意力。

对于如何定义和区分不同程度的持续型财务业绩,参考Alwathainani的做法,使用不同的分组哑变量来针对不同的假设[29]:(1)针对假设1,我们使用哑变量HP将全部样本区分为两组样本:高业绩组HP和控制组:当样本公司在t-1期的财务业绩高于行业中位数水平,HP取值为1,否则为0;(2)针对假设2,考虑持续型高业绩的影响,我们进一步将HP子样本组拆分为非持续高业绩组LHP和持续高业绩组CHP:当样本公司仅在t-1期的财务业绩高于行业中位数水平,LHP取值为1,否则为0;当样本公司在t期前至少2年及以上财务业绩高于行业中位数水平,CHP取值为1,否则为0;(3)针对假设3,考虑不同业绩持续期时长的影响,我们进一步将CHP子样本组拆分为短期(2年)持续高业绩组CHP2和长期(3年及以上)持续高业绩组CHP3:当样本公司仅在t期前连续2年财务业绩高于行业中位数水平,CHP2取值为1,否则为0;当样本公司在t期前至少3年及以上财务业绩高于行业中位数水平,CHP3取值为1,否则为0②②例如,当一个样本在第t期前连续3年都存在高业绩,那么其对应的哑变量HP等于1,LHP等于0,CHP等于1,CHP2也等于0,CHP3等于1;当一个样本属于控制组时,其所对应的所有哑变量均取值为0。。

(二)分析方法

除上述变量外,在分析模型中包含以下控制变量:(1)经营净现金流CFO,等于滞后一期的经营净现金流除以期初总资产,因为较高水平的自由现金流意味着企业受到的融资约束更低;(2)企业规模SIZE,等于期初总资产的自然对数,规模较大的企业面临更低的融资约束;(3)财务杠杆LEV,等于滞后一期的资产负债率,负债率更高的企业面临更高的融资约束和更低的代理问题;(4)现金持有量CASH,等于滞后一期企业现金及现金等价物之和,高现金持有意味着更低的融资约束和更高的代理问题;(5)公司治理质量,使用公司关联交易量乘以-1衡量,较高的公司治理水平可以约束过度投资。最终我们的分析模型设定如下:

首先,针对假设1,投资前高业绩会导致更高水平的过度投资,观察变量为哑变量HP,如果假设1成立,HP的系数应显著为负,模型设定为:

OverInvi,t=β0+β1HP+∑βjControlsi,t-1+εi,t(2)

第二,针对假设2,投资前持续高业绩的企业存在更严重过度投资水平,观察变量为哑变量CHP,如果假设2成立,CHP的系数应该显著为负,且小于LHP的系数。模型设定为:

OverInvi,t=β0+β1LHP+β2CHP+∑βjControlsi,t-1+εi,t(3)

第三,针对假设3,为了观察不同持续期对于过度投资的影响,CHP变量拆分为2年持续高业绩哑变量CHP2和3年及以上持续高业绩哑变量CHP3,如果假设3成立,CHP3的系数应该显著为负,且小于CHP2的系数。模型设定为:

OverInvi,t=β0+β1LHP+β2CHP2+β3CHP3+∑βjControlsi,t-1+εi,t(4)

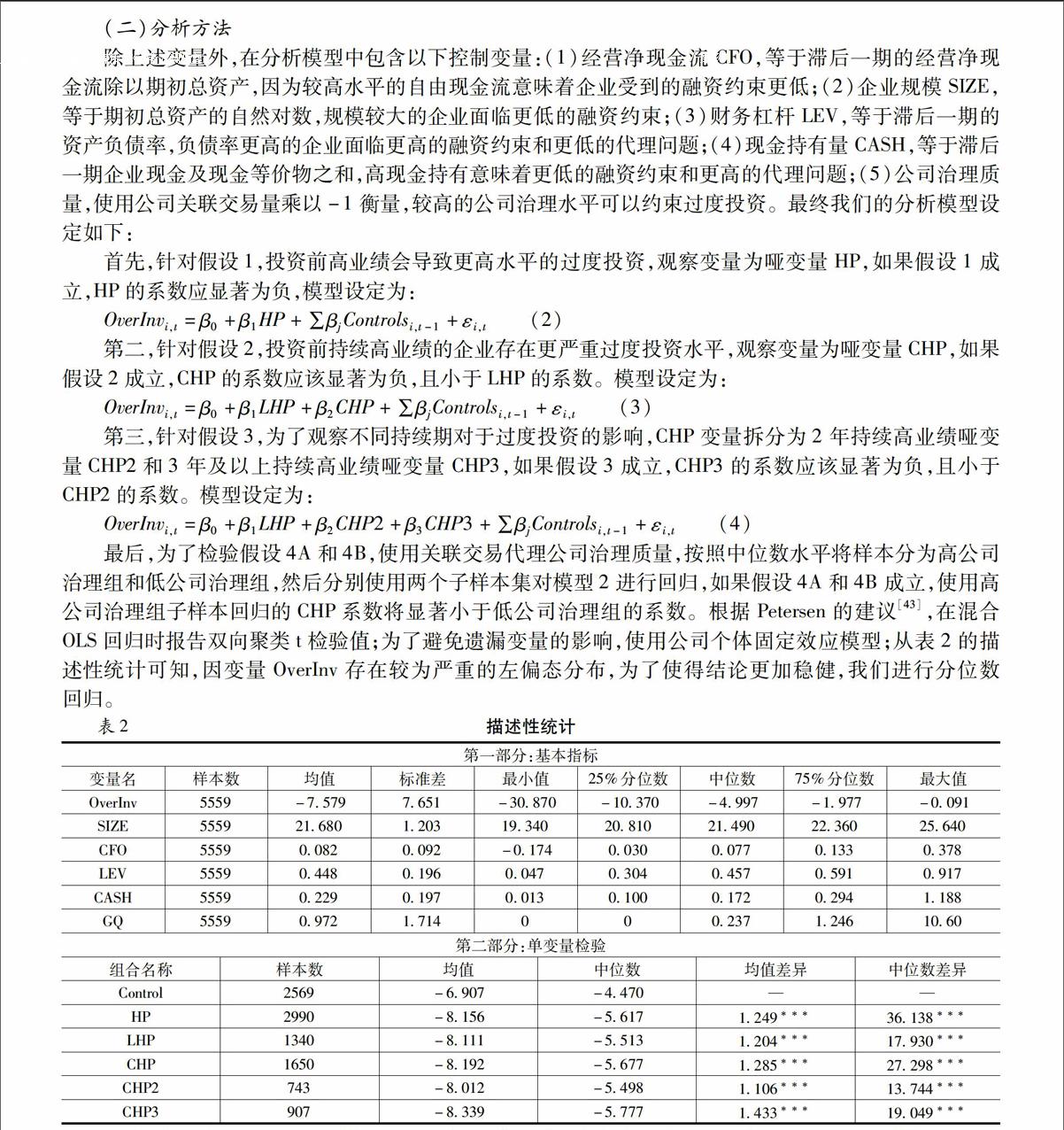

最后,为了检验假设4A和4B,使用关联交易代理公司治理质量,按照中位数水平将样本分为高公司治理组和低公司治理组,然后分别使用两个子样本集对模型2进行回归,如果假设4A和4B成立,使用高公司治理组子样本回归的CHP系数将显著小于低公司治理组的系数。根据Petersen的建议[43],在混合OLS回归时报告双向聚类t检验值;为了避免遗漏变量的影响,使用公司个体固定效应模型;从表2的描述性统计可知,因变量OverInv存在较为严重的左偏态分布,为了使得结论更加稳健,我们进行分位数回归。

(三)数据来源和预处理

本文样本时期为2001年至2013年,样本数据全部来源于CSMAR数据库。我们进行了以下数据预处理:首先,由于会计制度和行业性质的差异,剔除金融行业样本;第二,剔除变量值存在缺失的样本;第三,由于与本文分析主旨无关,我们剔除掉所有投资不足的样本,即式(1)回归中残差为负的样本;第四,剔除发生过行业变更的样本;第五,剔除投资不足的样本,即模型1所计算出残差为负值的样本。为了剔除极端值影响,我们对所有变量进行1%分位数上的缩尾处理。最后,样本观测值总数为5599个。

表2为描述性统计结果,其中的第一部分报告回归分析中连续型变量的描述性指标。OverInv是过度投资额,其均值等于-7579,这相当于期初总资产的7579%。OverInv的均值为-7579,而中位数仅为-4997,这说明因变量存在较为严重的偏态分布。因此,出于估计结果的稳健性考虑,我们还使用分位数回归估计方法。其他控制变量的均值与中位数在缩尾处理后并不存在显著的差异,说明并不存在较为严重的偏态分布问题。表2第二部分中分别报告不同子样本组的过度投资OverInv的均值、中位数、均值差异和中位数差异检验。其中,“均值差异”栏为各组与控制组间的均值差异,以及均值t检验的显著性水平;“中位数差异”栏为各组与控制组间的中位数差异,以及中位数卡方检验值和显著性水平①①中位数的差异检验原理,是先将数据进行排序"秩"化,然后进行比较,因此,理论上中位数的差额是无法检验的。。HP组为投资前高业绩的样本,其过度投资额比控制组高出1249,说明投资前高业绩样本比其他组合存在更高水平的过度投资,这为验证假设1提供了初步的证据。持续高业绩组CHP的均值差异为1285,略高于非持续高业绩组LHP的1204,说明持续高业绩组可能存在更高水平的过度投资。进一步,将CHP组拆分为短期持续高业绩组LHP和长期持续高业绩组CHP,均值差额为1106和1433,说明更长期的持续型高业绩带来的过度投资更加严重。以上分组检验为我们检验假设1至3提供了初步证据,但我们仍需要进一步的回归分析。

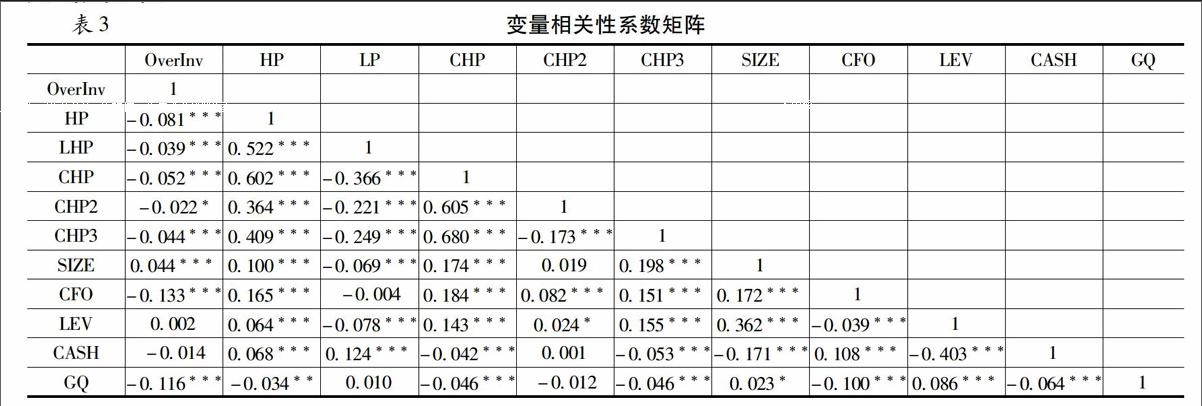

表3为本文主回归分析所涉及变量的Person相关系数矩阵,从表中我们可以看到主要分析所使用的哑变量CHP,CHP2,CHP3与过度投资变量OverInv的相关系数均在1%以上水平显著为负(OverInv为正指标),说明持续型财务业绩与过度投资正相关。此外各控制变量与主要观测变量间不存在严重的多重共线性关系。

四、分析结果

(一)基本分析

首先,参数估计方法的结果(混合截面回归和固定效应回归)报告于表4。在表4的列(1)至(4)为混合截面回归,所报告的t值为双向聚类稳健标准,同时控制行业效应。列(5)至(8)的回归结果中使用公司个体固定效应模型,可以剔除个体效应,降低可能存在的其他遗漏变量的影响②②Huasman检验支持使用个体固定效应而非个体随机效应。,同时我们在回归中加入年度虚拟变量以控制时间效应。

列(1)和(5)为模型2的回归结果,哑变量HP表示投资前是否存在高业绩。HP的系数在混合回归模型和公司固定效应模型下的系数分别为-1057和-0597,在1%和5%的水平上显著,说明投资前存在高业绩的过度投资公司过度投资水平超出其他过度投资公司大约8%至14%③③固定效应模型和混合模型下的CHP系数-0.597和-1.057除以过度投资均值-7.579约等于8%和14%。。支持假设1的成立,投资前存在高业绩的过度投资企业存在更高水平的过度投资。列(2)和(6)为仅使用持续高业绩CHP哑变量和控制变量进行的回归①①比较持续高业绩公司与其他所有公司之间的过度投资差异。,列(3)和(7)进一步包含了非持续高业绩LHP哑变量,对应的回归模型为模型(3)。列(2)和(6)的CHP系数-0727和-0564,这表示投资前企业高业绩至少持续2年以上的过度投资公司,比其他过度投资公司(含LHP组和控制组)的过度投资额高出0727%至0564%。而列(3)和(7)的CHP系数-1085和-0763进一步表示,高业绩至少持续2年以上的过度投资公司比非高业绩组(仅控制组)过度投资公司的过度投资额高出1085%至0763%。上述CHP的系数均在5%以上的水平显著,因此支持假设2的成立,投资前持续高业绩的过度投资公司存在更严重的过度投资。

列(4)和(8)考虑了不同时长的持续高业绩的影响,为模型(4)的回归结果。首先,在列(4)的混合回归中,长期持续高业绩哑变量CHP3的系数为-1323,小于LHP和CHP2的系数-0815和-1024;在列(8)中,考虑固定效应后,LHP和CHP2的系数为-0152和-0718,而CHP3的系数为-0718。CHP3的系数在两种模型设定下的系数均显著小于LHP和CHP的系数,这说明更长时期持续型业绩的过度投资企业存在更高水平的过度投资,以上证据说明假设3的成立。

表4公司过度投资对持续型高业绩的参数估计回归结果

(1)(2)(3)(4)(5)(6)(7)(8)混合截面混合截面混合截面混合截面固定效应固定效应固定效应固定效应HP-1057***-0597**(-422)(-247)LHP-1025***-1024***-0455*-0342(-373)(-372)(-165)(-123)CHP-0727**-1085***-0564**-0763**(-229)(-323)(-203)(-252)CHP2-0815***-0152(-275)(-045)CHP3-1323***-0718*(-292)(-181)SIZE0592***0596***0594***0605***5120***5161***5155***3226***(358)(345)(345)(354)(1163)(1176)(1171)(1084)CFO-12650***-12892***-12626***-12589***-3995**-4091**-3859**-4360***(-544)(-534)(-527)(-523)(-240)(-247)(-233)(-259)LEV-0957-1011-0949-09166444***6391***6486***5631***(-123)(-129)(-124)(-120)(417)(413)(419)(374)CASH0241-002502340232-5438***-5585***-5510***-4623***(037)(-004)(036)(036)(-488)(-499)(-493)(-416)GQ-0582***-0582***-0582***-0584***-0536***-0535***-0537***-0577***(-859)(-861)(-851)(-847)(-428)(-428)(-429)(-467)常数项-17793***-18121***-17833***-18091***-115529***-116525***-116268***-77781***(-548)(-533)(-524)(-539)(-1264)(-1279)(-1272)(-1239)行业哑变量是是是是否否否否年度哑变量否否否否是是是是观测数55595559555955595559555955595559R200440041004400440119011801190100F值2328121608211621955821892216582059236089如上文所述,被解释变量OverInv存在较为严重的偏态问题,因此我们在表5中报告25%、50%和75%三个水平上的分位数回归结果。其中第(1)至(3)列为模型(1)的回归结果,HP在25%、50%和75%三个水平上的系数分别为-1640、-0997和-0300,均在1%水平上显著,这与参数估计方法下的结果一致,支持假设1成立。列(4)至(6)为模型(3)的分位数回归结果,CHP在3个分位数水平下的系数为-1805、-1098和-0320,均低于LHP的系数(-1497、-0913和-0303),且在1%水平上显著,这同样与表4中的结果一致,支持假设2的成立。列(7)至(9)为模型(3)的分位数回归结果,虽然在75%分位数上,CHP2的系数最小,但是在25%和50%分位数上的回归结果中,CHP3的系数最小,这与前文参数回归中的结果基本一致,我们认为假设3仍然是成立的。

表5过度投资对持续型高业绩的分位数回归结果

五、稳健性测试

为了使得结论更加稳健,本文还进行了以下两个方面的检验。

(一)过度投资的再定义

首先,我们参考Gomariz等[38]以及Li等[37]的做法,在计算投资效率时,使用考虑负向的增长机会的模型。此模型是在式(1)的基础上加入一个虚拟变量NEG(当销售增长率小于0时,NEG取值为1,否则为0),用来考虑当销售收入的负增长与企业投资间的关系可能存在变斜率效应,模型表示见式(5)。同样,我们取其正向残差乘以-100作为过度投资代理变量,然后重复上文回归,分析结果均与前文保持一致。

Investmenti,t=β0+β1NEGi,t-1+β2Growthi,t-1+β3NEGi,t-1×Growthi,t-1+εi,t(5)

(二)公司治理的再定义

首先,参考Liao等[40]的做法,除使用公司关联交易占营业收入比作为公司治理的代理变量外,我们还使用公司与控股股东关联交易占营业收入比代理公司治理,然后使用中位数分组对模型(2)进行回归;第二,参考Bai等[39]、张会丽等[31]、方红星等[30]做法,使用公司治理机制组织结构变量进行主成分分析①①所选用的治理组织特征变量分别为:第一大股东持股比例、第2至5大股东股权集中度、独立董事比例、独立董事个数、监事人数、高管持股比例、高管薪酬、是否二职合一、是否国有控股9个变量。,然后使用第一主成分代理公司治理质量。持续高业绩哑变量CHP的系数在所有回归中均伴随公司治理水平显著下降,与主分析表6中的结果保持一致,这说明对于假设4A和4B的验证是稳健的,公司治理可以约束持续型高业绩带来的过度投资问题。

六、结论

本文基于中国2001至2013年上市公司数据,在管理者认知偏差框架下,基于自我归因偏差、启发式认知理论等行为理论,考察持续型高财务业绩与企业过度投资程度之间的联系。本文发现:第一,投资前存在高财务业绩的过度投资公司,其过度投资水平更高;第二,投资前持续高财务业绩的过度投资公司,其过度投资扭曲程度更加严重;第三,较长高财务业绩的持续期带来更严重的过度投资偏差,长期(3年及以上)的持续比短期(2年)会带来更严重的过度投资。最后,我们针对中国现有公司治理机制是否可以约束上述行为性偏差过度投资进行考察,我们认为现有机制可以缓解但无法消除这种偏差。

基于以上发现,本文的政策建议如下:首先,从公司内部,组织内部的领导者应当加强对与决策科学相关的行为和心理科学知识的认识,了解人类认知偏差的形成规律,加强对自身非理性行为的认知和自律。其次,从公司外部,我们建议监管者应当加强对于“过度成功”领导者的考察,尤其是公司内部控制和治理制度并不完善的组织,避免一味迷信领导者过去的表现和能力。最后,在企业高管的后继教育和培训中,例如MBA课程,应当考虑更多地加强心理和行为科学相关课程的设置,帮助企业管理者更好地认识人类行为和心理规律,有利于其加强对行为偏差的自律。

参考文献:

[1]Hambrick D C, Mason P A. Upper Echelons: The Organization as a Reflection of its Top Managers[J]. The Academy of Management Review,1984,9(2):193-206.

[2]Baker M, Wurgler J. Behavioral Corporate Finance: An Updated Survey[J]. Handbook of the Economics of Finance,2013,2:357-424.

[3]Miller D T, Ross M. Self-Serving Biases in the Attribution of Causality: Fact Or Fiction?[J]. Psychological Bulletin,1975,82(2):213-225.

[4]Kahneman D, Slovic P, Tversky A. Judgment Under Uncertainty: Heuristics and Biases[J]. Science,1974,185:1124-1131.

[5]Goel A M, Thakor A V. Overconfidence, CEO Selection, and Corporate Governance[J]. The Journal of Finance,2008,63(6):2737-2784.

[6]Campbell T C, Gallmeyer M, Johnson S A, Rutherford J, Stanley B W. CEO Optimism and Forced Turnover[J]. Journal of Financial Economics,2011,101(3):695-712.

[7]Choi H, Ferris S P, Jayaraman N, Sabherwal S. Overconfidence, Corporate Governance, and Global CEO Turnover[J]. Advances in Financial Economics,2013,16:101-136.

[8]Huang W, Jiang F, Liu Z, Zhang M. Agency Cost, Top Executives' Overconfidence, and Investment-Cash Flow Sensitivity — Evidence From Listed Companies in China[J]. Pacific-Basin Finance Journal,2011,19(3):261-277.

[9]Morck R. Behavioral Finance in Corporate Governance- Independent Directors and Non-Executive Chairs[R]. NERB, 2007.

[10]Benmelech E, Frydman C. Military CEOs[J]. Journal of Financial Economics,2014.

[11]Malmendier U, Tate G, Yan J. Overconfidence and Early-Life Experiences: The Effect of Managerial Traits on Corporate Financial Policies [J]. The Journal of Finance,2011,66:1687-1733.

[12]Malmendier U, Tate G. CEO Overconfidence and Corporate Investment[J]. The Journal of Finance,2005,60(6):2661-2700.

[13]姜付秀,张敏,陆正飞,陈才东. 管理者过度自信、企业扩张与财务困境[J]. 经济研究, 2009(1): 131-143.

[14]姜付秀,伊志宏,苏飞,黄磊. 管理者背景特征与企业过度投资行为[J]. 管理世界,2009(1): 130-139.

[15]王霞,张敏,于富生. 管理者过度自信与企业投资行为异化——来自我国证券市场的经验证据[J]. 南开管理评论,2008, 11(2): 77-83.

[16]李莉,关宇航,顾春霞. 治理监督机制对中国上市公司过度投资行为的影响研究——论代理理论的适用性[J]. 管理评论,2014(5): 139-148.

[17]Gervais S, Odean T. Learning to be Overconfident[J]. Review of Financial Studies,2001,14(1):1-27.

[18]Kim Y H A. Self Attribution Bias of the CEO: Evidence From CEO Interviews On CNBC[J]. Journal of Banking & Finance,2013,37(7):2472-2489.

[19]Hayward M, Hambrick D. Explaining the Premiums Paid for Large Acquisitions: Evidence of CEO Hubris[J]. Administrative Science Quarterly,1997,42:103-127.

[20]Doukas J A, Petmezas D. Acquisitions, Overconfident Managers and Self-Attribution Bias[J]. European Financial Management,2007,13(3):531-577.

[21]Billett M T, Qian Y. Are Overconfident CEOs Born Or Made? Evidence of Self-Attribution Bias From Frequent Acquirers[J]. Management Science,2008,54(6):1037-1051.

[22]Libby R, Rennekamp K. Self-Serving Attribution Bias, Overconfidence, and the Issuance of Management Forecasts[J]. Journal of Accounting Research,2012,50(1):197-231.

[23]Acker D, Duck N W. Cross-Cultural Overconfidence and Biased Self-Attribution[J]. The Journal of Socio-Economics,2008,37(5):1815-1824.

[24]Bondt W, Thaler R. Does the Stock Market Overreact?[J]. The Journal of finance,1985,9(3):793-806.

[25]Alwathainani A M. Consistent Winners and Losers[J]. International Review of Economics and Finance,2012,21:210-220.

[26]Watkins B D. Institutional Ownership and ReturnReversals Following Short-Term Return Consistency[J]. The Financial Review,2006,41:435-448.

[27]Sias R W. Reconcilable Differences: Momentum Trading by Institutions[J]. The Financial Review,2007,42(1):1-22.

[28]谭小芬,林雨菲. 中国A股市场动量效应和反转效应的实证研究及其理论解释[J]. 中国软科学,2012(8): 45-57.

[29]Alwathainani A M. Consistency of FirmsPast Financial Performance Measures[J]. The British Accounting Review,2009,41:184-196.

[30]方红星,金玉娜. 公司治理、内部控制与非效率投资:理论分析与经验证据[J]. 会计研究,2013(7): 63-71.

[31]张会丽,陆正飞. 现金分布、公司治理与过度投资:基于我国上市公司及其子公司的现金持有状况的考察[J]. 管理世界,2012(3): 141-151.

[32]Jiang F, Kim K A. Corporate Governance in China: A Modern Perspective[J]. Journal of Corporate Finance,2014.

[33]饶育蕾,王建新. Ceo过度自信、董事会结构与公司业绩的实证研究[J]. 管理科学,2010, 23(5): 2-13.

[34]王艳林,薛鲁. 董事会治理、管理者过度自信与投资效率[J]. 投资研究, 2014(3): 93-106.

[35]Biddle G C, Hilary G, Verdi R. How Does Financial Reporting Quality Relate to Investment Efficiency?[J]. Journal of Accounting and Economics,2009,48(2-3):112-131.

[36]李万福,林斌,宋璐. 内部控制在公司投资中的角色:效率促进还是抑制?[J]. 管理世界,2011(2): 81-99.

[37]Li K, Liao Y. Directors' and Officers' Liability Insurance and Investment Efficiency: Evidence From Taiwan[J]. Pacific-Basin Finance Journal,2014,29:18-34.

[38]Gomariz M F C, Ballesta J P S. Financial Reporting Quality, Debt Maturity and Investment Efficiency[J]. Journal of Banking & Finance,2014,40:494-506.

[39]Bai C, Liua Q, Lua J, Songa F M, Zhang J. Corporate Governance and Market Valuation in China[J]. Journal of Comparative Economics,2004,32(4):599-616.

[40]Liao L, Liu B, Wang H. China's Secondary Privatization: Perspectives From the Split-Share Structure Reform[J]. Journal of Financial Economics,2014,113(3):500-518.

[41]余明桂,夏新平. 控股股东、代理问题与关联交易:对中国上市公司的实证研究[J]. 南开管理评论,2004, 7(6): 33-38, 61.

[42]李悦,熊德华,张峥,刘力. 公司财务理论与公司财务行为——来自167家中国上市公司的证据[J]. 管理世界,2007(11): 108-118.

[43]Petersen M A. Estimating Standard Errors in Finance Panel Data Sets: Comparing Approaches[J]. Review of financial studies,2009,22(1):435-480.

Managerial Cognitive Bias, Corporate Government Quality and Over-investment

- Evidence Based on Consistency of High Financial Performance

ZHONG Ma,XU Guanghua

(School of Economics and Management,Nanjing University of Science and Technology,Jiangsu,Nanjing 210094,China)

Abstract:Based on theory of behavioral and psychological science, people are prone to be overconfident because of self-attribution bias (SAB) when facing a serie of successes. Based on China's listed corporate data during 2001—2013,due to managerial SAB, we find that overinvestment firms overinvest more when high past performance exists; moreover, the overinvestment levels are high in the firms with 2-year-least consistent high performance, especially 3 years consistent ones. At last, our study provides evidence that the present corporate government in China can reduce but not remove this relationship between consistency of high performance and overinvestment. Our suggestion is that top executives should notice SAB in decision-making when facing past consistent successes.

Key words:cognitive bias; overconfidence; consistency of financial performance; overinvestment; corporate investment

责任编辑:吴锦丹